M&Aとは?メリット・手法・最新動向を専門家がわかりやすく徹底解説

2025年4月24日更新業種別M&A

タクシー業界のM&A動向!事例や案件例・注意点を解説【2025年最新】

タクシー業界のM&A・売却・買収の最新動向、メリットや費用の相場を解説します。高齢化社会の新たなニーズに対して、設備が追い付いていない問題解決を図る目的で、M&Aが注目されています。M&Aを検討している方は必見です。

目次

タクシー業界の市場規模

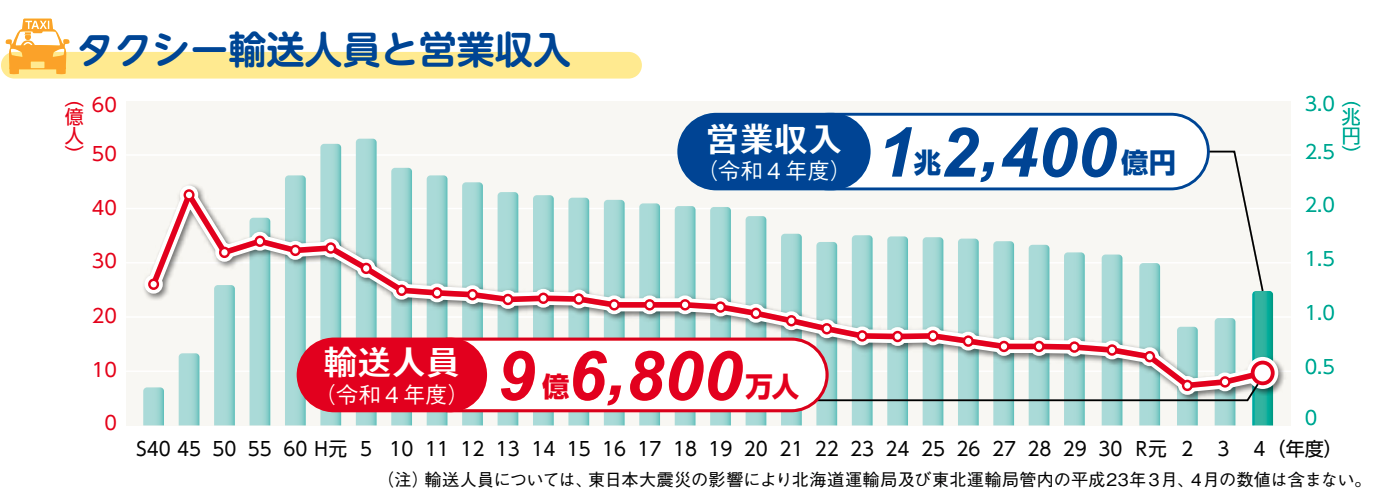

一般社団法人全国ハイヤー・タクシー連合会 「TAXI TODAY in Japan 2024」

一般社団法人 全国ハイヤー・タクシー連合会の調査によると、タクシー業界の営業収入は1兆2,400億円、輸送人員は約9億6,800万人を記録しています(令和4度)。

タクシー業界の輸送人員数は、令和2年度はコロナの影響により大きく落ち込みましたが現在は回復傾向です。しかしその一方で近年は車両数に対するドライバー不足が問題視されており、車両稼働率の低下により営業収入が伸び悩むタクシー会社が急増している状況です。

タクシー業界の現状と課題

ここからは、タクシー業界の現状と課題を以下の5項目に分けて紹介します。

人口減少の影響をダイレクトに受けている

昨今のタクシー業界全体の売上はピーク時と比べて3分の1程度まで減少しており、低迷の一途を辿っています。この傾向の背景には、少子化などを理由とする人口減少問題が大きく関係しているのです。

人口減少により都市の規模が縮小すると、既存の会社同士による顧客の奪い合いが行われます。その結果として、現在では大手企業と中小企業の差が広がっており、特に中小規模のタクシー会社は非常に苦しい状況に立たされている状況です。

設備投資が困難である

タクシー業界における大手企業と中小企業の差は、設備投資の側面でも目立っています。大手企業は強固な財務基盤を持っているのに対して、中小企業の財務基盤は不安定であるため、デジタル無線への切り替えなどが十分に進んでいない状況です。

たとえデジタル無線への切り替えなどの設備投資を行ったとしても、中小企業には投資分の回収自体が困難です。

とはいえ、設備投資を行わないとさらなる稼働率の低下を招いて、結果的に大手との差がさらに広がるという八方塞がりの状況にあります。

タクシードライバーの高齢化が顕著である

法人タクシーのドライバーの年齢分布を見ると、2022年3月時点では、20~30代の割合が非常に少なく、全体の5%未満にとどまっています。年齢が上がるにつれて人数が増加し、全体の1割を超えるのは55~59歳以上の層からです。

最大のボリューム層は「70~74歳」で全体の2割強、次いで「65~69歳」が2割弱を占めています。また、「75歳以上」も1割弱に達しており、約2万人が該当します。

2020年3月と比較すると、「65~69歳」の割合は2割を切り、「70~74歳」が最大のボリューム層となっています。「75歳以上」も構成比が約2ポイント増加しています。この変化は、高齢化の進行と、新型コロナウイルス感染への懸念から高齢層のドライバーが大量に離職したことが要因と考えられます。

地域別では、「65~69歳」や「70~74歳」の割合が全国平均より高い地域が「北海道・東北」や「九州・沖縄」に見られます。また、「75歳以上」の割合が1割を超える地域もあり、近畿や中四国では特に高い傾向があります。全体的に見ると、地方ほどドライバーの高齢化が進んでいる状況です。

タクシー業界とDX

タクシー需要の喚起や車両・人員の稼働効率向上が緊急の経営課題となるなか、その解決策の1つとしてDX化(進化したデジタル技術を浸透させることで、人々の生活をより良いものへと変革すること)に注目が集まっています。

現在、スマートフォンのアプリにより、配車予約・ネット決済・運賃予測・クーポン配布などを提供するサービスの普及が進んでいますが、アプリ上のサービスを導入・提供するには、配車業務などのデジタル化や、ドライバーのITリテラシー養成などが必要です。

このように導入のためのハードルが高く、特に小規模事業の場合は導入の費用対効果が十分に現れるまでに多くの時間がかかるため、DX化への対応力の差も大手企業と小規模事業を二極化させる要因になるとも考えられます。

新たなサービスとの競合・連携

近年、欧米を中心に一般人同士で自家用車を相乗りする「ライドシェア」が普及しており、近い将来には日本でも本格的に導入される可能性があります。もしも日本でライドシェアが解禁すれば、タクシー業界からすると大きな打撃を受ける見込みです。

また、次世代の交通サービスの形として、MaaS(Mobility as a Service)の実現が構想されています。

MaaSとは、ICTを活用して交通をクラウド化し、公共交通かどうか、またその運営主体に関わらず、自家用車以外のすべての交通手段による移動を1つのサービスとして捉え、シームレスにつなぐ新たな移動の概念です。

中長期的視点で捉えると、MaaSへの積極的な参入がタクシー業界に求められます。

タクシー会社の事業承継については、下記の記事でも詳しく紹介しています。あわせてご覧ください。

タクシー業界のM&Aの最新動向

ここでは、タクシー業界の最新動向を以下の3項目に分けて紹介します。

①M&Aを実施する企業が増加している

近年、さまざまな業界でM&Aを実施する会社が増加していますが、この傾向はタクシー業界でも例外ではありません。タクシー業界は設備投資の難しさや高齢化などの大きな問題を抱えており、多くの中小企業では財務基盤の不安定さを理由に、設備投資や人材確保に注力できない状況が見られます。

上記を受けて、厳しい現状の脱却を目指してM&Aを実施するタクシー会社が増加しています。中小規模のタクシー会社をM&Aにより売却すると、大手企業への傘下入りがかなうのです。これにより、財務基盤を安定化させれば、設備投資・人材確保に注力できる可能性があります。

また、後継者不在で廃業の危機に立たされている中小企業では、M&Aによる売却でタクシー会社の存続を図ることも可能です。

②タクシー業界へのニーズは失われていない

タクシー業界の市場規模はピーク時と比べると縮小したものの、依然としてタクシー業界に対するニーズは失われていません。そのため、現在もタクシードライバー不足が問題視されている状況です。また、今後はインバウンド需要を取り入れるためにタクシー業界の変革が期待されています。

③サービスの多様化とクオリティの向上化が求められている

タクシー業界では、サービスの多様化も求められている状況です。介護タクシー・キッズタクシーなど特定の目的に特化したタクシーやアメリカのUberのような新しい人員輸送業など、タクシー業界が対応可能な新サービスは依然として存在します。

加えて、デジタル化の推進・電子マネーへの対応など現代に適応した設備を備えれば、サービスのクオリティ向上にもつながります。そのため、顧客や社会のニーズに対応する目的で、M&Aを用いたタクシー業界全体の再編が進んでいる状況です。

タクシー会社のサービス多様化・クオリティ向上化を実践するうえで、M&Aは有効な経営戦略です。ただし、M&Aの成功確率は3割程度とされており、必ずしも簡単な施策ではありません。

タクシー会社によるM&Aのメリット

M&Aはタクシー会社にさまざまなメリットをもたらす経営戦略ですが、それらを十分に把握できている経営者の方は決して多くありません。そこで本章では、タクシー会社を対象とするM&Aで期待できる代表的なメリットを、買収・譲受側および売却・譲渡側それぞれの視点から紹介します。

買収・譲受側の4つのメリット

買収・譲受側が期待できる主なメリットは以下のとおりです。

営業エリアの拡大

M&Aによりタクシー会社を買収・譲受すると、自社の営業エリアを拡大させられます。なぜなら、相手のタクシー会社が持つ入構権を獲得できるためです。入構権とは、特定のエリアでタクシーの乗り付けが認められる権利をさします。

例えば、空港・駅など多くの売上が見込める場所では、入構権がないと乗り付けできない可能性が高いです。とはいえ、入構権の獲得には多くの準備期間・費用がかかるため、スムーズに営業エリアを拡大させたい場合には大きな障害となります。

そこで、M&Aによりタクシー会社を買収・譲受すれば、相手企業が持っている入構権を引き継ぐことが可能です。そのため、M&Aは、スピーディーに営業エリアの拡大を図りたい経営者にとって大きなメリットをもたらす経営戦略だといえます。

ブランドの獲得

M&Aによるタクシー会社の買収・譲受では、相手企業の持つブランドも獲得できます。これにより、収益力が向上する可能性が高いです。また、M&Aでは、ブランド以外にもノウハウなどの見えない資産も引き継げます。

ブランド・ノウハウなどをゼロの状態から創出するには多くの時間・資金が必要ですが、M&Aによる買収・譲受では最低限のコストでこれらの資産を獲得可能です。

車両・設備・システムの承継

M&Aによりタクシー会社を買収・譲受すると、相手企業の持つ車両・設備・システムをまとめて承継できます。つまり、車両・車庫・配車アプリ資源などをスムーズに獲得できるため、既存事業の強化のみならず、新規事業を展開するチャンスをつかむことも可能です。

また、M&Aによる買収・譲受ではドライバーをはじめとする従業員も確保できるため、経営の安定化を望む経営者の方からすると非常に大きなメリットのある経営戦略だといえます。

入構許可の獲得

タクシー会社のM&Aによって入構許可を獲得することもできます。駅などに入構できるタクシーはサービスや安全面で認められる優良タクシーです。M&Aによってタクシーの入構許可を獲得することで、顧客からの信頼感を得るまでのコストや時間を短縮することができます。

売却・譲渡側の5つのメリット

次に、売却・譲渡側が期待できる主なメリットは以下の通りです。

従業員の雇用維持

M&Aによりタクシー会社を売却・譲渡すると、自社従業員の雇用を維持させられます。なぜなら、M&Aを行うと会社の存続が図れて、結果的に従業員の雇用を継続させられるためです。これに対して、タクシー会社を廃業してしまうと、自社の従業員を露頭に迷わせてしまうおそれがあります。

そのため、経営難による廃業を検討している場合には、M&Aを行い従業員の雇用を維持する選択肢を検討してみてください。

後継者問題の解決によるハッピーリタイアの実現

M&Aによるタクシー会社の売却・譲渡では、後継者問題を解決したうえで、経営者のハッピーリタイア実現を目指せます。昨今ではタクシー会社に限らずさまざまな業界で、経営者の高齢化・後継者の不在などの問題が深刻化している状況です。

たとえ引退を検討したとしても、周囲に最適な後継者がいないために、事業承継できずに困っている経営者は非常に多くいます。こうした悩みを抱える経営者がM&Aによる売却・譲渡を行えば、タクシー事業を第三者である後継者に引き継いだうえで、経営者の立場を退くことが可能です。

経営の安定化・効率化

M&Aによりタクシー会社を売却・譲渡すると、自社の経営を安定化・効率化させられます。これは、とりわけ大手企業とのM&Aによって得られるメリットです。

大手企業にタクシー会社を売却・譲渡すると、相手企業の傘下のもとで経営の再生が図れます。また、資本金にも余裕が生まれるため、経営の安定化を効果的に目指せるのです。

個人保証の解消

経営者の大きな悩みの一つである個人保証が解消されることが、M&Aのメリットとして挙げられます。株式譲渡の場合、会社の資産と一緒に個人保証や会社の負債なども買い手へ引き継がれます。

個人保証が解消されることで、新たな挑戦をすことができたり、経営を引退した後に安定した生活を送りやすいでしょう。

売却益の獲得

タクシー会社の売却によって、まとまった資金を獲得できる可能性があります。廃業にした場合、有形資産の処分費用や従業員への補償など多くのコストがかかります。

しかしM&Aにより会社を売却することができれば、現金を手にすることができるため老後の資金へ充てることも可能です。

タクシー会社によるM&Aのデメリット

タクシー会社のM&Aにはさまざまなメリットがある一方で、デメリットも少なからず存在するため、事前に把握しておかなければなりません。ここでは、タクシー会社を対象とするM&Aで考えられるデメリットを、買収・譲受側および売却・譲渡側に分けて紹介します。

買収・譲受側の3つのデメリット

タクシー会社のM&Aにおける買収・譲受側のデメリットには、以下のようなものが挙げられます。

- 社風・文化の差異により経営統合が円滑に進まない

- 新経営者と従業員に摩擦・対立関係が生じてしまう

- 優秀な従業員(ドライバー)が離職してしまう

上記のデメリットを回避するには、M&Aの専門家からサポートを得ながら戦略的にM&Aによる買収・譲受を進める必要があります。

売却・譲渡側の4つのデメリット

一方で、売却・譲渡側の主なデメリットは以下のとおりです。

- 相手企業による経営方針の不本意な変更

- 雇用条件や労働条件の悪化変更

- 取引先との関係悪化

- 不満を持った従業員の流出

売却・譲渡側でも、経営統合に関するリスクや従業員の離職・流出などのデメリットが存在します。これらのデメリットを回避したい場合、買収・譲受側と同様に、M&Aの専門家からサポートを得ながらM&Aを実施しましょう。

タクシー業界におけるM&Aの相場と費用

ここでは、タクシー業界のM&Aの相場と費用に関して順番に紹介します。

①タクシー業界M&Aの相場

タクシー業界でM&Aを行う際の相場は、個々のM&A案件の交渉結果により変動します。とはいえ、おおよその相場は、中小企業であれば数億円、大手企業であれば10億円以上が一つの目安です。タクシー会社はタクシーをはじめさまざまな設備を保有しているため、買収時には最低でも数億円単位はかかると想定されます。

上記の他にも、インバウンド需要が高い地域の拠点や最新設備の有無などさまざまな要因で相場は変動する可能性があるため、注意が必要です。

取引価額は交渉で決まりますが、大まかな計算方法として以下を用いることができます。

- タクシーの売却相場=時価純資産 + 営業利益数年分(3~5年程度)

②タクシー業界M&Aの費用

もともと中小企業は財務基盤が不安定であり、大手企業との競争で先細りしている状態が多く見られることから、買収に要する費用は低くなる傾向にあります。ただし、M&AのサポートをM&A仲介会社などの専門家に依頼している場合、報酬も費用に加算されるため注意が必要です。

タクシー会社によるM&Aの流れ

M&Aの専門家に相談

M&Aを検討したらまずは、M&A仲介会社・専門家に相談しましょう。M&Aには多くの専門的知識を必要とし、通常業務と並行しながら進めていく必要があります。M&Aの専門家へ相談することで、計画的に進めるだけでなく、条件に合った相手探しが効率的に行うこともできるでしょう。

M&A先の選定

M&Aのサポートをしてもらう会社を決定したら、本格的に相手先企業を探していきます。

担当者へ希望条件を伝えるといくつか紹介されるため、交渉したい企業を絞り込みます。交渉相手を絞り込む際はM&Aを行う目的を念頭に置きながら決めていきましょう。

トップ同士の面談

トップ面談では、双方のトップ同士が直接顔を合わせ、M&Aへ至った経緯や互いの人柄、経営理念などを確認し合います。トップ面談は信頼関係構築が主な目的のため、金額交渉などは行いません。

その後、双方がM&A成立に向け前向きな姿勢であば、より具体的な条件を交渉していきます。

基本合意書の締結

トップ面談後、お互いがM&Aに前向きである場合は条件など交渉を進めていき、大筋で合意したら基本合意書を締結します。

基本合意書の締結はあくまでも「これからM&Aを進めていきます」という証明書になっており、一部内容を除き法的拘束力はありません。基本合意書には価格やスケジュール・デューデリジェンスへの協力義務などあらゆる情報が記載されています。

デューデリジェンスの実施

基本合意締結後に、買収側によるデューデリジェンスが行われます。デューデリジェンスとは企業調査です。財務・法務などあらゆる面から調査を行います。

買収側はデューデリジェンスにより、売却側が抱えているリスクや潜在リスクを洗い出し買収して問題はないか価額は妥当性を検討します。デューデリジェンスは、一般的に買収側企業が費用負担します。

売却側は資料の提出など協力を求められた場合は誠実に対応することが重要です。

最終契約書の締結

デューデリジェンスの結果から買収側がM&A実行を判断したら、最終交渉を行い細かな条件を決めていきます。

最終交渉はデューデリジェンスの結果を踏まえるため、条件や価額の変更や非常に大きなリスク・問題が発覚した場合は、M&A取引が中止されるケースもあることを念頭においておきましょう。

最終契約ではすべてに法的拘束力があります。締結後一方的な破棄や違反をすると損害賠償請求の対象となるため、締結前によく内容を確認しておくことが重要です。

クロージング

M&Aにおけるクロージングとは、最終契約書の内容に沿ってヒト、モノ、カネが移動することをいいます。株式譲渡のM&Aでは売り手の株式が買い手へ譲渡され、買い手は対価の支払いを行います。最終契約書の締結の段階でクロージングの方法や条件が取り決められているのが一般的です。

タクシー会社のM&A案件例

弊社M&A総合研究所が取り扱っているタクシー会社のM&A案件例をご紹介します。

【2社譲渡/首都圏】貸切バス・タクシーの運営企業

業歴が長く、地域での実績と信頼度が高い、首都圏の貸切バス・タクシーの運営を手掛ける企業の譲渡案件です。好エリアに商圏を持つため需要は十分にあり、今後は行政とのタイアップでインバウンド需要の開拓にも注力していく予定です。

最近はコロナ禍を脱し業績は回復中で、進行期は前期と同等以上で推移しています。

| エリア | 関東・甲信越 |

| 売上高 | 5億円〜10億円 |

| 譲渡希望額 | 2.5億円〜5億円 |

| 譲渡理由 | 後継者不在(事業承継) |

タクシー会社のM&Aの失敗事例

近年、多くのタクシー会社がM&Aを行っていますが、現時点では目立った失敗事例は報告されていない状況です。とはいえ、タクシー業界では今後も広くM&Aが実施される可能性が高く、これに伴い失敗事例も見られるようになると推測されています。

そのため、タクシー業界でM&Aの実施を検討している場合は、今後も引き続き事例を検討して、M&Aの成否を分析すると良いでしょう。特に自社と類似する企業のM&A事例を重点的に分析して、M&Aの成功と失敗を判断することをおすすめします。

タクシー業界のM&Aが失敗する理由

現時点では目立った失敗事例が報告されていないものの、タクシー業界のM&Aでは以下の項目が失敗につながる理由になるとされています。

- 環境の違いを把握していないため

- M&Aに協力する専門家のクオリティが低いため

上記の理由を把握しておくと、タクシー業界のM&Aにおいて失敗の回避につなげられます。ここからは、それぞれの理由を詳しく紹介します。

環境の違いを把握していないため

1つ目の理由として、売り手と買い手それぞれの環境の違いを明確に把握していない点が挙げられます。タクシー業界において、労働環境の変化は従業員に直接的な影響を与える要素です。

具体的にいうと、労働環境の違いを現場レベルから検証したうえで売り手と買い手で共有し、早期の段階で差異を失くさなければ、M&A成約後に従業員が流出してしまうおそれがあります。タクシー会社はタクシードライバーが定着してはじめて継続できる事業なので、環境の違いに留意しなければなりません。

M&Aに協力する専門家のクオリティが低いため

2つ目の理由として、M&Aに協力する専門家のクオリティの低さが挙げられます。M&Aを実施する際、M&A仲介会社や経営コンサルティング会社など専門的な知識に長けた会社からサポートを得るケースがほとんどです。

しかし、これらの専門家の中には、シナジー効果の低い、もしくは実現可能性の低いM&A案件を無理に進めたり、経験やノウハウの不足により十分なサポートができなかったりする会社も少なからず存在します。

したがって、「十分なアドバイスを受けられずに依頼費用ばかりかかった」というようなトラブルに陥らないよう、サポートを受ける専門家を選ぶ際は実績・評判などを念入りに調べたうえで依頼しましょう。

タクシー会社のM&A成功事例

タクシー会社のM&A成功事例を紹介します。

第一交通産業による苫小牧観光ハイヤーのM&A

2022年7月、第一交通産業の連結子会社である第一交通サービスが苫小牧観光ハイヤーの全発行済株式を取得したことを発表しました。

第一交通産業は福岡に本社を置く、全国一のタクシー保有するタクシー事業を行う企業です。タクシー・ハイヤー事業のほかに、住宅販売・不動産、医療・福祉、などの事業も展開しております。総合生活産業として生活を支えています。

苫小牧観光ハイヤーは北海道に本社を置くタクシー事業を行う企業です。

今回のM&Aにより、30台のタクシーが増えることになります。

参考:苫小牧観光ハイヤー株式会社(北海道)の株式取得

ワイエム交通による互助交通の買収

2021年5月、ワイエム交通は、互助交通の営業権を譲受しました。本件M&Aの取得価額は非公開です。

買収側のワイエムは、日本交通の子会社です。東京都江東区を拠点に、一般乗用旅客自動車運送事業を手掛けています。

対して、売却側の互助交通は、1955年の設立以来、地域密着型のタクシー営業を行ってきた企業です。若者などの斬新なアイデアを取り入れた企画を実施し、単なる移動手段としてだけではないタクシーを目指してきました。

本件M&Aにより、買収側では、これまで互助交通で培われてきた利用客への「おもてなし精神」を受け継ぎつつ、日本交通ブランドとして上質なタクシーサービスの提供に努め、積極的にタクシーの進化と利用者満足度の向上を図ると発表しています。

参考:都内タクシー最大手・日本交通グループ 「互助交通」80台の営業譲受申請を行いました

西日本通商ネクストによる東野タクシーの買収

2021年4月、西日本通商ネクストは、東野タクシーの株式すべてを取得し、完全子会社化しました。本件M&Aの取得価額は非公開です。

買収側の西日本通称ネクストは、福岡県久留米市を拠点に、タクシー事業、経営実務コンサルティング事業、不動産賃貸・開発事業、携帯販売代理店事業、プロモーション事業などを手掛けている企業です。

対して、売却側の東野タクシーは、1965年に栃木県宇都宮市で創設されたタクシー会社で、従業員規模は30人程度です。

新卒採用・中途採用の積極化や多角経営でのキャリアパス拡大など、若手人材を確保する施策を行う買収側がタクシー事業の全国展開を模索していたところ、売却側が買収側のこうした積極的な取り組みを評価したことで、M&Aによる傘下入りが決定しました。

参考:栃木のタクシーに新風吹くか 「東野」を福岡の同業買収

日本交通によるイースタンエアポートモータース、ハロー・トーキョーの買収

2021年3月、日本交通は、イースタンエアポートモータース、ハロー・トーキョーの株式すべてを取得し運営を引き継ぎました。本件M&Aの取得価額は非公開です。

買収側の日本交通は、東京都千代田区に本社を置くハイヤー・タクシー事業者です。関係会社も含めたグループの売上高は同業で日本最大を誇っています。

売却側のイースタンエアポートモータースとハロー・トーキョーは、ともに東京都を拠点にタクシー・ハイヤー事業などを手掛けている企業です。

本件M&Aにより、日本交通は各社で培われた信頼と実績を融合することで、移動にさらなる付加価値を追究して顧客満足度の向上に努めるとともに、社会に欠かせないモビリティとしての事業の進化を図っています。

また、コロナ禍の状況下でも積極的にアライアンスを進め、顧客への品質の提供機会を拡充すると発表しています。

参考:都内ハイヤー・タクシー最大手「日本交通」 イースタンエアポート、ハロー・トーキョーを譲受

三福タクシーによる共栄タクシーの買収

2021年3月、三福タクシーは、共栄タクシーよりタクシー事業を譲受しました。本件M&Aの取得価額は非公開です。

買収側は、福井県小浜市を拠点とするタクシー事業者で、貸切バス事業・路線バス事業も手掛けています。対する売却側は、福井県福井市を拠点にタクシー事業を手掛けてきた企業です。

売却側はコロナ禍を原因とする経営難に加えて、後継者不在の問題も抱えていたため、M&Aによる第三者への事業承継を検討していました。これに対して、買収側は観光分野に注力していました。こうした中で、双方の希望が噛み合ったことからM&Aに至っています。

参考:小浜の三福タクシー、M&Aで事業を継承 共栄タクシーと成約式

肥後交通グループとミハナグループの合併

2021年1月に経営管理や企画立案を専門とする持株会社、地域交通ホールディングスが設立されました。この新会社の下で、2021年4月に肥後交通グループとミハナグループが対等合併し、タクシー事業子会社としてTaKuRooがスタートしました。

肥後交通グループは、熊本市、天草市、阿蘇市、人吉市、球磨郡で7社のタクシー会社を有するグループです。一方、ミハナグループは、熊本市と菊池市でタクシー事業を展開する3社から成ります。

タクシー業界が運送収入の減少や人材の高齢化といった厳しい状況に直面している中、この10社の合併は、中長期的な存続戦略の一環として行われました。また、後継者がいない企業の支援もこの合併の目的の一つです。

参考:タクシー会社10社合併 その先は・・・

大和自動車交通による丸井自動車の事業承継会社の買収

2020年3月、大和自動車交通は、M&A(新設分割)により「丸井自動車株式会社」から事業を承継する「株式会社丸井自動車」の株式すべてを取得しました。株式取得価額は非公開です。

買収側の大和自動車交通は、東京都を拠点にハイヤー・タクシー事業や不動産事業などを手掛ける企業で、業界内では数少ない公開会社として東京証券取引所第二部に上場しています。

なお、2011年6月には、東京地区の中小タクシー事業者23社が加盟する中央無線(現・信和事業協同組合)をグループ会社化しており、車両台数をそれまでの3倍超にまで増加させました。現在は東京都内に6カ所の事業所を構えており、タクシー747台・ハイヤー214台・従業員2,157名を擁しています(2017年5月時点)。

一方で、売却側の丸井自動車は、足立区を拠点に従業員170名・タクシー79台を有する企業です(2020年2月末日時点)。2012年以降は大和自動車グループに参画しており、さまざまな事業で協業関係にありました。

本件M&Aの目的は、タクシー事業の拡大です。丸井自動車側においては、設備投資・従業員の採用活動などをとおしてシナジーの獲得を目指しています。

参考:株式取得(株式会社 丸井自動車の子会社化)のお知らせ

第一交通サービスによるタカモリタクシーの買収

2020年3月、第一交通産業は、連結子会社である「第一交通サービス」を通じて、M&Aによりタカモリタクシーの株式すべてを取得して子会社化しました。株式取得価額は非公開です。

売却側のタカモリタクシーは三重県津市を拠点とする企業で、タクシー27台・従業員44名を抱えています。本件M&Aの目的は、三重県内での事業強化です。第一交通産業グループでは、タクシーの保有台数を三重県内で42台・全国で8,422台にまで増加させています。

参考:タカモリタクシー株式会社(三重)の株式取得に関するお知らせ

タクシー会社によるM&Aの注意点

タクシー会社のM&A注意点として、以下の8項目に分けて取り上げます。

人材を定着させる

タクシー業界のM&Aで最も重要な要素は、タクシードライバーです。もともとタクシードライバーはより良い条件を求めてさまざまな会社を転々と渡るケースが多く、定着率が低い傾向にあります。また、タクシードライバーは高齢化が進んでおり、タクシー会社からすると若手タクシードライバーの確保が重要課題です。

そのため、M&Aにおいて買い手となる場合、タクシードライバーを定着させつつ、いかに「新規のタクシードライバーを確保できるか」「長く働けるうえに新しい人材も入りやすい体制を作れるか」が成功のカギを握っています。

タクシードライバーの定着および確保が難しい場合、買収自体の意義が薄れてしまうため注意が必要です。

サービスの多様化に応える

タクシー事業のみを育ててもタクシー業界で生き抜くことは困難であるため、サービスの多様化に関しても何らかの戦略を提示すると良いでしょう。例えば、介護タクシー・キッズタクシー・乗り合いタクシーなどさまざまなサービスを提供すると、M&Aにより買収した会社のさらなる成長が目指せます。

付加価値を他事業につなげる

M&Aによる買収に伴い、特定地域の情報に長けたタクシードライバーの特性を生かしてさまざまな事業につなげる戦略も有効です。最近では、タクシー事業ならではの付加価値を他事業につなげる施策が重要視されています。

例えば、将来的な視点に立つと、Uber・自動運転化を見据えた事業の展開も一つの手段です。とはいえ、M&Aにおける買い手側に立つ場合、条件の合う売り手探しは決して容易ではない点も認識しておきましょう。

従業員を安定的に買い手に引き継ぐ

タクシー業界のM&Aにおける売り手は、どれだけ安定的に従業員を買い手側に引き継げるかが重要なポイントでしょう。タクシー会社の従業員からすると、M&Aは職場の環境を大きく変える行為です。

そもそもM&Aでは異なる価値観・風土・理念を持つ会社同士が経営統合を行うため、従来の環境との違いに戸惑う従業員も少なくありません。このような戸惑いが発生すれば従業員の士気が低下するだけでなく、不満感を抱かせてしまえば定着率が急激に低下するおそれもあります。

タクシードライバーを定着させるための受け皿を用意する

タクシードライバーの定着を図るとしても、そのための受け皿の用意は決して簡単ではありません。タクシー会社におけるコストの大半は、タクシードライバーにかかる人件費です。多くのタクシードライバーを受け入れたうえで待遇を良くするとなれば、会社に対して非常に大きな負担がかかります。

そのため、売り手となる場合、買い手がタクシードライバーの人件費の負担に耐えられるほどの受け皿を持っているかどうかを見極める必要があります。もちろんタクシー会社にはタクシー・無線などの設備も必要ですが、タクシードライバーが何よりも大切な経営資源です。

優秀なタクシードライバーは拠点地域の情報に精通しており、長年の業務経験で培ったスキル・ノウハウは非常に貴重で、自身の業務遂行に存分に生かされています。また、もしもタクシードライバーが流出すれば、周囲のモチベーションを大きく低下させる要因となるのです。

場合によっては、M&Aを行っても想定していたシナジー効果が発揮されず、取引自体が失敗に終わってしまう可能性もあります。以上の点を踏まえて、従業員の引継ぎをスムーズに進められるよう考慮しておきましょう。

資金力が強い買い手との交渉を成功させる

タクシー業界でM&Aによる売却を成功させる要因としては、資金力を豊富に備えている買い手とのマッチングも挙げられます。

タクシードライバーの雇用を維持できるだけでなく、中小企業の財務基盤を安定させてデジタル無線など新たな設備に投資できるだけの資金力を持つ企業であれば、M&Aによる売却で発揮されるシナジー効果は非常に大きいです。

なお、売却時の利益が大きければ創業者利益も大きくなり、それをもとに会社を立て直す契機もつかめます。そのため、大手企業の傘下に入ることは中小規模のタクシー会社を立て直すうえで有効な手段であり、資金力の強い買い手との交渉を成功させられるかどうかが成功のカギを握っているといっても過言ではありません。

スピーディーに意思決定できる企業を買い手に選ぶ

売り手からすると、迅速な意思決定を行う体制が買い手に備わっているかどうかも重要なポイントです。タクシー業界では高齢化・設備投資など喫緊の課題が山積しており、ニーズは高まっているものの体制が追い付いていない状況にあります。

こうした現状を打開するには、有効的な解決策をスピーディーに意思決定できるかどうかにかかっています。意思決定に無駄な時間・手間を要しては経営改善も進行しないため、スピード感が非常に重要です。

M&Aの専門家に相談する

タクシー会社のM&Aは、業界特有の課題やリスクが多いため、専門家の助言が非常に重要です。適切な専門家のサポートを受けることで、買収・統合のプロセスがスムーズに進み、長期的な成功を実現することができます。

M&Aを検討する際は、経験豊富で信頼できる専門家を選び、安心して進めていきましょう。

タクシー業界のM&A時におすすめの相談先

タクシー業界のM&A時におすすめの相談先をご紹介します。

金融機関

銀行や証券会社などの金融機関は、独自の顧客ネットワークや情報収集能力を持っており、M&Aの相談先として適した選択肢の一つです。特に、日頃から取引のある銀行であれば、自社の経営状況をよく理解しているため、スムーズに相談を進められるというメリットがあります。

ただし、金融機関のM&A支援は主に大手企業を対象としていることが多く、中小企業が利用できないケースも少なくありません。また、手数料が高額に設定されている場合があり、コスト面での負担が大きくなる可能性がある点にも注意が必要です。

信頼できる取引先の金融機関がある場合は、M&Aの相談先として検討するのは十分に価値がある選択肢といえるでしょう。

公的機関

事業承継・引継ぎ支援センターは、零細・中小企業を対象とした事業承継に関する公的な相談窓口です。国が設置しているため信頼性が高く、安心して相談できるのが大きな特徴です。

ただし、センターの認知度がまだ十分に広まっていないため、利用者が限られ、希望条件に合ったマッチングが難しい場合もあります。そのため、他の専門機関やM&A仲介会社と併用し、セカンドオピニオンとして活用するのが効果的です。

M&A仲介会社

M&A仲介会社は、M&Aに特化した豊富な経験と専門知識を持つプロフェッショナルです。これまで数多くの案件を手掛けており、相談者の状況に似たケースにも対応できるため、信頼できる相談先といえます。

ただし、仲介会社は買い手と売り手の双方をサポートする中立的な立場であるため、一方の利益だけを優先することはありません。そのため、自社の利益を最優先にしたアドバイスが得られない場合もある点には注意が必要です。

M&Aの計画段階から契約締結、実行までを一貫して支援してほしい場合には、仲介会社は特に有力な選択肢となります。

タクシー業界のM&Aのまとめ

タクシー業界は高齢化や少子化による人口減少の影響をダイレクトに受けているうえに、新たなニーズに設備や体制が追い付いていないなど根本的な問題を抱えている業界です。

こうした状況の改善を目指したM&Aの実行は非常に有効的な選択肢ですが、失敗すればタクシー会社で最も重要な経営資源であるタクシードライバーの流出につながりかねません。そのため、M&Aを実施する際は、十分な検討と慎重な交渉を怠らないようにしましょう。

M&A・事業承継のご相談なら24時間対応のM&A総合研究所

M&A・事業承継のご相談は成約するまで無料の「譲渡企業様完全成功報酬制」のM&A総合研究所にご相談ください。

M&A総合研究所が全国で選ばれる4つの特徴をご紹介します。

M&A総合研究所が全国で選ばれる4つの特徴

- 譲渡企業様完全成功報酬!

- 最短43日、平均7.2ヶ月のスピード成約(2025年9月期実績)

- 上場の信頼感と豊富な実績

- 譲受企業専門部署による強いマッチング力

M&A総合研究所は、M&Aに関する知識・経験が豊富なM&Aアドバイザーによって、相談から成約に至るまで丁寧なサポートを提供しています。

また、独自のAIマッチングシステムおよび企業データベースを保有しており、オンライン上でのマッチングを活用しながら、圧倒的スピード感のあるM&Aを実現しています。

相談も無料ですので、まずはお気軽にご相談ください。

あなたにおすすめの記事

M&Aとは?メリット・手法・最新動向を専門家がわかりやすく徹底解説

M&Aは事業拡大や事業承継の有効な手段です。本記事ではM&Aの基礎知識から、2025年以降の最新動向、手法、メリット・デメリット、成功させるためのポイントまで、専門家が分かりやす...

買収とは?用語の意味やメリット・デメリット、M&A手法、買収防衛策も解説

買収には、友好的買収と敵対的買収とがあります。また、買収に用いられるM&Aスキーム(手法)は実にさまざまです。本記事では、買収の意味や行われる目的、メリット・デメリット、買収のプロセスや...

現在価値とは?計算方法や割引率、キャッシュフローとの関係をわかりやすく解説

M&Aや投資の意思決定するうえでは、今後得られる利益の現時点での価値を表す指標「現在価値」についての理解が必要です。今の記事では、現在価値とはどのようなものか、計算方法や割引率、キャッシ...

株価算定方法とは?非上場企業の活用場面、必要費用、手続きの流れを解説

株価算定方法は多くの種類があり、それぞれ活用する場面や特徴が異なります。この記事では、マーケットアプローチ、インカムアプローチ、コストアプローチといった株価算定方法の種類、株価算定のプロセス、株...

赤字になったら会社はつぶれる?赤字経営のメリット・デメリット、赤字決算について解説

法人税を節税するために、赤字経営をわざと行う会社も存在します。しかし、会社は赤字だからといって、必ず倒産する訳ではありません。逆に黒字でも倒産するリスクがあります。赤字経営のメリット・デメリット...

関連する記事

コンテンツ制作業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

本コラムではコンテンツ制作業界のM&Aについてまとめました。主な内容として、コンテンツ制作業界の概要と市場動向、コンテンツ制作会社のM&Aで得られるメリットや注意点、M&...

予備校業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

本コラムは予備校業界のM&Aについてまとめたものです。主な内容として、予備校業界の概要と市場動向、予備校のM&Aで得られるメリットや注意点、M&Aプロセスの概略などの解説...

非鉄金属業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

本コラムは、非鉄金属業界のM&Aに関してまとめたものです。主な内容としては、非鉄金属業界の市場動向、非鉄金属業界におけるM&Aのメリットと注意点、M&Aを行う際の流れなど...

家電量販店業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

家電量販店業界におけるM&Aの実態をまとめました。主な内容として、家電量販店業界の市場動向、家電量販店のM&Aにおけるメリットや注意点、M&Aを進める際の流れなどを解説し...

情報サービス業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

本コラムは情報サービス業のM&Aについてまとめたものです。主な内容は、情報サービス業の概要・市場規模・M&A動向、情報サービス業におけるM&Aのプロセス、売却・譲渡・買収...

レンタカー業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

レンタカー業界でのM&A事情についてまとめました。説明している内容は、レンタカー業界の概要・市場動向・M&A動向、M&Aを行う際の流れ、売却・譲渡・買収におけるメリットと...

幼稚園業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

幼稚園経営は学校法人が行う事業でありM&Aの対象になります。本コラムの主な内容は、幼稚園業界の概要や市場動向・M&A動向、M&Aを進める際の流れ、M&Aで得られる...

BPO業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

BPO業界でもM&Aは盛んに行われています。本コラムの内容は、BPO業界の概要や市場規模の動向、BPO業界のM&A動向とM&Aの流れ、M&Aによる売却・譲渡・買収...

百貨店業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

本コラムでは百貨店関連のM&Aについてまとめました。主な内容として、百貨店業界の動向、百貨店のM&Aによる売却・譲渡で得られるメリットやM&Aの流れ、百貨店をM&...

株式会社日本M&Aセンターにて製造業を中心に、建設業・サービス業・情報通信業・運輸業・不動産業・卸売業等で20件以上のM&Aを成約に導く。M&A総合研究所では、アドバイザーを統括。ディールマネージャーとして全案件に携わる。