M&Aとは?最新の動向やメリット・手法から成功のポイントまで専門家が徹底解説

2022年6月6日更新業種別M&A

半導体業界のM&A・事業承継!動向・流れ・注意点を解説【成功・失敗事例付き】

日本の半導体業界は昔より世界シェアが縮小しており、業界再編のための大型M&Aが盛んになっています。本記事では、半導体業界のM&A・事業承継について成功・失敗事例を交えて解説するとともに、実際にM&A・事業承継を行う際の流れや注意点を解説します。

目次

半導体業界のM&A・事業承継

本記事では、半導体業界のM&A・事業承継について解説していきます。まずこの章では、半導体業界の概観と、M&A・事業承継についての基礎知識を解説します。

半導体業界とは

半導体業界とは、半導体に関連する事業を行っている企業による業界のことです。

半導体とは、金属のようによく電気を通すわけではないが、ゴムのように全く通さないわけでもない、中間的な電気伝導度を持つ物質のことで、具体的にはシリコンやゲルマニウムなどが挙げられます。

半導体業界では、この半導体を利用して集積回路やダイオードなどの半導体素子を製造・販売します。半導体素子は、家電やスマホなどの電子機器に不可欠な部品です。

半導体業界の現在

日本の半導体業界は昔に比べて世界でのシェアが落ちており、アメリカの半導体市場の調査会社「IC Insights」の調査によると、かつて50%ほどあったシェアは現在約6%にまで落ち込んでいます。

現在の日本の半導体業界の大手は、東京エレクトロン・日立製作所・東芝・ルネサスエレクトロニクスなどで、この4社だけで合計約3兆7,000億円の売上を誇っています。

2020年は新型コロナの影響で各業界が打撃を受けていますが、リモートワークや遠隔授業の増加により、半導体業界ではいわゆる「コロナ特需」による売上増がみられます。

半導体業界の今後

今後の半導体業界は、あらゆるモノがインターネットでつながるIoT化や、次世代通信システム5Gのサービス開始にともない、市場規模が拡大する可能性があります。

市場調査会社各社による2021年の半導体業界の動向は、おおむねプラス成長になると予想されています。しかしこれらの予測は新型コロナの影響が抑えられている仮定のもので、もし新型コロナが2021年まで長引けば、動向が予想と変わってくる可能性もあります。

国内では2020年にパナソニックが半導体事業から撤退するなど、日本の世界におけるシェア縮小の傾向は続くと見られます。

M&Aとは

M&Aとは、会社を買収・売却したり、または合併・分割したりする取引のことです。大企業のM&Aがよく話題になりますが、M&A自体は中小企業や個人事業主でも行うことができ、件数自体はこういった中小のものが大半となっています。

また、M&Aというと敵対的買収のイメージを持つ人もいるかもしれませんが、実際はほとんどのM&Aは友好的なものです。

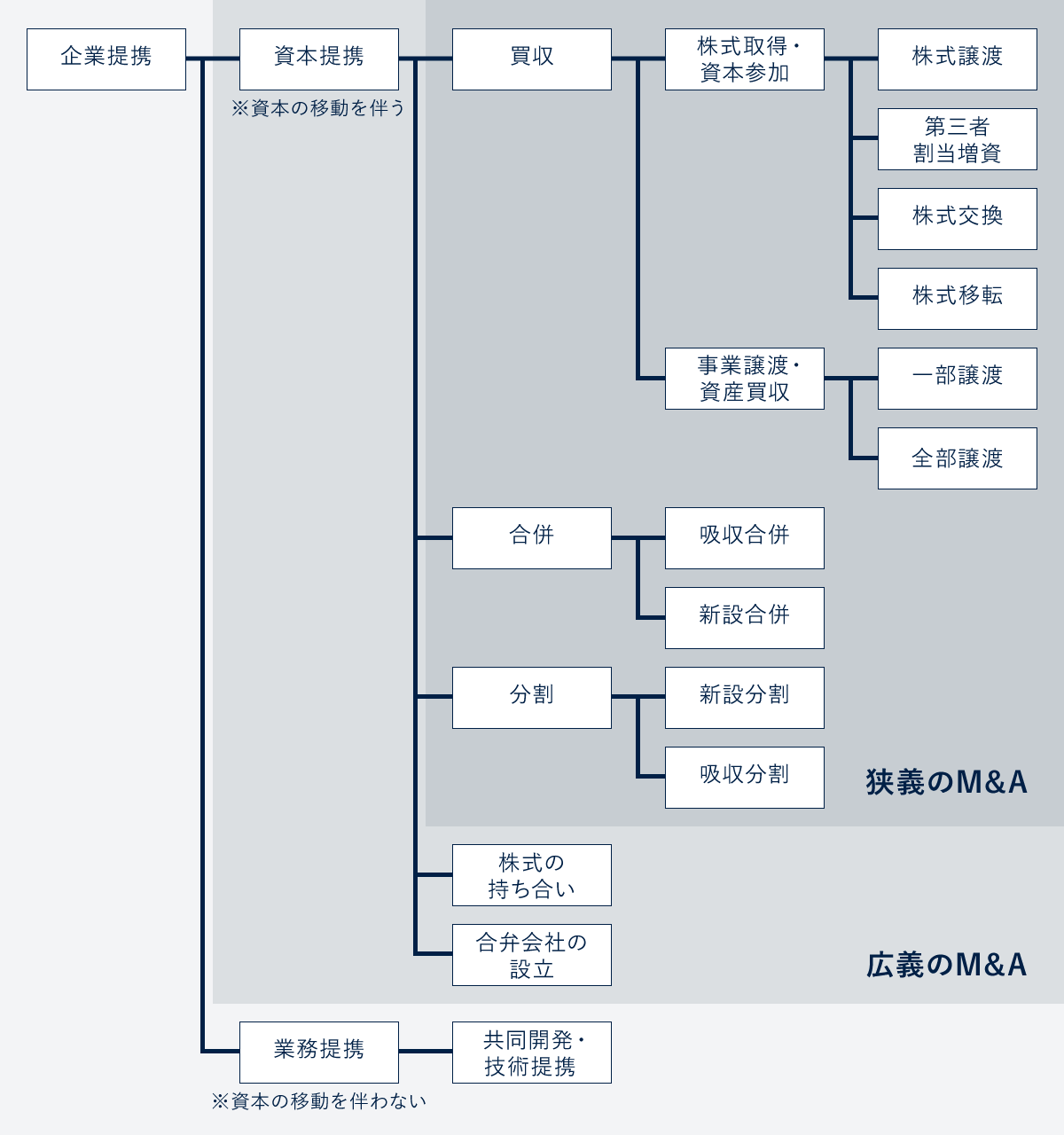

M&Aは、どのように会社を買収するかによって、下の図に示したようなさまざまな手法が存在します。この中でも特に重要なのは株式譲渡と事業譲渡で、特に中小企業のM&Aではほとんどの場合このどちらかの手法が使われます。

【M&Aの手法】

- 株式譲渡

- 第三者割当増資

- 株式交換

- 株式移転

- 事業譲渡

- 合併

- 分割

- 業務提携

株式譲渡

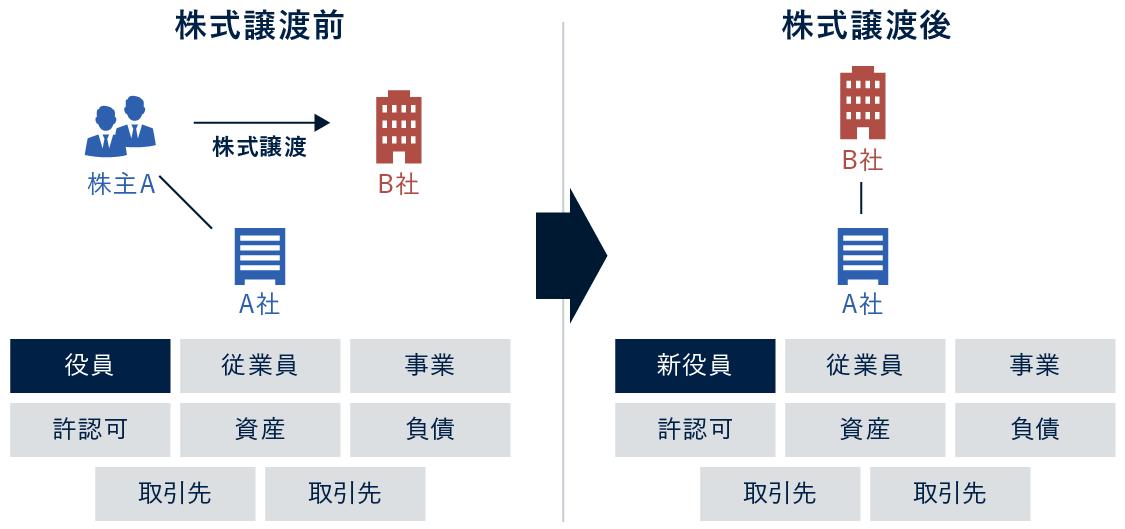

株式譲渡とは、株式の譲渡により会社を売却するM&A手法のことです。M&A手法の中で最もよく使われるものであり、半導体業界でもよく使われている手法の一つです。

下の図で説明すると、A社の株式を持っている株主Aが、その株式をB社へ譲渡すると、A社の株主はB社となります。よってA社はB社の子会社となり、A社がB社へ売却されたことになります。

株主Aは個人でなく法人でもよいですし、株式を受け取るB社が個人であっても構いません。

事業譲渡

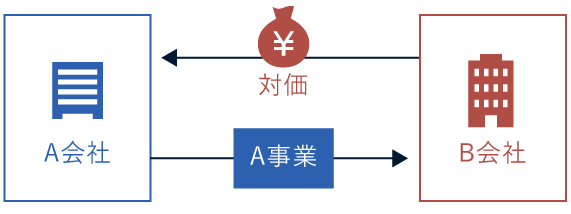

事業譲渡は株式譲渡に次いでよく使われるM&A手法で、半導体業界のM&Aでも使われることがあります。

事業譲渡では株式譲渡と違って、株式の譲渡は行われません。下の図でいうとA社の株主は事業譲渡後もA社の株主のままですし、B社の株主も変化しません。

事業譲渡では株式ではなく、事業資産そのものを売却します。事業資産とは例えば事業に使っている店舗や工場、設備などで、これらの資産に値段をつけて売却し、対価として現金を受け取ります。

事業承継とは

事業承継とは、会社の経営を後継者に引き継ぐことです。事業承継は誰を後継者にするかによって、親族内事業承継・親族外事業承継・M&Aによる事業承継の3つに分類できます。

【事業承継の種類】

- 親族内事業承継

- 親族外事業承継

- M&Aによる事業承継

親族内事業承継

親族内事業承継とは、経営者の息子や娘といった、親族を後継者とする事業承継です。一族が代々継いでいる会社は今も多く、かつては事業承継といえばもっぱら親族内事業承継のことでした。

しかし近年は少子化などで代々後を継ぐという価値観が薄れてきており、事業承継に占める親族内事業承継の割合は減少傾向にあります。

親族外事業承継

親族外事業承継とは、会社の社員や役員、もしくは外部から招へいした人を後継者とする事業承継です。割合としては会社内の社員や役員を後継者にすることが多く、外部の人間を後継者にするのは比較的少数派です。

親族外事業承継は小規模な会社では使われる割合が少なく、中規模または大規模な会社のほうが使われる割合が多い傾向があります。

M&Aによる事業承継

M&Aによる事業承継とは、株式譲渡や事業譲渡といったM&A手法を用いて、親族でも社員でもない人を後継者にする事業承継です。

親族内事業承継や親族外事業承継では後継者は個人となり、会社自体はそのまま存続しますが、M&Aによる事業承継の場合は、ある会社の子会社となってグループ企業になったり、吸収合併で法人格が消滅するような形もとることができます。

M&Aによる事業承継は近年中小企業でもよく使われるようになってきており、国も公的機関を設置したり税制を優遇するなどして普及に努めています。

半導体業界のM&A・事業承継動向

近年の日本の半導体業界では、パナソニックによる事業撤退のM&Aがある一方で、東レエンジニアリングや東京エレクトロンデバイスによる、大型M&Aによる業界再編が進んでいます。

世界的にも半導体業界のM&Aは活発化の傾向が見られ、IC Insightsによると、2019年のM&A総額は半導体業界史上3番目の大きさになると報告されています。

近年は、安価な大量生産による事業形態は韓国や台湾が力を持っており、アメリカなどは高付加価値製品へシフトすることでシェアを伸ばしました。

日本の半導体業界は、かつては安価な大量生産でシェアを伸ばしましたが、今後は高付加価値製品へ転換できるかがカギとなります。

半導体業界のM&A・事業承継の流れ

この章では、半導体業界のM&A・事業承継が、実際どのような流れで行われるかを解説します。

M&A・事業承継の流れ自体は、半導体業界でも他の業界でもおおむね同じで、半導体業界だけが行わなければならない特別な手続きがあるというわけではありません。

この流れを把握しておけば、半導体業界以外のM&Aや、半導体業界と異業種のM&Aにも応用できるでしょう。

【半導体業界のM&A・事業承継の流れ】

- M&A・事業承継の専門家に相談

- M&A・事業承継先の選定及び、交渉開始

- M&A・事業承継先のトップと面談

- M&A・事業承継先との基本合意書の締結

- M&A・事業承継先によるデューデリジェンスの実施

- 最終契約書を締結する

- クロージング

1.M&A・事業承継の専門家に相談

半導体業界のM&A・事業承継は、専門家の助けを借りずに行うことは困難です。まずはM&A仲介会社などの専門家に相談を持ちかけ、自社の現状やどのようなM&A・事業承継を行いたいかについて、専門家とじっくり話し合う必要があります。

M&A・事業承継の相談先として考えられるのは、M&A仲介会社、金融機関、士業事務所、事業引継ぎ支援センターなどです。金融機関は中堅から大企業向け、事業引継ぎ支援センターは中小企業向けとなっています。

2.M&A・事業承継先の選定及び、交渉開始

M&A・事業承継の相談をする仲介会社が決まったら、次はその仲介会社にM&A・事業承継先の選定をしてもらいます。

選定のうまさはM&A仲介会社によってばらつきがあることがあり、もし選定に不満を感じるなら、思い切って別な仲介会社に切り替える決断も必要です。

M&A・事業承継先候補から良い会社が見つかったら、その会社の経営者に交渉をしてよいか持ちかけます。

3.M&A・事業承継先のトップと面談

M&A・事業承継先の候補となる企業の経営者に許可がとれたら、実際に経営者同士が会ってトップ面談を行います。

M&A・事業承継の手続きにおいて、経営者同士がじっくり話し合えるのはこの段階が最初で最後となります。譲渡価格などの具体的な条件交渉に加えて、相手の経営者の人柄や会社への思いなども見極めていくことが大切です。

4.M&A・事業承継先との基本合意書の締結

基本合意書とは、大まかな合意内容を書面で締結しておくものです。まだ最終決定ではないので、後で内容を変更することもできます。

基本合意書の締結の際、他の会社と同時に交渉しない「独占交渉権」を付与するのが一般的です。何社も同時に基本合意書を締結して、一番良さそうなところに決めるといったことはできません。

5.M&A・事業承継先によるデューデリジェンスの実施

基本合意書の締結時点では、まだお互いの企業のことを書類や話でしか理解していません。半導体企業のM&A・事業承継先として本当にふさわしいかどうかは、デューデリジェンスによって見極める必要があります。

デューデリジェンスは財務や税務について調査するのが一般的ですが、半導体業界の場合は、その企業が持つ特許や技術について調査する、「知的財産デューデリジェンス」や「技術デューデリジェンス」が有効になる場合もあります。

6.最終契約書を締結する

デューデリジェンスの結果を加味して最終的な条件を詰め、買い手・売り手お互いの合意が得られれば、最終契約書を締結してM&A・事業承継を確定させます。

最終契約書は基本合意書と違って法的拘束力を持つため、もし破った場合は違約金や損害賠償の対象となることもあります。どのような場合に違約金や損害賠償を請求するのかも、最終契約書の内容に盛り込んでおくようにしましょう。

7.クロージング

クロージングとは、最終契約書の内容を実行して、M&A・事業承継を実際に行うことです。

クロージングで行う具体的な手続きは、採用したM&A手法によってそれぞれ違ってきます。例えば株式譲渡の場合は株主名簿の書き換えや対価の支払い、さらに譲渡制限会社の場合は譲渡の承認決議などを行います。

事業譲渡なら事業資産の移転と対価の支払い、従業員の再雇用契約や許認可の再取得などを行います。

一般には株式譲渡のほうがクロージング手続きは簡単で、事業譲渡のほうが複雑で期間がかかる傾向があります。

半導体業界のM&A・事業承継する際の注意点

半導体業界は今後の見通しが厳しいともいわれており、M&A・事業承継の失敗は、半導体業界からの撤退や倒産・廃業につながる可能性もあります。

M&A・事業承継する際の注意点を押さえて、失敗の確率をできるだけ少なくするよう準備しておくことが大切です。

【半導体業界のM&A・事業承継する際の注意点】

- M&A・事業承継の準備は入念に行う

- M&A・事業承継を行う理由を明確にする

- 自社の強みやアピールポイントをまとめる

- M&A・事業承継のタイミングを見る

- 専門家に相談する

1.M&A・事業承継の準備は入念に行う

M&A・事業承継は思い立ってすぐに売買相手を探すよりも、事前準備をしっかり行ってから本格的な手続きに入ったほうが、成功の確率が高まります。

事前準備として有効なのは、例えば自社の強みや弱みを今一度検討し、交渉で相手に効果的にアピールできるようにしておくことや、整理できる負債はできるだけ弁済しておくことなどが挙げられます。

具体的にどのような準備を行えばいいか分からない場合は、M&A仲介会社と相談しながら進めていくとよいでしょう。

2.M&A・事業承継を行う理由を明確にする

M&A・事業承継は成約したら成功ではなく、その後の事業がうまくいって初めて成功したといえます。M&A・事業承継を行う理由を明確にすることは、成約後の事業をうまく進めていくために重要です。

例えば、お互いの強みを生かして半導体事業を発展させていく場合と、半導体事業を売却して残りの事業に注力する場合とでは、相手企業の選び方は全く変わってきます。

M&A・事業承継を行う理由があいまいなまま、何となく成約してしまうといったことにならないよう注意しましょう。

3.自社の強みやアピールポイントをまとめる

M&A・事業承継の交渉では、自社の強みやアピールポイントを相手にうまく伝えることが大切です。そのためには、あらかじめ自社の強みやアピールポイントが何なのかを話し合って、洗い出してリスト化しておくのが有効となります。

強みとアピールポイントを洗い出す際は、仲介会社のアドバイザーなど、社外の人間も交えて行うと有効な場合があります。経営者自身が自社の強みに気付いていないのはよくあることなので、第三者の客観的な意見を聞くことは大切です。

4.M&A・事業承継のタイミングを見る

半導体業界は先行きが厳しいという見通しから業界再編が進んでおり、業界動向の変化が激しくなりつつあります。半導体業界のM&A・事業承継を成功させるには、タイミングを見計らうことも大切になります。

半導体業界全体からタイミングを見計らう方法としては、例えば大手のM&Aの動向をチェックしたり、大手半導体企業の株価から動向を判断するといったものが考えられます。

他には、高いシナジー効果が得られるタイミングを見計らうといった、交渉相手とのタイミングの取り方も大切です。

5.専門家に相談する

半導体企業のM&A・事業承継を行う際は、M&A仲介会社などの専門家に相談することが大切です。M&A経験が豊富で業界動向に詳しく、人間的にも信頼できるところを選ぶようにしましょう。

半導体業界に詳しい仲介会社があればよいですが、業界特化型のM&A仲介会社はITや医療、建設などが多く、半導体業界を強みとしている仲介会社はほとんどないと思われます。

一方で、大企業のM&Aを強みとしているか、それとも中小企業を強みとしているかは、仲介会社によってわりとはっきりした住み分けがあります。専門家に相談する際は、自社の事業規模に近い案件を得意としている仲介会社を選ぶのがおすすめです。

半導体業界のM&A・事業承継の成功・失敗事例

この章では、半導体業界のM&A・事業承継の最近の成功事例から8選、そして失敗に終わったと評価されている有名な事例を2選ご紹介します。

【半導体業界のM&A・事業承継の成功・失敗事例】

- ミネベアミツミによるエイブリックのM&A

- 東レエンジニアリングが半導体検査装置事業を子会社へ承継

- トレックス・セミコンダクターによるインドCirel社のM&A

- 立花エレテックによる八洲電子ソリューションズのM&A

- ロームがパナソニックから半導体事業の一部を譲受

- RS TechnologiesによるDG TechnologiesのM&A

- 日本政策投資銀行によるエスアイアイ・セミコンダクタのM&A

- 東京エレクトロンデバイスによるアバール長崎のM&A

- パナソニックによる三洋電機のM&A(失敗事例)

- 富士通による英ICLのM&A(失敗事例)

①ミネベアミツミによるエイブリックのM&A

2019年12月に、ミネベアミツミ株式会社がエイブリック株式会社の全株式を取得し、完全子会社化しました。

ミネベアミツミは、ベアリングやモーターを始めとする、電子機器部品を幅広く製造・販売する会社です。そしてエイブリックはアナログ半導体を専門に手がけるメーカーです。

アナログ半導体事業の拡大などがM&Aの目的となっています。

②東レエンジニアリングが半導体検査装置事業を子会社へ承継

2019年12月に、東レエンジニアリング株式会社が、半導体検査装置事業を会社分割で子会社の株式会社NGRへ承継しました。本M&Aを機に、NGRはTASMIT株式会社と商号変更します。

東レエンジニアリングは、半導体や電子機器システムを始め、さまざまな分野の産業機器や工場設備を提供している会社です。そしてTASMITは、半導体の検査・計測装置を開発・販売する会社です。

半導体検査・計測装置事業の再編により、シナジー効果の獲得や新規市場の開拓を目指します。

③トレックス・セミコンダクターによるインドCirel社のM&A

2019年9月に、電源ICを手がけるメーカーであるトレックス・セミコンダクター株式会社が、インドのアナログ半導体メーカーであるCirel社との資本提携に合意しました。

両社の技術を融合することにより、製品ラインナップを充実するとともに、半導体製品のニーズに対応した製品の提供を行います。

④立花エレテックによる八洲電子ソリューションズのM&A

2019年9月に、株式会社立花エレテックが、八洲電子ソリューションズ株式会社の株式を取得する基本合意契約を締結しました。

立花エレテックは半導体デバイスを始めとする電子機器・部品を手がける会社で、八洲電子ソリューションズはパワー半導体などの電子機器・部品を手がける会社です。

半導体関連製品のラインナップ充実を始めとする、シナジー効果の獲得がM&Aの目的となっています。

⑤ロームがパナソニックから半導体事業の一部を譲受

2019年4月に、パナソニック株式会社が、半導体事業部門の一部をローム株式会社へ譲渡することを決定しました。

パナソニックは大手電機メーカーで、日立製作所・ソニーに次ぐ第3位の売上高を誇っています。そしてロームはLSIやトランジスタを始めとする、半導体・電子部品のメーカーです。

製品ラインナップの強化や品質向上などが本M&Aの目的となっています。

⑥RS TechnologiesによるDG TechnologiesのM&A

2019年1月に、株式会社RS Technologiesが株式会社DG Technologiesの全株式を取得し、完全子会社化しました。

RS Technologiesは、半導体素子の材料であるシリコンウェーハの製造・販売を始め、太陽光発電や超音波映像装置などを手がける会社です。そしてDG Technologiesは、半導体製造装置の部品などを手がける会社です。

半導体生産設備の買取・販売事業の拡大が本M&Aの目的となっています。

⑦日本政策投資銀行によるエスアイアイ・セミコンダクタのM&A

2017年8月に、株式会社日本政策投資銀行が、エスアイアイ・セミコンダクタ株式会社の株式を取得して子会社化しました。この買収にともない、エスアイアイ・セミコンダクタはエイブリックに商号変更しました。

日本政策投資銀行は財務省が管轄する特殊会社で、エイブリックは電源用ICやメモリなどの半導体製品を手がけるメーカーです。エイブリックの事業拡大が本M&Aの目的となっています。

⑧東京エレクトロンデバイスによるアバール長崎のM&A

2017年5月に、東京エレクトロンデバイスが、株式会社アバール長崎(現「東京エレクトロン デバイス長崎」)の株式の56.6%を取得して子会社化しました。

東京エレクトロンデバイスは半導体や電子部品の開発・販売などを手がける会社で、アバール長崎は半導体製造装置を始めとする電子機器の製造・販売を行う会社です。

量産受託サービスの向上、および事業拡大が本M&Aの目的となっています。

⑨パナソニックによる三洋電機のM&A(失敗事例)

大手電機メーカーであるパナソニックは、同じく電機メーカーである三洋電機株式会社を2009年に子会社化し、2011年に完全子会社化しました。買収額はトータルで約8,000億円となっています。

しかし、その後の事業が思うようにいかず、2013年に6,000億円以上の損失を出す結果となりました。リチウム電池事業などの、事業予測の読み違いが原因だといわれています。

現在は三洋電機の解体が進み社員数は当時の1割程度となっており、さらにパナソニックは2020年に半導体事業を台湾の企業に譲渡しました。

⑩富士通による英ICLのM&A(失敗事例)

大手エレクトロニクスメーカーの富士通は、1990年にイギリスのIT企業である「International Computers Limited (ICL)」を約2,000億円弱で買収し、98年に完全子会社化しました。

しかし業績が思うように伸びず、2007年に2,900億円の損失を計上しました。

半導体業界のM&A・事業承継の相談先

半導体業界のM&A・事業承継をお考えの方は、ぜひM&A総合研究所へご相談ください。さまざまな業種でM&A実績があるアドバイザーが、親身になってフルサポートいたします。

業界再編が進む半導体業界ではタイミングを逃さないことが大切ですが、一般的なM&A仲介会社では成約まで平均半年から1年以上かかり、手続きをしている間に動向が変化し、タイミングを逃してしまう恐れもあります。

一方、当社では成約までのスピードを重視しており、最短で3か月での成約実績も有しています。動向の変化が激しい半導体業界において、最適なタイミングでM&A・事業承継実現を目指し全力でサポートいたします。

無料相談を随時受け付けていますので、半導体業界のM&A・事業承継をご検討中の経営者様は、お電話かメールで気軽にお問い合わせください。

まとめ

本記事では、半導体業界のM&A・事業承継について解説しました。半導体企業は今後再編が必要になるケースが増えてくると予想されるので、M&A・事業承継について知識を得ておくことが、経営者にとって重要となってきます。

【M&Aの手法】

- 株式譲渡

- 第三者割当増資

- 株式交換

- 株式移転

- 事業譲渡

- 合併

- 分割

- 業務提携

- 親族内事業承継

- 親族外事業承継

- M&Aによる事業承継

- M&A・事業承継の専門家に相談

- M&A・事業承継先の選定及び、交渉開始

- M&A・事業承継先のトップと面談

- M&A・事業承継先との基本合意書の締結

- M&A・事業承継先によるデューデリジェンスの実施

- 最終契約書を締結する

- クロージング

- M&A・事業承継の準備は入念に行う

- M&A・事業承継を行う理由を明確にする

- 自社の強みやアピールポイントをまとめる

- M&A・事業承継のタイミングを見る

- 専門家に相談する

M&A・事業承継のご相談なら24時間対応のM&A総合研究所

M&A・事業承継のご相談は成約するまで無料の「譲渡企業様完全成功報酬制」のM&A総合研究所にご相談ください。

M&A総合研究所が全国で選ばれる4つの特徴をご紹介します。

M&A総合研究所が全国で選ばれる4つの特徴

- 譲渡企業様完全成功報酬!

- 最短43日、平均7.2ヶ月のスピード成約(2025年9月期実績)

- 上場の信頼感と豊富な実績

- 譲受企業専門部署による強いマッチング力

M&A総合研究所は、M&Aに関する知識・経験が豊富なM&Aアドバイザーによって、相談から成約に至るまで丁寧なサポートを提供しています。

また、独自のAIマッチングシステムおよび企業データベースを保有しており、オンライン上でのマッチングを活用しながら、圧倒的スピード感のあるM&Aを実現しています。

相談も無料ですので、まずはお気軽にご相談ください。

あなたにおすすめの記事

M&Aとは?最新の動向やメリット・手法から成功のポイントまで専門家が徹底解説

M&Aは経営の多角化や事業承継の有効な手段です。本記事では、基礎知識から現在起きている最新の動向、具体的な手法、メリット・デメリット、そして成功へと導くポイントまで、専門家が網羅的にわか...

買収とは?用語の意味やメリット・デメリット、M&A手法、買収防衛策も解説

買収には、友好的買収と敵対的買収とがあります。また、買収に用いられるM&Aスキーム(手法)は実にさまざまです。本記事では、買収の意味や行われる目的、メリット・デメリット、買収のプロセスや...

現在価値とは?計算方法や割引率、キャッシュフローとの関係をわかりやすく解説

M&Aや投資の意思決定するうえでは、今後得られる利益の現時点での価値を表す指標「現在価値」についての理解が必要です。今の記事では、現在価値とはどのようなものか、計算方法や割引率、キャッシ...

株価算定方法とは?非上場企業の活用場面、必要費用、手続きの流れを解説

株価算定方法は多くの種類があり、それぞれ活用する場面や特徴が異なります。この記事では、マーケットアプローチ、インカムアプローチ、コストアプローチといった株価算定方法の種類、株価算定のプロセス、株...

赤字になったら会社はつぶれる?赤字経営のメリット・デメリット、赤字決算について解説

法人税を節税するために、赤字経営をわざと行う会社も存在します。しかし、会社は赤字だからといって、必ず倒産する訳ではありません。逆に黒字でも倒産するリスクがあります。赤字経営のメリット・デメリット...

関連する記事

コンテンツ制作業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

本コラムではコンテンツ制作業界のM&Aについてまとめました。主な内容として、コンテンツ制作業界の概要と市場動向、コンテンツ制作会社のM&Aで得られるメリットや注意点、M&...

予備校業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

本コラムは予備校業界のM&Aについてまとめたものです。主な内容として、予備校業界の概要と市場動向、予備校のM&Aで得られるメリットや注意点、M&Aプロセスの概略などの解説...

非鉄金属業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

本コラムは、非鉄金属業界のM&Aに関してまとめたものです。主な内容としては、非鉄金属業界の市場動向、非鉄金属業界におけるM&Aのメリットと注意点、M&Aを行う際の流れなど...

家電量販店業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

家電量販店業界におけるM&Aの実態をまとめました。主な内容として、家電量販店業界の市場動向、家電量販店のM&Aにおけるメリットや注意点、M&Aを進める際の流れなどを解説し...

情報サービス業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

本コラムは情報サービス業のM&Aについてまとめたものです。主な内容は、情報サービス業の概要・市場規模・M&A動向、情報サービス業におけるM&Aのプロセス、売却・譲渡・買収...

レンタカー業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

レンタカー業界でのM&A事情についてまとめました。説明している内容は、レンタカー業界の概要・市場動向・M&A動向、M&Aを行う際の流れ、売却・譲渡・買収におけるメリットと...

幼稚園業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

幼稚園経営は学校法人が行う事業でありM&Aの対象になります。本コラムの主な内容は、幼稚園業界の概要や市場動向・M&A動向、M&Aを進める際の流れ、M&Aで得られる...

BPO業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

BPO業界でもM&Aは盛んに行われています。本コラムの内容は、BPO業界の概要や市場規模の動向、BPO業界のM&A動向とM&Aの流れ、M&Aによる売却・譲渡・買収...

百貨店業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

本コラムでは百貨店関連のM&Aについてまとめました。主な内容として、百貨店業界の動向、百貨店のM&Aによる売却・譲渡で得られるメリットやM&Aの流れ、百貨店をM&...

株式会社日本M&Aセンターにて製造業を中心に、建設業・サービス業・情報通信業・運輸業・不動産業・卸売業等で20件以上のM&Aを成約に導く。M&A総合研究所では、アドバイザーを統括。ディールマネージャーとして全案件に携わる。