M&Aとは?最新の動向やメリット・手法から成功のポイントまで専門家が徹底解説

2026年2月23日更新業種別M&A

建設・建築のM&A動向と戦略を徹底解説|2026年現在のメリットや成功のポイント

建設業界では労働規制への対応や深刻な後継者不在を背景に、M&Aによる業界再編が常態化しています。本記事では、建設・建築のM&Aにおける最新動向や、買い手・売り手双方のメリット、留意すべき点を専門的な視点で詳しく解説します。

目次

- 建設・建築のM&Aを取り巻く2026年現在の市場環境と背景

- 建設・建築のM&Aにおける最新動向と再編のトレンド

- 建設・建築のM&Aを検討する買い手・売り手双方のメリット

- 建設業界におけるM&Aの譲渡価格と企業価値評価

- 建設・建築のM&Aを成功に導くPMI(ポストM&A統合)の重要性

- 建設のM&Aを成功に導くための重要な注意点と手続き

- 建設業界・ゼネコン業界のM&Aの相場と費用

- 建設業界・ゼネコン業界のM&A案件一覧

- 建設業界・ゼネコン業界のM&A売却・買収事例

- 建設業界・ゼネコン業界のM&Aでの注意点

- 建設業界・ゼネコン業界のM&Aを成功させるコツ

- 建設業界・ゼネコン業界のM&A相談先

- 建設業界・ゼネコン業界のM&A動向まとめ

建設・建築のM&Aを取り巻く2026年現在の市場環境と背景

M&Aを成功させるためにも、はじめに建設業界・ゼネコン業界の最新の市場動向についてしっかりと把握しておきましょう。

建設業界・ゼネコン業界の市場規模

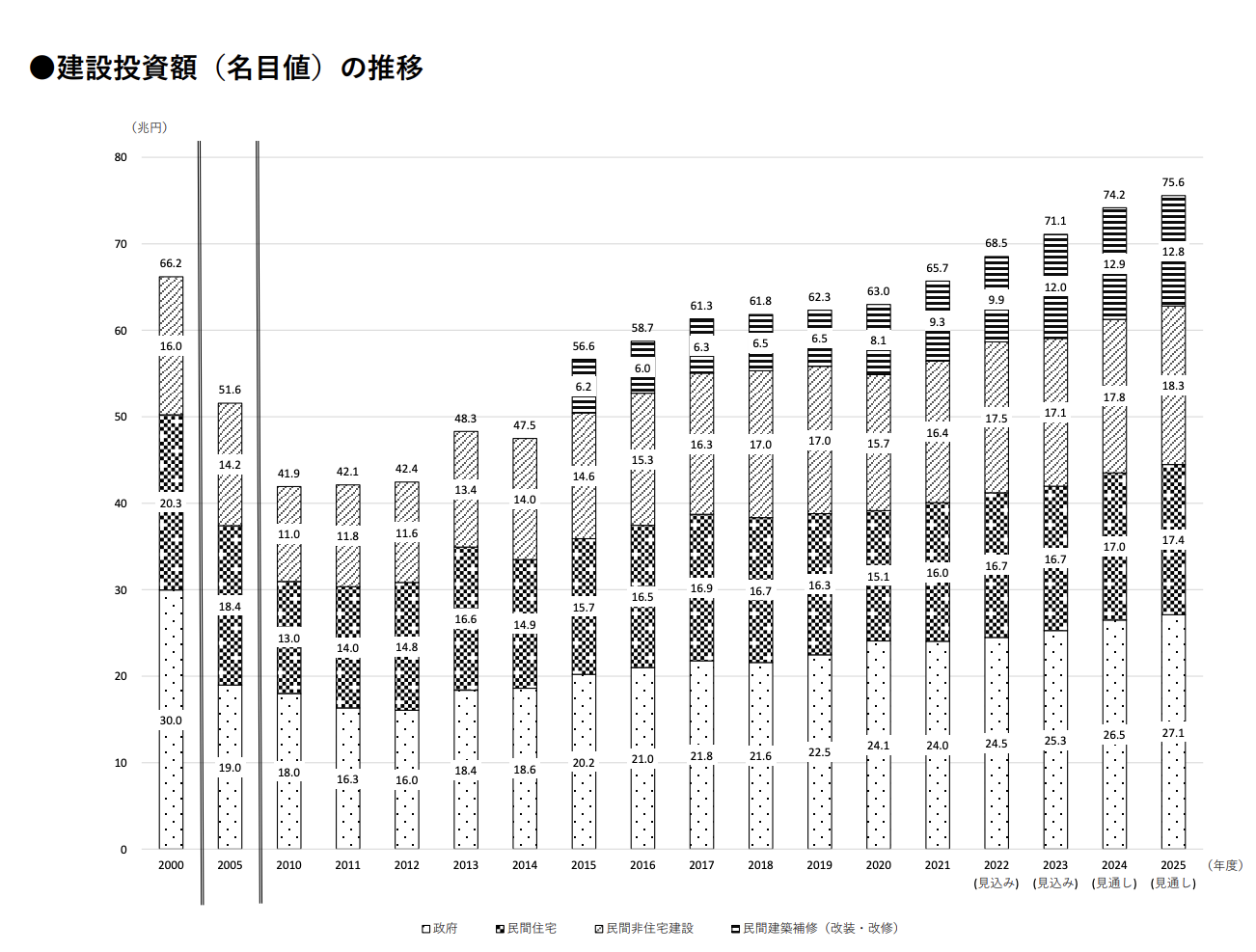

般財団法人 建設経済研究所「建設経済モデルによる建設投資の見通し ( 2025 年 1 月 )」

出典:https://www.rice.or.jp/wp-content/uploads/2025/01/250110_model.pdf

現在、国内の建設投資は資材価格の止まらない高騰や労務費の大幅な上昇により、金額ベースでは極めて高い水準を維持しています。建設経済研究所の最新データが示す通り、投資額自体は堅調なものの、実質的な工事量はコスト増のあおりを受けて伸び悩んでおり、現場レベルでは「採算性の確保」が死活問題となっています。このような状況下、単独での経営に限界を感じた中小企業が、大手グループの資本力を背景にコスト競争力を高めようとする建設・建築のM&Aが活発化しています。

2004年から2014年まで建設投資額は減少傾向にありましたが、2015年以降は増加傾向にある状況です。

建設・建築業界が抱える5つの深刻な課題

建設業界は以下の深刻な課題を抱えており、2025年以降はこれらを打破するための戦略的なM&Aがさらに加速しています。

- 時間外労働上限規制の定着と生産性向上:2024年4月の規制適用から時間が経過し、現在は「いかに限られた労働時間内で利益を出すか」というフェーズに移行しています。現場の生産性を劇的に向上させるためのDX投資や、効率的な人員配置を目的とした建設・建築のM&Aが、企業の存続をかけた重要な経営戦略として定着しています。

- 資材価格・労務費の高騰対策:コスト上昇を価格転嫁できない中小企業が、大手傘下への参画を模索するケースが増えています。

- 若年入職者の減少と技術承継:若手の確保が困難ななか、M&Aによる人材とスキルの獲得が現実的な手段となっています。

- デジタル化への投資余力不足:DX(デジタルトランスフォーメーション)に対応できない企業の淘汰が進んでいます。

市場の特性として、都市部と地方では都市部の方が工事数が多く、その規模も大きい傾向があります。この傾向は業績に反映され、都市部の業者と地方の業者では業績に隔たりが生じる格差が問題点です。

また、建設業界・ゼネコン業界では60歳以上の技能者も多く、全体の約4分の1(25.7%)を占めています。技能者の多くは70歳頃には引退するため、10年後には技能者数の大幅減少が見込まれる状況です。

その一方で、今後の建設業を支える若年層の技能者不足が課題となっており、現状では29歳以下の技能者は全体の約12%程度しかいません。このような状況により、建設業界・ゼネコン業界では若年入職者の確保・育成が喫緊の課題となっています。

参考:国土交通省「 最近の建設業を巡る状況について」

全国許可業者数

国土交通省の統計によれば、建設業許可業者数は長期的には減少傾向にあり、2025年から2026年にかけてもこの傾向は維持されると推測されます。特に、経営者の高齢化に伴う自主廃業が加速しており、地域のインフラ維持を目的とした救済型のM&Aや、周辺自治体への進出を狙う攻めのM&Aによる集約が進んでいます。

また、建設業許可業者数が最も多かったのは2000年で600,980業者が建設業許可を取得していましたが、その時点と比較すると2023年3月末は126,032業者(△21.0%)も減少していることがわかります。

参考:国土交通省「 建設業許可業者数調査の結果について」

事業承継認可件数

2020年10月の建設業法改正により建設業許可の承継制度が新設され、相続やM&A(事業譲渡や合併)でも建設業許可を引き継げるようになりました。新設された制度は建設業許可がない状態の期間が生じない点が最も大きなメリットです。

2020年の法改正による「承継制度」の活用は、2025年以降も標準的な手法として定着しています。以前に比べ、M&A実施時に許可の空白期間が発生しないメリットが広く認知されたことで、機動的な事業統合が可能になりました。2026年に向けては、単なる延命措置ではなく、シナジーを最大化するためのグループ再編を目的とした認可申請が増加すると見られています。

参考:国土交通省「 建設業許可業者数調査の結果について(概要)」

建設・建築のM&Aにおける最新動向と再編のトレンド

建設業界・ゼネコン業界は、他の業界とは異なりM&Aに消極的で、M&Aによる業界再編も長年にわたり進んでいない状況でした。なぜなら、建設業界・ゼネコン業界は規模の経済の効果が薄く、規模を大きくすると入札参加に制限がかかるなど、M&Aと相性が悪い一面があるためです。

しかし、近年は建設業界・ゼネコン業界でも、徐々にM&Aを行う動きがみられるようになりました。そのなかでも、異業種による建設会社の買収事例が増えています。

異業種による建設会社・ゼネコンの買収事例の増加

現在はハウスメーカーが中堅ゼネコンを買収し、非住宅分野や大規模修繕市場へ本格参入する事例が一般化しています。また、IT企業が施工管理技術を持つ建設会社を傘下に収めるなど、技術(Tech)と実務を融合させて新たな付加価値を生み出すための、戦略的な建設・建築のM&Aも目立つようになっています。

別業界にM&Aで進出すれば、事業の多角化が見込め、場合によっては各会社の得意分野やノウハウを生かしてシナジー効果を発揮できるからです。不動産会社が建設会社を買収すれば、外注していた施工を内製化できるため、プロセスとコストの効率化を実現可能です。

海外進出を目的としたM&Aの増加

建設業界・ゼネコン業界では、海外進出を目的としたM&A(クロスボーダーM&A)も増えています。人口の減少などを受けて国内の市場が縮小傾向にあるため、業績拡大を目指して海外進出を行うことが目的です。進出したい地域の会社を買収し、それを拠点に海外市場への参入を図ります。

例えば、2023年2月、旭化成ホームズが、オーストラリアで戸建住宅の建設・販売を行うArden社を買収しました。

後継者不足の解消を目的としたM&Aの増加

国内の中小企業全体で後継者不在は深刻な課題ですが、建設・建築業界も例外ではありません。帝国データバンクの「全国企業『後継者不在率』動向調査(2023年)」によると、建設業の後継者不在率は64.5%と高い水準にあります。このため、事業の継続と従業員の雇用を守る手段として、M&Aによる第三者承継を選択する経営者が増えています。

その解決策として、近年はM&Aによる事業承継が着目されています。これは、M&Aの買い手が、新たな経営者(後継者)となる解決策です。建設業界・ゼネコン業界では地方の中堅企業を中心に廃業が増えており、会社存続のためにM&Aを行うケースは今後とも増えるものとみられます。

建設・建築のM&Aを検討する買い手・売り手双方のメリット

ここでは、建設業界・ゼネコン業界でM&Aを実施する際のメリットを、買収側・売却側に分けて解説します。

| 買収側のメリット | 売却側のメリット |

| ・事業拡大 ・人手不足の解消 ・技術・サービスの獲得 |

・後継者問題の解決 ・倒産・廃業の回避 ・社員の雇用維持 ・財務基盤の強化 ・売却利益の獲得 |

買収側のメリット3選

建設業界・ゼネコン業界のM&Aにおける買収側の主なメリットは以下の3点です。

①事業拡大

29種もの業種に分かれる建設業界・ゼネコン業界では、同業種とのM&Aであれ、関連業種や隣接業種とのM&Aであれ、いずれも事業拡大が見込めます。合併した場合は入札制限があるため注意が必要ですが、さまざまなM&Aスキーム(手法)を用いることで、それも避けられます。

②人手不足の解消

建設業界では熟練技術者の大量退職期を迎え、有資格者の確保がこれまで以上に困難になっています。ゼロから人材を育成するには膨大な時間とコストが必要ですが、建設・建築のM&Aを活用すれば、経験豊富な一級施工管理技士などのスペシャリストを組織ごと迎え入れることが可能です。これにより、受注可能な工事の規模や種類を即座に拡大でき、成長スピードを飛躍的に高められる点が買収側の大きな利点です。

③技術・サービスの獲得

建設業界・ゼネコン業界のM&A買収では、売却側が有している技術・サービスも取り込めます。特に自社が有しているものとは異なる技術やサービスであれば、業界内の競争で非常に有用です。技術やサービスは時間をかけなければ構築できないため、それをM&Aにより一瞬で手に入れられることは計り知れないメリットといえます。

売却側のメリット5選

建設業界・ゼネコン業界のM&Aにおける売却側の主なメリットは以下の5点です。

①後継者問題の解決

従来は親族内承継が一般的でしたが、近年は後継者が見つからないケースが増加しています。また、従業員承継は、後継者候補に株式の買取資金がないことが障壁となりがちです。M&Aによる第三者承継であれば、外部の企業が後継者となるため、これらの課題をまとめて解決できます。

そこで、M&Aにより、その買い手が後継者となる事業承継方法が注目され、国や自治体もこれを推奨しています。

②倒産・廃業の回避

事業承継ができないまま経営者が引退すれば、会社の末路は倒産か廃業です。しかし、M&Aで売却が成立すれば、新たな経営者のもと会社は存続できます。

③社員の雇用維持

会社が倒産・廃業となれば、必然的に従業員は解雇となり、路頭に迷います。しかし、M&Aの売却によって会社が存続すれば、基本的に従業員の雇用も継続され、失業の心配もなくなります。

④財務基盤の強化

建設業界・ゼネコン業界における構造上の問題として、規模の小さな会社ほど末端の下請け業務であるため、利益率が低いのは否めません。それらの会社は財務的にも厳しい経営を強いられています。

財務状況が厳しく給与の遅配などがあれば、貴重な人材の流出を招き、ますます業績が悪くなる負のスパイラルです。M&Aの売却によって大手の傘下に入れば、その資本力をバックにできるので財務基盤が強化され、安定した経営を行えます。

⑤売却利益の獲得

株式譲渡であれば、株主である経営者個人に売却対価が支払われます。事業譲渡であれば、売却対価を手にするのは売り手である会社です。どちらにしても、相応の売却利益が得られます。経営者の老後資金や新たな事業の資金など、M&Aによって自由使途の相当額を獲得できます。

建設業界におけるM&Aの譲渡価格と企業価値評価

建設のM&Aを検討する際、自社がいくらで評価されるのか、あるいは相手企業をいくらで買収すべきかを知ることは極めて重要です。

企業価値算定の主な手法

建設業界の企業価値評価では、主に「コストアプローチ(純資産法)」と「インカムアプローチ(収益還元法)」が用いられます。中小規模の建設会社では、時価純資産に数年分の営業利益(営業権)を加算する手法が一般的ですが、近年は将来のキャッシュフローを重視するDCF法も併用されるケースが増えています。

建設・建築のM&Aにおける特有の企業価値評価指標

一般的な財務指標に加え、建設業界特有のプラス評価項目が存在します。具体的には「公共工事の経営事項審査(経審)の評点」「特定のエリアにおけるシェア」「一級施工管理技士などの有資格者の数」などが挙げられます。これらは一朝一夕には構築できない資産であり、譲渡価格を引き上げる重要な要素となります。

専門家のアドバイザー活用の重要性

建設のM&Aは、未成工事支出金の処理や税務上の判断、特有の商慣習など、専門的な知識が求められます。適切な価格交渉を行い、不当に低い価格での譲渡や、リスクを抱えた企業を高値で買収することを避けるためには、業界に精通したM&A仲介会社などのアドバイザーの活用が不可欠です。

建設・建築のM&Aを成功に導くPMI(ポストM&A統合)の重要性

M&A成立後の統合プロセスであるPMIは、シナジーを最大化するために不可欠な工程です。建設業界特有の事情を踏まえた以下の3点が、成功の鍵を握ります。

組織文化と現場ルールの融合

建設現場では会社ごとに独自のルールや慣習が存在することが多いため、統合後に現場が混乱しないよう、丁寧なルールの擦り合わせが必要です。双方の職人が持つ「現場の知恵」を尊重しつつ、共通の安全基準や施工基準を構築することが、円滑な運営に繋がります。

施工管理体制のデジタル統合

現在はDXの進展により、クラウド型の施工管理ツールの導入が一般的です。買収側と売却側で異なるシステムを使用している場合、早期にデータ連携やツールの統一を行うことで、事務作業の重複を排除し、管理コストの削減を実現できます。

資格保有者の離職防止策

M&Aにおいて最も避けるべきは、買収の目的であった優秀な技術者の離職です。統合後の待遇改善や、新たなグループ内でのキャリアパスを明示することで、従業員の不安を払拭し、モチベーションの維持を図ることが建設・建築のM&Aにおける最優先事項となります。

建設のM&Aを成功に導くための重要な注意点と手続き

建設・建築業界のM&Aには特有の注意点が存在します。ここでは、M&Aを成功に導くために押さえておくべきポイントを解説します。

建設業許可の引継ぎ手続き

建設業許可の引き継ぎには、事前の認可申請が必要です。2026年に向けてM&Aを検討する場合、法改正後の運用プロセスを正しく理解し、余裕を持ったスケジュールを組むことが求められます。特に経営業務の管理責任者や専任技術者の要件を欠くと、許可が維持できなくなるため、買収後の体制維持まで見据えたデューデリジェンスが欠かせません。

従業員の離職リスクと対策

M&Aにおいては、売却企業の従業員、特に現場を支える有資格者や熟練技術者の離職を防ぐことが成功の鍵となります。買い手側は、M&A後の労働条件や処遇について丁寧に説明し、従業員の不安を払拭する必要があります。キーパーソンとなる人材には、一定期間の勤務を約束してもらうリテンション契約を結ぶことも有効な対策です。

デューデリジェンスの徹底

建設・建築業界では、工事に関する訴訟リスクや未払いの残業代、社会保険の未加入といった「簿外債務」が潜んでいる可能性があります。買い手は、M&Aの最終契約前にデューデリジェンス(買収監査)を徹底し、法務・財務・労務面のリスクを詳細に調査することが不可欠です。

建設業界・ゼネコン業界のM&Aの相場と費用

建設会社の企業価値(譲渡価格)は、保有する純資産に加えて、将来期待される収益力(のれん代)などを基に算出されます。具体的には、DCF法や類似会社比較法、時価純資産法などの評価方法を組み合わせて、企業の持つ技術力、顧客基盤、人材といった無形資産も加味して総合的に決定されます。

建設業界・ゼネコン業界のM&Aでは相場が大きく、数億円~数百億円になることは珍しくありません。

建設業界・ゼネコン業界に限らず、日本のM&Aは取引価額を公開しないことが多く、具体的な相場や費用を確認することは非常に困難です。M&Aを実施する際は、M&A仲介会社など専門家の協力を得ることをおすすめします。

全国の中小企業におけるM&Aに数多く携わるM&A総合研究所では、専門的な知識や経験の豊富なM&Aアドバイザーが、相談時からクロージングまで丁寧に案件をフルサポートいたします。

また、通常は10カ月~1年以上かかるとされるM&Aを、最短3カ月でスピード成約した実績を有する機動力も強みです。料金体系は、成約するまで完全無料の「完全成功報酬制」です(※譲渡企業様のみ。譲受企業様は中間金がかかります)。

随時、無料相談をお受けしておりますので、M&Aをご検討の際は、どうぞお気軽にお問い合わせください。

建設業界・ゼネコン業界のM&A案件一覧

本章では、弊社M&A総合研究所が取り扱っている建設・建築業界におけるM&A案件をご紹介します。

地場に愛される建設会社

東海エリアで販売用土地を複数保有し、地場に愛される建設会社です。60年以上にわたる実績を基盤に高い技術力を持つ企業地元では名の知れた企業です。地域では親子2代にわたっての利用も多く、口コミでのつながりもあります。

| 売上高 | 1億円〜2.5億円 |

| 譲渡希望額 | 5,000万円〜1億円 |

| 譲渡理由 | 後継者不足(事業承継) |

【関西地方/一級建築士在籍】多様な工事が可能な建設業

一級建築士、一級施工管理技士等の有資格者が在籍し、自社にて設計・施工・販売が可能です。官民バランスよく案件を受注しています。

特に、狭小地でのマンションやホテルの設計に強みを持っています。

| 売上高 | 1億円〜2.5億円 |

| 譲渡希望額 | 1億円〜2.5億円 |

| 譲渡理由 | 戦略の見直し |

【建築主力/地場有力】近畿・関西エリアの総合建設業

対象会社は近畿地方に所在し、地場に根差した経営をしています。建築受注を中心に、官民問わず受注を受けています。

元請けとしての受注が大半を占めているため、財務内容が安定しています。

| 売上高 | 5億円〜10億円 |

| 譲渡希望額 | 応相談 |

| 譲渡理由 | 後継者不在(事業承継) |

【業歴70年超】北陸地方 / 元請け100%の建設業

業歴70年を超える老舗建設業者です。1~2級建築施工管理技士や、1~2級建築士資格を有する人材が複数名在籍しており、毎期堅実に黒字経営を維持しています。

公共工事を中心に元請100%で受注しているため、財務内容が非常に良好です。

| 売上高 | 2.5億円〜5億円 |

| 譲渡希望額 | 5000万円〜1億円 |

| 譲渡理由 | 後継者不在(事業承継) |

【有資格者多数】建築工事・設計~施工管理×九州

民間からの元請受注が100%を占めます。従業員に一級建築士、二級建築士、宅建士主任者、二級施工管理技士が在籍している会社です。

自社で賃貸物件の建築工事・運営を行っている為、マンションオーナーの課題に沿った提案・建築工事が可能です。

| 売上高 | 5億円〜10億円 |

| 譲渡希望額 | 1億円〜2.5億円 |

| 譲渡理由 | 後継者不在(事業承継) |

【有資格者多数×九州地方】建築・土木工事業

有資格者が多数在籍しています(一級施工管理技士:2名、一級土木施工管理技士:2名、二級建築士:2名)。

元請け工事比率は90%以上です。地場に根付いており、建築一式工事でAランクを保有しています。

| 売上高 | 2.5億円〜5億円 |

| 譲渡希望額 | 5000万円〜1億円 |

| 譲渡理由 | 後継者不在(事業承継) |

【首都圏×ハウスビルダー】売上15億円以上/一級建築士在籍

設計力に強み、高低差のある難易度の高い土地活用も可能です。創業40年以上で、地域企業や自治体との関係構築により、土地情報取得や入札において有利な立場を確立しています。従業員の平均年齢が30代半ばと若い人材が多いです。

| 売上高 | 10億円〜25億円 |

| 譲渡希望額 | 15億円〜20億円 |

| 譲渡理由 | 後継者不在(事業承継) |

建設業界・ゼネコン業界のM&A売却・買収事例

この章では、建設業界・ゼネコン業界におけるM&A売却・買収の事例を解説します。

戸田建設×カケン

2025年2月に、戸田建設がカケンを買収した事例です。

売り手企業の概要

カケンは、各種設備工事、スーパー銭湯「喜多の湯」経営、浴槽循環ろ過システム設計・施工を行っています。

買い手企業の概要

アペックエンジニアリングは、戸田建設グループの設備会社です。空気調和(A)・給排水衛生(P)・電気(E)・建築(C)およびリニューアル・防災・ESCO事業などの設計および施工・保守・メンテナンスを手掛けています。

M&Aの背景・目的

アペックエンジニアリングは、これまで中京地区(名古屋周辺)や近畿地区(大阪周辺)において、経営の中核となる拠点を持っていませんでした。今回のM&Aを通じて、これら地域での設備工事事業の基盤強化を図る狙いがあります。

一方、カケンは長年にわたり温浴施設の運営に携わっており、その蓄積されたノウハウを戸田建設グループに取り込むことで、同グループが運営する「常総ONSEN&SAUNA お湯むすび」などへの事業展開を進めていく予定です。

なお、カケンが現在保有している温浴施設については、今後も引き続き運営を継続してまいります。

M&Aスキーム

株式譲渡

守谷商会×未来ネットワーク

2024年11月に、守谷商会が未来ネットワークを買収した事例です。

売り手企業の概要

未来ネットワークは、ユニットハウス全般に係る製造・ 設計 ・ 企画 ・ 技術コンサルタントを行っている会社です。

買い手企業の概要

守谷商会は、総合建設業を行っています。

M&Aの背景・目的

守谷商会は、長野県を中心に、大都市圏や中京圏へと事業を拡大し、総合建設業として多岐にわたるサービスを提供してきました。

今回のM&Aを通じて、グループの商品ラインアップに新たな選択肢を加えます。これにより、急速に変化する市場環境や多様化する顧客ニーズに、より柔軟かつ迅速に対応できる体制を構築することを目指しています。

M&Aスキーム

株式譲渡

ハセック×山本設備機工

2024年10月に、ハセックが山本設備機工を買収した事例です。

売り手企業の概要

山本設備機工は、機械設備(空調給排水設備CAD・BIM設計施工)を行っています。

買い手企業の概要

ハセックは、建設資材、設備機器等の販売代理、リースを行っている会社です。

M&Aの背景・目的

長谷工コーポレーションは、設計、建設、技術推進部門と、約300の協力会社から成る「建栄会」が一体となり、品質向上と安全・快適な住まいづくりを推進しています。今回のM&Aにより、建栄会の中核企業である山本設備機工の機械設備を内製化することで、施工能力や品質、生産性の向上を図ります。

さらに、建設業界・ゼネコン業界が抱える後継者不足や高齢化、代理人不足といった課題にも対応し、建栄会との連携を強化しながら、高品質な施工を維持しつつ受注拡大を目指しています。

M&Aスキーム

株式譲渡

清水建設×丸彦渡辺建設

2023年5月に清水建設が丸彦渡辺建設の株式を取得して、同社を子会社化した事例です。

売り手企業の概要

丸彦渡辺建設は、総合建設業や不動産の売買・仲介事業、運送業を手掛ける北海道の総合建築会社です。1918年に創業した企業であり、民間工事や官公庁工事を多数手がけています。

買い手企業の概要

清水建設は、建設事業・土木事業・フロンティア事業などを展開する大手ゼネコン会社です。ダム・トンネル・エネルギー施設など、土木構造物の設計・施工や再成工事などを多数手掛け、国内のみならず世界約60カ国での施工実績も持っています。

M&Aの背景・目的

本M&Aの目的は、建築事業および土木事業における事業基盤を強化です。清水建設は、丸彦渡辺建設の営業基盤や人的資源と、清水グループのノウハウとをかけ合わせることでシナジーを創出し、建築・土木事業における事業基盤の強化を図るとしています。

M&Aスキーム

株式譲渡

ナカノフドー建設×トライネットホールディングス

2023年3月にナカノフドー建設がトライネットホールディングスの株式を取得して、同社を子会社化した事例です。

売り手企業の概要

トライネットホールディングスは、グループで建築工事業・一般土木工事表・リフォーム工事業を行う長野県の企業です。長野県の飯田市を中心に事業を展開しており、同地域に強固な経営基盤を有しています。

買い手企業の概要

ナカノフドー建設は、建設事業や不動産事業を手掛ける大手建設会社です。免振・耐震工事を得意としており、国会議事堂や日本橋など多数の施工実績を有しています。

M&Aの背景・目的

本M&Aの目的は、土木事業の強化・拡大です。ナカノフドー建設は、両社のノウハウを共有することで土木事業の強化・拡大を図るとともに、全国規模での事業展開を進めて企業価値向上を目指すとしています。

M&Aスキーム

株式譲渡

矢作建設工業×北和建設

2023年3月に矢作建設工業が北和建設の全発行済み株式を取得し、同社を子会社化した事例です。

売り手企業の概要

北和建設は、マンション・ホテル・福祉施設など建築工事を手掛ける建設会社です。マンション工事を主軸として京都府を中心に関西エリアで事業展開しています。

買い手企業の概要

矢作建設工業は、名古屋市の建設事業や不動産事業などを手掛ける総合建設会社です。 マンション建設や鉄道関連工事を強みとしており、東海エリアを中心に事業を展開しています。

M&Aの背景・目的

本M&Aの目的は、事業エリアの拡大および競争力の強化です。現在、矢作建設工業は事業規模の拡大に向けた取り組みを進めており、中長期計画では具体策として事業エリアの拡大や新規技術・サービスの開発などを挙げています。

北和建設の子会社化もその一環によるものであり、商圏拡大などのシナジー発揮が期待できるとの判断からM&Aに至りました。

M&Aスキーム

株式譲渡

鹿島建設×セントラル・キャヒタル・ホールディングス・PTE・リミテッド

2022年3月に、カジマ・デベロップメント・PTE・リミテッドが、セントラル・キャヒタル・ホールディングス・PTE・リミテッドの全株式を取得して子会社化した事例です。

売り手企業の概要

セントラル・キャヒタル・ホールディングス・PTE・リミテッドは、ビルの賃貸管理を手掛けるシンガポールの企業です。シンガポールの中心的エリアにオフィスビルを1棟持っています。

買い手企業の概要

カジマ・デベロップメント・PTE・リミテッドは大手ゼネコン鹿島建設の連結子会社です。シンガポールに拠点をおき、主にアジア地域での開発事業を統括しています。

M&Aの背景・目的

本M&Aの目的は、セントラルが保有しているシンガポール中心業務地区にあるオフィスビルの取得です。鹿島建設は希少性が高い当該物件の取得することで、開発事業における収益性および不動産価値向上を図るとしています。

M&Aスキーム

株式譲渡

清水建設×日本道路

2022年3月、清水建設が日本道路の普通株式を公開買付けによって取得し、同社を連結子会社化した事例です。

売り手企業の概要

日本道路は建築・土木事業を主軸とし、そのほかにエンジニアリング事業や不動産開発事業などを展開する企業です。

買い手企業の概要

清水建設は大手ゼネコン1社であり、建築工事だけでなくメンテナンスも強みとしている企業です。医療福祉施設の工事受注件数は、国内ゼネコンのなかでトップを誇ります。

M&Aの背景・目的

清水建設が日本道路を子会社化した主な目的は、競争力強化および受注拡大です。清水建設は、顧客・拠点・技術・ノウハウなどを相互活用することによって事業競争力の強化や受注の拡大を目指すとともに、研究開発体制の合理化を図るとしています。

M&Aスキーム

株式公開買付(TOB)

東洋建設による東建サービスなど子会社3社の合併

2022年2月、東洋建設が連結子会社の3社を合併(吸収合併方式)した事例です。合併対象となった3社は、東建サービス・とうけん不動産・東建テクノであり、存続会社は東建サービスです。

存続側企業の概要

存続会社の東建サービスは、建築事業および建物管理事業を手掛ける東洋建設の完全子会社です。なお、合併後は「テクオス株式会社」へと商号を変更しています。

消滅側企業の概要

消滅側企業の東建テクノは建築事業および建物管理事業、とうけん不動産は不動産売買業・不動産賃貸借業・不動産管理業を手掛けており、両社とも東洋建設の完全子会社です。

M&Aの背景・目的

本合併は事業成長と発展が目的であり、新会社となるテクオスはグループにおけるストックビジネスの中核を担います。

東洋建設は、強化戦略である建築事業のReReC®との親和性も高く、協働によるシナジーも期待できるとの判断から3社の合併を決定しました。

M&Aスキーム

合併(吸収合併)

瀧上工業×東京フラッグ

2022年3月に、瀧上工業が東京フラッグの全株式を取得して子会社化した事例です。

売り手企業の概要

東京フラッグは、鋼構造物工事の現場溶接を専門に行う企業として1988年に発足し、現在は自動溶接・手動溶接工事業のほかに土木・建築工事業、鉄骨鋼材の製造・加工などを手掛けています。

買い手企業の概要

瀧上工業は、橋梁・鉄骨などの設計から完成までを一貫して行う専業メーカーであり、同社の鉄骨製作工場はSグレード(鉄骨加工業者の最高位)に認定されています。

M&Aの背景・目的

本M&Aは、溶接技術をより深化させ、主力である鋼構造物製造業のさらなる発展を目指すことが目的です。また、瀧上工業グループで不動産・海外事業を進め、強固な財務基盤を活かし事業ポートフォリオ拡大を目指すとしています。

M&Aスキーム

株式譲渡

東宝ファシリティーズ×シコー

2021年11月、東宝ファシリティーズがシコーの全発行済み株式を取得して子会社化した事例です。

売り手企業の概要

シコーは内装工事業を手掛ける世田谷区の企業です。特に、商業施設の内装工事監理業務を得意としています。

買い手企業の概要

東宝ファシリティーズは東宝の連結子会社であり、設備管理・管理・清掃・建設を中心として総合ビルマネジメント業を行っています。

M&Aの背景・目的

本M&Aの主な目的は建設事業の業容拡大です。東宝ファシリティーズは、建設事業の業容拡大とともに、シナジー発揮による技術力・営業力の強化を目指すとしています。

M&Aスキーム

株式譲渡

ヒノキヤグループ桧家住宅×桧家住宅名古屋

2021年9月、ヒノキヤグループが子会社である桧家住宅と桧家住宅名古屋の合併を行った事例です。両社はともにヒノキヤグループの完全子会社であり、桧家住宅が存続会社、桧家住宅名古屋を消滅会社とする簡易合併(吸収合併)方式で行われました、

存続側企業の概要

桧家住宅はヒノキヤグループの100%子会社です。オリジナルブランド「桧家住宅」シリーズの住宅事業を主軸として、関東エリアを中心に事業を展開しています。

消滅側企業の概要

桧家住宅名古屋は、主力ブランドである桧家住宅のフランチャイズ加盟企業です。主に、注文住宅における請負事業を東海エリア中心に手掛けています。

M&Aの背景・目的

本合併の目的は、ヒノキヤグループ内リソースの集約および再配置と事業運営の効率化です。両社の合併により、営業政策を統一による事業運営の効率化を図り、収益力の向上を目指すとしています。

M&Aスキーム

合併(吸収合併)

ワキタ×グランドアース、九州機械センター

2021年3月、ワキタがグランドアースと九州機械センターの株式をそれぞれ90%取得して子会社化した事例です。

売り手企業の概要

グランドアースは土木機械・建設機械・車輌・発電機・ハウスなどの賃貸業を手掛けています。もう1社の九州機械センターは土木機械・建設機械・土木資材などの販売および機械などの修理を行っている会社です。

買い手企業の概要

ワキタは、土木・建設機械、荷役運搬機械などの販売と賃貸事業などを全国展開している企業です。

M&Aの背景・目的

本M&Aの目的は事業エリアの拡大です。ワキタは、福岡県に位置するグランドアースと九州機械センターの子会社化により、九州北部地域における事業拡大とシナジー効果が期待できるとしています。

M&Aスキーム

株式譲渡

高松建設×大昭工業

2021年2月、高松建設が大昭工業の全発行株式を取得して、同社を完全子会社化した事例です。

売り手企業の概要

大昭工業株式会社は、土木・建築・リフォーム事業などを大阪府を中心エリアとして展開しています。

買い手企業の概要

髙松建設は、ビル・向上・賃貸マンションなどの企画開発および設計・施工を一貫で手掛ける企業で、コントラクショングループの連結子会社にあたります。

M&Aの背景・目的

本M&Aによって、高松建設は建設工事の受注数増加と、⼤昭⼯業が持つ不動産を生かして投資成果向上を図るとしています。

M&Aスキーム

株式譲渡

飛島建設×アクシスウェア

2021年2月、飛島建設がアクシスウェアの全発行済み株式を取得して同社を子会社化した事例です

売り手企業の概要

アクシスウェアは、ITシステム開発および保守事業を行っており、技術力の高さと企画開発力を強みとする2006年創業の企業です。

買い手企業の概要

飛島建設は、トンネル工事など土木を主体とする中堅ゼネコン企業です。阪神淡路大震災後からは防災工事主体へと企業変革しており、現在は「防災の飛島」と呼ばれるほど、高い防災技術に強みを持っています。

M&Aの背景・目的

飛島建設はアクシスウェアの高い技術力に着目し、経営課題であるデジタルトランスフォーメーションによる次世代型事業体制の構築を目的して本M&Aに至りました。さらには建設分野以外にもデジタルソリューションを提供し、事業領域を拡大していくとしています。

M&Aスキーム

株式譲渡

TAKUMINOホールディングス×木戸建設

2021年1月、TAKUMINOホールディングスが木戸建設の創業家が持つ株式全てを取得して子会社化した事例です。

売り手企業の概要

木戸建設は宮城県を中心に土木工事業を行っており、高い建設技術力に定評のある企業です。

買い手企業の概要

TAKUMINOホールディングスは、土木建設事業や鋼構造物製造業などを行う事業会社の持株会社です。

M&Aの背景・目的

本M&Aの目的は、東北エリアにおける社会資本の老朽化対策および木戸建設の事業承継(後継者不在による)です。

東北地方に強い基盤を持つTAKUMINOホールディングスは、本M&Aにより木戸建設と既存グループきぎょうとのシナジー効果の発揮を目指すとしています。

M&Aスキーム

株式譲渡

東京エネシス×日立プラントコンストラクション

2021年1月、東京エネシスが日立プラントコンストラクションが展開する事業の一部(火力発電に関連する事業)を会社分割で承継した事例です。

売り手企業の概要

日立プラントコンストラクションは、火力発電所にて発電機などの据付工事やプラント設計・施工などを行う建設会社です。

買い手企業の概要

東京エネシスは、発電所や変電所の電力設備工事を中心に手掛ける建設会社です。電力のほかにも、原子力や火力、再生可能エネルギーなど幅広い分野で事業を行っています。

M&Aの背景・目的

本M&Aは、対象事業における日立プラントコンストラクションの持つ技術や優秀な人材の取得が目的です。東京エネシスは、本M&Aにより生産性の向上とグローバルな事業展開が可能になるとしており、施工力のさらなる強化を図るとしています。

M&Aスキーム

会社分割(簡易分割)

ナガワ×鳥海建工

2020年10月、ナガワが鳥海建工の全株式を取得して完全子会社化した事例です。

売り手企業の概要

鳥海建工は、埼玉県を中心に倉庫・店舗・戸建住宅の工事請負など総合建設業を行っている会社です。

買い手企業の概要

ナガワは、全国展開でユニットハウス事業、モジュール・システム建築事業、建設機械事業を行っています。

M&Aの背景・目的

ナガワはモジュール・システム建築事業を経営戦略の重点領域に挙げており、本M&Aは当該事業の強化が目的です。本M&Aにより、モジュール・システム建築事業の体制強化およびグループの事業基盤拡大を目指すとしています。

M&Aスキーム

株式譲渡

コニシ×山昇建設

2020年7月、コニシが山昇建設の株式91%を取得して子会社化した事例です。

売り手企業の概要

山昇建設は愛知県にある土木工事会社です。東海地方を中心に事業展開しており、高い技術力と多数の施工実績を持っています。

買い手企業の概要

コニシはボンド事業を主軸とする企業です。ボンド事業のほかにも土木建設事業や化成品事業など、幅広い事業を展開しています。

M&Aの背景・目的

コニシは、成長戦略の柱のひとつに土木建設事業を挙げており、本M&Aも当該事業の強化が主な目的です。本M&Aにより、コニシは土木建設事業の強化を図り、自社の営業ネットワークや材料・施工力とのシナジー効果を発揮させ、収益拡大を目指すとしています。

M&Aスキーム

株式譲渡

OCHIホールディングス×長豊建設

2020年7月に、OCHIホールディングスが長豊建設の全株式を取得して完全子会社化した事例です。

売り手企業の概要

長豊建設は長野県にある土木工事会社であり、公共事業の土木工事を中心に請け負っています。

買い手企業の概要

OCHIホールディングスは、建材事業、環境アメニティ事業、加工事業、エンジニアリング事業などを行う事業会社の持株会社です。

M&Aの背景・目的

本M&Aの主な目的は、OCHIホールディングスの中部地区における事業拡大です。OCHIホールディングスは、既存の建材事業と長豊建設の土木工事業とのシナジー効果を見込んでおり、グループの持続的成長につなげていくとしています。

M&Aスキーム

株式譲渡

ヤマダ電機×レオハウス

2020年5月、ヤマダ電機がナックの傘下企業であるレオハウスの株式を取得して、同社を子会社化した事例です。

売り手企業の概要

レオハウスはレンタル事業を手掛けるナックの傘下会社であり、注文住宅の建設請負事業を行っています。レオハウスは、自由設計住宅やローコスト住宅の建設を強みとする企業です。

買い手企業の概要

ヤマダ電機は家電量販店の運営事業を主軸とし、モバイル事業や家電設置工事業、住宅・不動産事業などさまざまな事業を展開する企業です。近年はオリジナル製品の開発やスマートハウスなどの事業にも力を入れています。

M&Aの背景・目的

本M&Aにより、ヤマダ電機の既存事業とレオハウスの住宅事業とのシナジーを創出させ、ヤマダ電機が現在展開している住宅・リフォーム・家具を扱う「家電スマイル館」の展開の加速化を目指すとしています。

M&Aスキーム

株式譲渡

前田建設工業×前田道路

2020年3月、前田建設工業が前田道路をTOB(公開買付け)によって子会社化した事例です。なお、本M&Aは前田道路が反対の意思を表明していたため敵対的買収というかたちで成立しています。

売り手企業の概要

前田道路は、道路整備工事や建設工事を主な事業としており、なかでもアスファルト舗装を強みとする企業です。

買い手企業の概要

前田建設工業は、土木建築工事の請負などをトータルで行う準大手ゼネコン会社です。ダムやトンネル建設などの土木事業を得意としており、多くの実績を有しています。

M&Aの背景・目的

TOB(公開買付け)以前より前田建設は前田道路の筆頭株主として24.68%(議決権割合)の株式を保有していました。本M&Aの目的は安定した高収益基盤の確立でしたが、前田道路はTOB(公開買付け)に反対の意思を表明していたため、敵対的買収というかたちで成立しています。

また、前田建設が行ったTOB(公開買付け)は完全子会社化を目指すものではなく、株式の過半数取得が目的です。TOB(公開買付け)の成立により、前田建設の株式保有率は24.68%(議決権割合)から51.29%へとなりました。

M&Aスキーム

TOB(公開買付け)

建設業界・ゼネコン業界のM&Aでの注意点

続いて、建設業界・ゼネコン業界のM&Aでの注意点を紹介します。

粉飾決済に関して

建設業は他業種にくらべ粉飾決済が多いといわれています。というのは、建設業界・ゼネコン業界は「建設業会計」という会計方式を用いているためです。

建設業の場合、大型受注案件では完了までに数年かかるようなケースもあるため、その性質を考慮して建設業会計では工事費用を資産として一旦計上します。

会計上の数字だけをみると実態より利益が大きくなるため、結果として粉飾決算が起こってしまったというケースもあるので、売り手企業側はM&A実施前にしっかり確認することが重要です。

経営管理責任者に関して

建設業許可が認定されるためには、事業者は経営管理責任者の配置が必要です。経営管理責任者の配置は建設業法で定められており、上図のように2体制があります。

一般的に「経営管理責任者のみを配置」という体制が多いですが、ケースによっては「常勤役員+それを直接補佐する者」の体制が必要です。

それぞれの体制には要件があるので、事前に国土交通省HPか同省の問い合わせ先で詳細を確認しておくようにしましょう。

建設業許可の承継はM&A手法により変わる

M&Aでは使用スキームによって権利・義務の承継方法が変わります。中小企業のM&Aで多く用いられるスキームは株式譲渡と事業譲渡ですが、株式譲渡の場合は売り手側の保有する権利・義務が自動的に買い手企業へ引き継がれる包括承継です。

株式譲渡を用いた場合、買い手企業側は特段の手続きを踏む必要はなく、M&A後に事業を行うことができます。一方で事業譲渡は権利・義務は個別承継となるため、たとえば従業員の雇用契約はM&A後に改めて結びなおさなければなりません。

建設事業は手掛ける事業によって必要な建設業許可が異なるため、これまでは事業譲渡を用いると許認可がない状態(空白期間と呼ばれることもある)が生じることもありました。

しかし、2020年行われたに建設業法の改正(第17条の2)で建設業許可の承継に関する制度が新設されたため、現在は事前許可申請していれば建設許可を引き継ぐことが可能です。

ただし、引継ぎに際しては買い手法人が建設業の許可要件を満たしていなければならず、手続きも複雑なので専門家に相談しながら慎重に進めていくようにしましょう。

九州・沖縄地方/RC造専門の戸建・アパート建設業については下記の記事で詳しく紹介しています。あわせてご覧ください。

建設業界・ゼネコン業界のM&Aを成功させるコツ

ここでは、建設業界・ゼネコン業界でのM&Aを成功させるコツを買収のコツと売却のコツに分けて解説します。

建設会社・ゼネコンの買収を成功させるコツ2選

建設業界のM&Aで買い手の場合は、以下の点を意識すると成功確率が上がります。

①対象の建設会社が持つ人材の傾向や実績を調べておく

建設業界・ゼネコン業界の買い手が優先すべき課題は、やはり人材です。そこで建設業界・ゼネコン業界のM&Aでは、不足している人手を確保する目的でM&Aを進める傾向にあります。ただし、単純に人手を増やすのではなく、可能な限り質の高い人材の獲得に努めることが必要です。

買い手は、対象の建設会社が持つ人材の傾向を調べておきましょう。「特定の資格を有しているか」「長年働いている熟達した人材か」など、年齢構成や稼働率もチェックするポイントです。実績に着目することも必要です。難易度の高い工事に成功した実績がある建設会社であれば、そのノウハウも人員の質も保証されます。

豊富な実績を持ち、信頼性が高い建設会社を買収できれば、その実績を引き継げるため、買い手が事業を展開する際に効果を発揮します。ただし、いくら人材が良い建設会社を買収しても、そのまま運用するだけでは意味がありません。

建設業界・ゼネコン業界が人手不足に陥っている原因には、体力的にハードな面や待遇の悪さが挙げられます。取り込めた人材を流出させないよう、状況に応じて待遇を改善するなど定着率を上げる取り組みが必要です。定着率を上げる取り組みに成功すれば、さらに新たな人材が入る可能性も高まります。

②対象の建設会社が事業展開している地域に着目しておく

買収する建設会社が、どのような地域で事業を展開しているかにも着目しておきましょう。商圏を広げることは、買い手がさらに顧客や取引先を拡大するきっかけになります。

商圏を広げる目的でよく実施されるのが海外進出ですが、海外進出の場合はその地域における税制や法律、商慣習などの規制を受けるため、事前の情報収集やブリーフィングをしっかり行うことが必要です。

事前の情報収集やブリーフィングの作業を怠ると、余計なトラブルを招いてしまうだけでなく、現地での事業展開に行き詰まり、撤退せざるを得ない状況に陥る可能性があります。昨今では異業種と提携することでお互いのノウハウを生かすM&Aも増加中です。

新たな事業へ進出する場合は、自社の建築ノウハウを生かせる事業を選びましょう。ただし、事業ドメインの選択を誤ると非効率的な多角的経営になってしまうので、自社の事業分析を入念に行う必要があります。

建設会社・ゼネコンの売却を成功させるコツ2選

建設業界・ゼネコン業界のM&Aで売り手の場合は、以下の点を意識して進めていくと成功率向上につながります。

①自社のアピールポイントを洗い出す

まずは、冷静に自社の分析をしましょう。同業他社と比較し、自信がある点、優れていると思える点を明らかにしておくと良いです。

所持している許認可の数や種類、雇用している従業員の質や技術力、所有している他社にはない設備や機材など、買い手に何をアピールするかは重要な手段となります。買い手のニーズと売り手のアピールポイントが合致していれば、交渉がスムーズに進むためです。

②リスクは事前に解消しておく

建設業界・ゼネコン業界のM&Aでは、買い手はリスクになる要素を徹底的に調べます。日頃、赤字受注をしていたり、正しく原価管理をしていなかったりする会社は、買い手から敬遠される可能性が高いです。買い手はなるべくリスクのない売り手を求めているため、売り手からすると買い手のリスクになりそうな問題は事前に解消する必要があります。

リスクを放置してしまうと、M&Aが実現する可能性が下がるだけでなく、交渉で不利になり、相手に有利な条件を押しつけられるかもしれません。自社のアピールポイント分析の際に合わせて弱みも自覚し、改善しましょう。

建設会社の株式譲渡・会社譲渡については下記の記事で詳しく紹介しています。あわせてご覧ください。

シナジー効果のある買い手探し

M&Aにおいて買い手企業は「この事業(企業)を買収した場合、どのようなシナジーが創出されるか」を判断基準のひとつとします。

M&Aにおけるシナジーとは、2つ以上の事業あるいは企業が統合することによって、自社単独で行う場合よりも大きな効果を得ることをいいます。たとえば、人材・技術・販路などのリソースを相互活用することで売り上げや事業領域の拡大を図るケースなどです。

シナジー効果が見込まれれば買い手からの評価も高くなるため、売り手企業は好条件でのM&A成立が実現する可能性も高まります。売り手企業柄は自社の強みをアピールできるよう、客観的なデータや事業計画を準備するとともに、できるだけ早期から売却の準備を進めておくとよいでしょう。

M&A仲介会社等に相談

建設業のM&Aを進めるうえでは、M&Aの専門知識やノウハウはもちろん、建設業許可の取り扱いや工事技術など建設業における知識が不可欠です。また、より希望条件にあった買い手企業を探すためには、幅広いネットワークが必要となります。

M&Aは通常の会社業務を行いながら進めていきますが、事業運営に支障をきたすことなく効率的に進めていくためにはM&A仲介会社など専門家のサポートが不可欠ともいえるでしょう。

よりよい条件でのM&A実現を目指すためには、建設業のM&Aで支援実績があったり建設業界を得意としたりするアドバイザーが在籍するM&A仲介会社などに相談することも成功のポイントです。

建設業界・ゼネコン業界のM&A相談先

建設業界・ゼネコン業界のM&A相談先をご紹介します。

公認会計士・税理士・弁護士などの士業

M&Aをスムーズに進めるためには、法務、財務、税務などの専門知識が不可欠です。買い手側では、対象企業や事業の価値評価やデュー・デリジェンス(DD)を行う際、弁護士、公認会計士、税理士といった専門家の支援が一般的です。同様に、売り手側も契約書の精査を目的に専門家を活用することが多くあります。

法務DDには弁護士、財務DDには公認会計士、税務DDには税理士が関与します。自社の財務や税務状況を熟知している顧問会計士や税理士に相談する方法もありますが、M&Aの経験が豊富かどうかを事前に確認することが成功の鍵となります。

金融機関

銀行や信用金庫、信用組合などの金融機関でも、M&Aや事業承継の相談が可能です。これらの機関は主に営業エリア内の企業を対象とし、独自のネットワークを活用して適切な相手のリストアップや資金調達に関する助言を提供します。近年では大手銀行だけでなく、地方銀行にもM&A専門部署が設けられるようになりました。

ただし、一部の金融機関ではM&Aの知識や経験が十分でない場合があり、包括的なサポートを期待するのは難しい場合もあります。多くのケースでは、相手先の紹介に特化したサービスが中心となる点に留意が必要です。

M&A仲介会社

大手企業のM&Aでは、M&A仲介業者が主要な相談先となります。仲介業者は、売り手と買い手のマッチングを中心に、中立的な立場で交渉や手続きを支援します。利用するメリットには、以下があります。

- スムーズかつ迅速な交渉の実現

- 相手探しからM&A後の統合作業までの一貫サポート

- 業界知識に基づく的確な助言

- 弁護士や会計士、税理士などとの強力なネットワーク

ただし、仲介業者によって取り扱う案件の規模が異なるため、自社の規模やニーズに合った業者を選ぶことが重要です。

建設業界・ゼネコン業界のM&A動向まとめ

建設業界・ゼネコン業界では、今でこそM&Aの事例が増えていますが、元来、M&Aとの相性が良くないため、なかなかM&Aが一般化しませんでした。しかし、近年は、異業種からの建設業界・ゼネコン業界進出や、建設業界・ゼネコン業界から異業種への進出が盛んになり、それに伴ったM&Aが増えています。

中堅の建設会社が事業承継などを目的としてM&Aを行うケースも増加中です。慢性的な人手不足にある建設業界は、解決手段の1つとしてM&Aを用いることが、今後ますます増えるでしょう。

M&A・事業承継のご相談なら24時間対応のM&A総合研究所

M&A・事業承継のご相談は成約するまで無料の「譲渡企業様完全成功報酬制」のM&A総合研究所にご相談ください。

M&A総合研究所が全国で選ばれる4つの特徴をご紹介します。

M&A総合研究所が全国で選ばれる4つの特徴

- 譲渡企業様完全成功報酬!

- 最短43日、平均7.2ヶ月のスピード成約(2025年9月期実績)

- 上場の信頼感と豊富な実績

- 譲受企業専門部署による強いマッチング力

M&A総合研究所は、M&Aに関する知識・経験が豊富なM&Aアドバイザーによって、相談から成約に至るまで丁寧なサポートを提供しています。

また、独自のAIマッチングシステムおよび企業データベースを保有しており、オンライン上でのマッチングを活用しながら、圧倒的スピード感のあるM&Aを実現しています。

相談も無料ですので、まずはお気軽にご相談ください。

あなたにおすすめの記事

M&Aとは?最新の動向やメリット・手法から成功のポイントまで専門家が徹底解説

M&Aは経営の多角化や事業承継の有効な手段です。本記事では、基礎知識から現在起きている最新の動向、具体的な手法、メリット・デメリット、そして成功へと導くポイントまで、専門家が網羅的にわか...

買収とは?用語の意味やメリット・デメリット、M&A手法、買収防衛策も解説

買収には、友好的買収と敵対的買収とがあります。また、買収に用いられるM&Aスキーム(手法)は実にさまざまです。本記事では、買収の意味や行われる目的、メリット・デメリット、買収のプロセスや...

現在価値とは?計算方法や割引率、キャッシュフローとの関係をわかりやすく解説

M&Aや投資の意思決定するうえでは、今後得られる利益の現時点での価値を表す指標「現在価値」についての理解が必要です。今の記事では、現在価値とはどのようなものか、計算方法や割引率、キャッシ...

株価算定方法とは?非上場企業の活用場面、必要費用、手続きの流れを解説

株価算定方法は多くの種類があり、それぞれ活用する場面や特徴が異なります。この記事では、マーケットアプローチ、インカムアプローチ、コストアプローチといった株価算定方法の種類、株価算定のプロセス、株...

赤字になったら会社はつぶれる?赤字経営のメリット・デメリット、赤字決算について解説

法人税を節税するために、赤字経営をわざと行う会社も存在します。しかし、会社は赤字だからといって、必ず倒産する訳ではありません。逆に黒字でも倒産するリスクがあります。赤字経営のメリット・デメリット...

関連する記事

コンテンツ制作業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

本コラムではコンテンツ制作業界のM&Aについてまとめました。主な内容として、コンテンツ制作業界の概要と市場動向、コンテンツ制作会社のM&Aで得られるメリットや注意点、M&...

予備校業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

本コラムは予備校業界のM&Aについてまとめたものです。主な内容として、予備校業界の概要と市場動向、予備校のM&Aで得られるメリットや注意点、M&Aプロセスの概略などの解説...

非鉄金属業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

本コラムは、非鉄金属業界のM&Aに関してまとめたものです。主な内容としては、非鉄金属業界の市場動向、非鉄金属業界におけるM&Aのメリットと注意点、M&Aを行う際の流れなど...

家電量販店業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

家電量販店業界におけるM&Aの実態をまとめました。主な内容として、家電量販店業界の市場動向、家電量販店のM&Aにおけるメリットや注意点、M&Aを進める際の流れなどを解説し...

情報サービス業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

本コラムは情報サービス業のM&Aについてまとめたものです。主な内容は、情報サービス業の概要・市場規模・M&A動向、情報サービス業におけるM&Aのプロセス、売却・譲渡・買収...

レンタカー業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

レンタカー業界でのM&A事情についてまとめました。説明している内容は、レンタカー業界の概要・市場動向・M&A動向、M&Aを行う際の流れ、売却・譲渡・買収におけるメリットと...

幼稚園業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

幼稚園経営は学校法人が行う事業でありM&Aの対象になります。本コラムの主な内容は、幼稚園業界の概要や市場動向・M&A動向、M&Aを進める際の流れ、M&Aで得られる...

BPO業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

BPO業界でもM&Aは盛んに行われています。本コラムの内容は、BPO業界の概要や市場規模の動向、BPO業界のM&A動向とM&Aの流れ、M&Aによる売却・譲渡・買収...

百貨店業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

本コラムでは百貨店関連のM&Aについてまとめました。主な内容として、百貨店業界の動向、百貨店のM&Aによる売却・譲渡で得られるメリットやM&Aの流れ、百貨店をM&...

株式会社日本M&Aセンターにて製造業を中心に、建設業・サービス業・情報通信業・運輸業・不動産業・卸売業等で20件以上のM&Aを成約に導く。M&A総合研究所では、アドバイザーを統括。ディールマネージャーとして全案件に携わる。