M&Aとは?メリット・手法・最新動向を専門家がわかりやすく徹底解説

2025年4月25日更新業種別M&A

IT業界の動向とM&Aのメリット!流れや注意点と売却・買収事例76選を解説【2025年最新】

本記事では、IT業界のM&Aの事例を中心に紹介します。IT業界は今後も発展が期待できるため、市場の好調も続く可能性が高いです。また、M&Aが積極的に実施されており、新たなビジネスモデルが生まれる業界でもあります。IT企業のM&Aを検討している方は必見です。

目次

IT業界とは

ITとは情報技術(Information Technology)の略称であり、システム・アプリ・ソフトウェア・情報処理・通信インフラといったインターネット関連技術のことです。

IT業界とは情報技術に関する業界をさしますが、多くの業種・職種が絡み合いながらさまざまな技術・サービスが提供されている点に特徴があり、一概に定義するのは困難です。また、近年では、IT企業の業種的なすみ分けがボーダレス化しています。

とはいえ、IT業界は、大まかにソフトウエア系・ハードウエア系・情報処理系・通信インフラ系・インターネットサービス系・クラウドサービス系などに分類が可能です。

IT統合でM&Aを成功させる方法については、下記の記事で詳しく紹介しています。あわせてご覧ください。

IT業界に該当する企業

IT業界に該当する企業には、どのようなものがあるのでしょうか。ここでは、IT業界の系統別に代表的な企業を紹介します。

「ソフトウエア業」とはパソコンやスマートフォンなどを動かすアプリケーションソフトの作成などの業務を担う企業です。代表的な企業には日本オラクル、NTT DATA、トレンドマイクロ、オービック、東芝テック、アドビシステムズなどがあります。

「情報処理・提供サービス業」とは、電子計算機を用いた情報サービスなどの業務を担う企業です。代表的な企業にはAdobeやサイボウズ、freeeなどがあります。

「インターネット附随サービス業」とはインターネットを通し通信や情報サービスに関する事業を行う企業です。代表的な企業にはGoogle、LINE、クックパッドなどがあります。

IT業界の現状

IT業界の市場規模

IT市場規模は投資額ベースで、2022年度が前年度比4.5%増の14兆1,600億円推計されました。また、情報通信産業の名目GDPは2022年が54.7兆円であり前年比1.5%増となりました。多くの分野がほぼ横ばいである一方でIT分野は増加傾向にあります。

これは新型コロナウイルス感染症の流行によりテレワークに関するインフラへの投資やEC強化、AIによるコールセンターへの投資などが拡大したためです。2020年以降も投資は続くものと見られます。また、2021年度はコロナによりストップしていたプロジェクトの再開など回復も見られました。

参考:国内企業のIT投資に関する調査を実施(2023年)|矢野経済研究所

令和6年版情報通信白書 | 総務省

需要の拡大

今後もIT業界は需要を拡大していくとされています。新型コロナウイルスによりテレワークの普及によりインフラへの投資が拡大しました。企業によるDXへの取り組みも活性化しました。

その他にもモノのインターネット化であるIoTの拡大や、ビッグデータをAIによる分析をしマーケティングへ活用したり、クラウドサービスの活用などIT業界の需要は拡大しています。

経営交代

コンピューターの登場により1960年ごろから日本のIT産業は始まっていきました。1990年ごろからインターネットが普及し、このころ起業した30、40代の経営者は事業承継を考えるタイミングを迎え始めました。

多重下請構造

多重下請け構造とは、クライアントから元請け企業に委託された業務が、2次請け企業、3次請け、下流へと何層にもわたって再委託される構造を指します。IT業界は、多重下請け構造などの大きな仕組みで成り立っています。

具体的な内訳は、大手企業の一次請けから、開発・運営業務を担う二次請け・三次請けと連なるピラミッド形の構造です。IT業界では、大手・中小企業・ベンチャー企業など、さまざまな規模の企業がひしめき合っています。

理由としては多様化・複雑化ニーズや幅広いIT技術への対応が自社の社員だけで行うことなどができないことや、繁忙期に備え社員を雇用するリスクが言及されています。

参考:公正取引員会「ソフトウェア業の下請取引等 に関する実態調査報告書」

人材不足

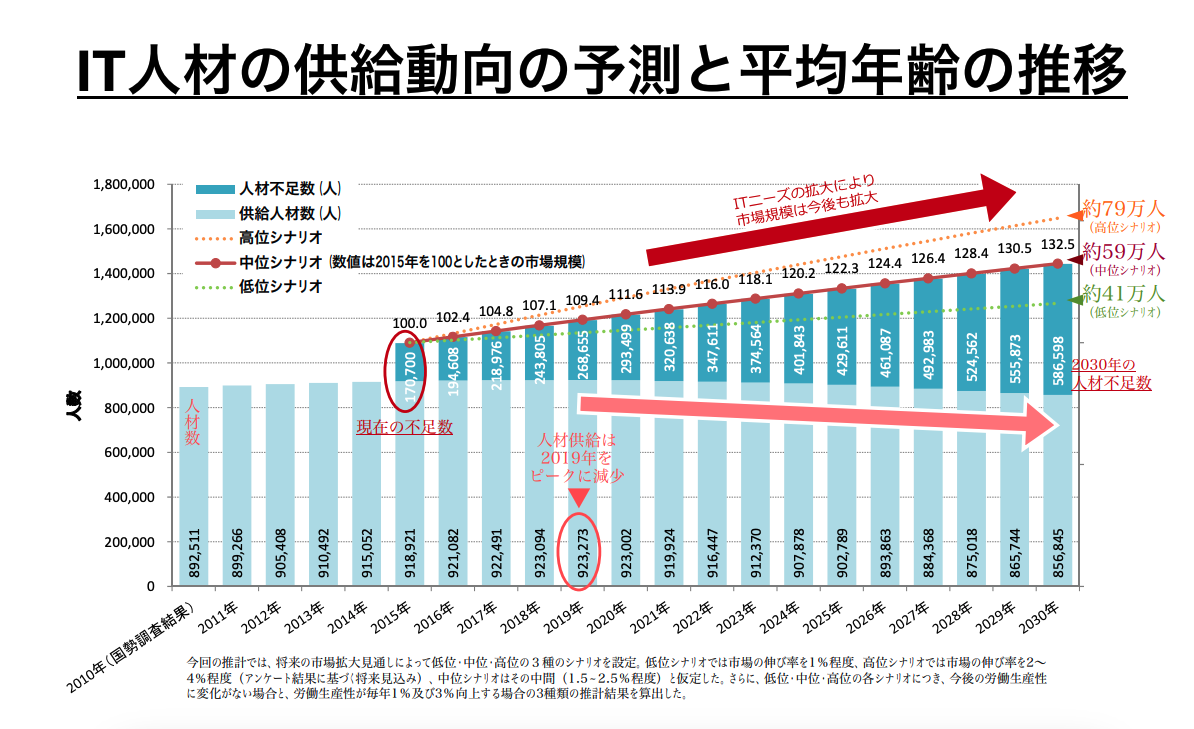

経済産業省 「IT人材育成の状況等について」

出典:https://www.meti.go.jp/shingikai/economy/daiyoji_sangyo_skill/pdf/001_s03_00.pdf

一見すると好調なIT業界ですが、実は慢性的な問題点「人材不足」を抱えている状況です。好調であるはずのIT業界で発生している人材不足は、IT技術の発展が原因となり生じています。

IT業界は良くも悪くも発展が著しく、新技術が登場するスピードは非常に速いです。そのため、新しく登場した技術に人材が追い付けない状況が生じています。また、公的機関・大企業などでもIT技術の導入が加速度的に進んだことで、IT業界への需要が急増した状況も人材不足に拍車をかけました。

この「新技術の登場スピード」と「需要の増加」が要因となって、IT業界は慢性的な人材不足に悩まされています。IT業界全体では、約30万人の人材不足が発生しており、約8割のIT企業が人材不足に悩んでいる状況です。

また、IT人材の平均年齢は2030年まで上昇し、高齢化が進展するとも予想されています。その一方で、IT人材需要との需給ギャップから2030年までのIT人材の不足数は将来的に40~80 万人の規模で不足が生じる懸念があることも推計されています。

参考:「IT 人材需給に関する調査 -調査報告書」(みずほ情報総研)

IT人材育成の状況等について(経済産業省)

IT業界の最新M&A動向

従来のIT業界では受託型ソフトウェア開発が主流でしたが、昨今は業態が多様化しています。また、IT技術の発展によって、IT・クラウドサービス・ビッグデータ・IoT・認証システム・VRなど、さまざまな技術が続々と登場している点も特徴的です。

ここにスマートフォンの普及拡大が重なったことで、事業の種類も急速的に増加しています。加えて、マイナンバー制度の導入・金融業界のシステム更新・IT技術の導入などにより大規模案件が増えており、IT企業へのニーズは年々高まっている状況です。

IT業界のM&A件数増加

IT業界のM&Aは増加傾向です。新期上場企業の多くがIT業界です。IT企業は工場建設や店舗拡大など大きな投資をする必要がありません。そのため、市場で資金調達し投資する先は人件費と広告宣伝費が主であり、上場後に企業価値を上げるためにM&Aが広く活用されています。

人材確保のためのM&A

先述した通り、IT業界は慢性的に人材不足に陥っています。採用が追いついていないうえに、採用してもスキルを身につける必要があるため研修や講習を受けなければならず即戦力を獲得するのは難しいです。新技術が生まれやすく人材教育が追いつかないのが現状です。

人材の確保にはコストと時間がかかるため、短期的に即戦力を獲得できるM&Aが注目されています。

経営者の高齢化によるM&A

IT業界が大きく注目されてから20〜40年が経過しました。20〜40年前に起業した創業者は50〜60歳にという節目を迎え第三者への承継を考える方が増えています。

技術獲得のためのM&A

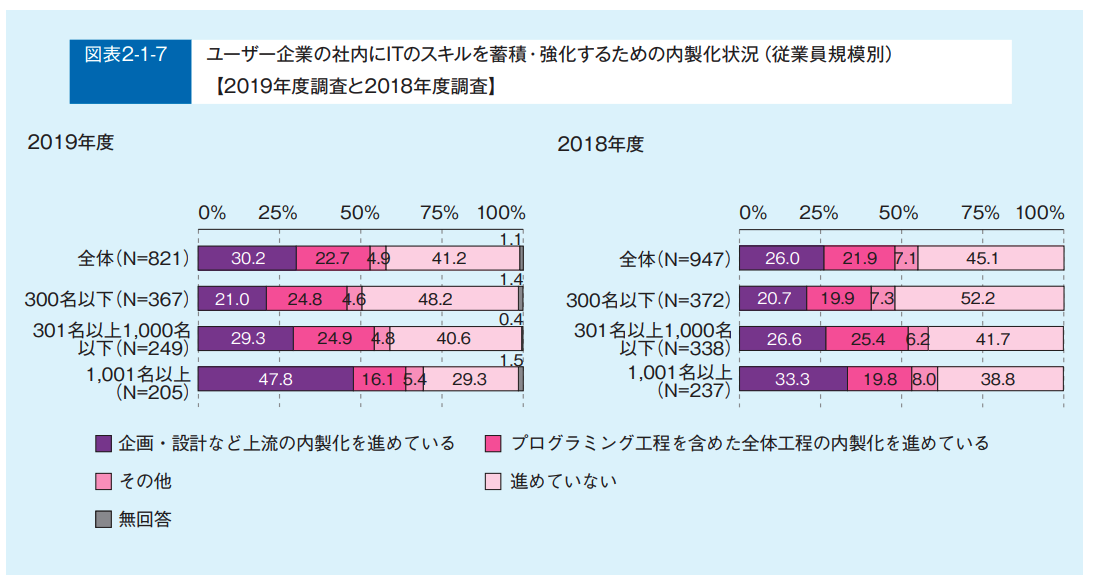

独立行政法人情報処理推進機構 「IT人材白書2020」

出典:https://www.ipa.go.jp/archive/publish/hjuojm0000007e6n-att/000085255.pdf

IT業界は常に新たな技術が開発されています。M&Aではその新たな技術をもつ企業を取り込むことで、技術獲得を行うことができます。新技術には開発の時間や費用がかかるため、 M&Aによりそれらを省略することができます。

異業種とのM&A

IT技術はIT業界以外にも必要になってきます。DXが広がり大手企業ではIT技術を使用した新技術開発が必要となってきています。独立行政法人情報処理推進機構によると企業の大きさに関わらず業務の内製化を進めています。

しかし、一から技術のやノウハウを獲得するにはコストも時間もかかります。多様化するIT業界の現状を受けて、ニーズに対応すべくさらに異業種・他業種とのM&Aも増加していくでしょう。

IT業界でのM&Aをご検討の際は、ぜひM&A総合研究所にお任せください。M&A総合研究所には、M&Aに関する専門知識・経験が豊富なアドバイザーが在籍しており、培ってきたノウハウを生かしてM&Aをフルサポートいたします。

通常、M&Aでは半年〜1年程度の期間が必要とされていますが、M&A総合研究所ではスピーディーなサポートを実践しており、最短3カ月での成約実績も有しています。

料金体系は成約するまで完全無料の「完全成功報酬制」です(※譲渡企業様のみ、譲受企業様は中間金がかかります)。相談料は無料となっておりますので、お気軽にお問い合わせください。

M&A・事業承継ならM&A総合研究所

IT業界におけるM&Aのメリット

本章では、IT業界におけるM&A事情を具体的に紹介します。IT業界は非常にM&Aが活発な業界であり、人材不足といった慢性的な問題の解消などさまざまな理由でM&Aを実施する必要に迫られています。IT業界でM&Aを実施するメリットは、以下のとおりです。

売り手側のメリット

経営基盤の強化

これはM&Aの売り手側となる場合に期待できるメリットですが、M&Aを活用すれば経営基盤を強化できます。特に中小・ベンチャーのIT企業は、規模の都合上、資金繰りが厳しく融資を受けることが困難です。

とはいえ、新技術の開発をはじめシステム・サーバーなどの維持費を踏まえると、IT企業では常に一定以上の資金を確保し続ける必要性があります。そのため、大企業に自らを売却して大手の資本を取り入れながら経営基盤を強化するM&Aケースも増加中です。

後継者問題の解決

帝国データバンクによると休廃業を選択する企業の半数以上が黒字でした。IT業界だけでなく多くの中小企業では、後継者の不在が問題となっています。

後継者がいないことによる廃業を防ぐためにもM&Aは有用です。

売却益の獲得

M&Aによって売却益を獲得できます。獲得した現金は老後の資金としたり、新規事業への投資へ充てることができます。

M&Aにより得られる金額は事業利益の数年分です。また、買い手側とのシナジーなどによってはより高い価額で売却できることもあります。

従業員の労働環境改善

大手企業の傘下に入ることで、従業員の労働環境や待遇を改善できる可能性があります。また、買い手が同業であればお互いの技術獲得や教育に関する質を向上せることもできるでしょう。エンジニア同士の勉強会や交流によりモチベーション維持にもつながります。

経営の安定化

M&Aによる売却では、買い手の傘下に入り事業を運営していくことが一般的です。買い手が大手であれば買い手の持つブランド力や経営基盤、資金力によって安定した経営を行うことができるでしょう。

買い手側メリット

人材不足の解消

IT業界におけるM&Aの最大のメリットは、人材不足の解消にあります。IT業界では慢性的に人材不足に陥っており、新卒採用や中途採用では追い付かないため、スピーディーな人材確保手段としてM&Aは最適です。

M&Aを活用すれば、まとまった数の人材を確保できるだけでなく、すでに研修を受けてスキルを身に付けた質の高い人材を引き継げます。一般的な採用活動よりも人材の数および質をまとめて獲得できるM&Aであれば、企業の人材不足を効率的に解決が可能です。

ITやIoTなど最先端技術に特化した人材が欲しい場合も、これらの技術を持つ事業を買収すればノウハウと人材を両方獲得可能です。現時点では、IT業界の人材不足は根本的な解決方法が見つかっていないため、M&Aによって人材不足解消を図るIT企業は今後も多く見られると推測されます。

新技術の獲得

IT業界は常に新しい技術が開発されており、いかにこれらを取り入れていくのかが重要視される業界です。M&Aを活用すれば、新技術を持つ企業をそのまま取り込めるため、新技術の開発費用・時間を大幅に省略できるメリットが得られます。

AIやビッグデータなどの最先端技術は研究に多くの時間がかかるため、M&Aによって丸ごとを承継できれば、得られるメリットが非常に大きいです。そのため、昨今では異業種の企業がIT技術の強化に向けてIT企業を取り入れるケースも増加しています。

近年は、IoTなどさまざまなモノが当たり前のようにインターネットにひも付けられる時代です。そのほか、小売・人材派遣・翻訳・通訳など多様な分野でIT技術は活用されています。こうした傾向に伴い、自社のIT部門を強化するために、IT企業をM&Aで買収する企業が増加中です。

M&Aは、異業種からの新規参入でも、新事業立ち上げにかかる時間・コストを削減できる点に大きなメリットがあります。

海外市場の進出

IT業界の国内市場は好調ではあるものの、人口減少も相まって全体的に縮小傾向にあります。人材不足の深刻化と同時に少子化も進んでいる中で、IT企業の海外市場への進出は有効な経営戦略です。

海外市場に進出すれば、新たな市場を開拓しながら海外のIT企業の技術を取り込めます。また、海外の人材も取り込めるため、人材不足の解決も可能です。昨今では、たとえM&Aを実施せずとも、人材確保のために外国人労働者の採用に目を向けるIT企業も増加中です。

国内にとどまらず海外に飛び出していくことも、有意義な経営戦略とされています。

IT企業の売却額を上げる方法については、下記の記事で詳しく紹介しています。あわせてご覧ください。

IT業界におけるM&Aの3つのデメリット

IT業界のM&Aにはさまざまなメリットがある反面、デメリットも少なからず存在するため注意が必要です。そこで本章では、IT業界におけるM&Aのデメリットとして以下の3つを取り上げます。

①債務のリスク

1つ目のデメリットは、債務のリスクです。M&AによりIT企業を買収する場合、売り手側企業が抱える簿外債務・偶発債務などをそのまま引き継いでしまう可能性があります。特に偶発債務は、M&A後に発覚するとトラブルを引き起こしやすく、企業の資金力を低下させたり、業績を悪化させたりするおそれがあるのです。

M&A後に想定外のトラブルに見舞われないよう、M&Aプロセスとしてデューデリジェンスを徹底して実施しましょう。

②M&Aによるシナジー効果が薄い

2つ目のデメリットは、シナジー効果の獲得です。たとえM&A取引を無事に終えられたとしても、想定していたシナジー効果が得られない可能性があります。そもそもシナジー効果の獲得可能性は、相手企業との相性が良いほど上昇する仕組みです。

そのため、少しでも相性の良い相手企業を見つけられるよう、広いネットワークを持つM&A仲介会社にマッチングを依頼すると良いでしょう。

③社員の退職、社風の不一致

3つ目のデメリットも、相手企業との相性にまつわるものです。M&A相手との相性が悪い場合、社員の退職が発生するおそれがあります。具体的にいうと、社風や待遇面で自社と相手企業との間で差異が存在すると、これに不満を感じた社員が離職する可能性が高いです。

場合によっては優秀な社員が大量に離職してしまい、IT企業の経営に深刻な悪影響を及ぼしかねないため、M&Aの際はPMIプロセスも念入りに実施しましょう。

IT業界におけるM&Aの注意点

従業員のスキル確認

IT業界のM&Aを行う買い手は競争量を高めるため、優秀なエンジニア獲得を目的としていることは少なくありません。売り手企業はどのような言語、技術・スキルを持っている人材がいるかを把握することが重要です。

また、買い手にとって欲しいスキルを有するエンジニアを育成していくことでよりM&A成約へとつながりやすくなります。

M&Aのスピード感

IT業界のM&A期間は早い傾向にあります。そのためスピード感を意識して相手候補の選定からクロージングまで進めていく必要があります。

トップ面談からクロージングまでに最短3ヶ月の場合もあります。特に買い手は迷っていると、他企業に越されてしまうこともあります。

従業員のモチベーション管理

IT業界のM&Aでは人材獲得を目的としている買い手企業が少なくありません。労働条件の変更や風土の変化により企業のキーパーソンがM&Aによって辞めてしまうことになれば、買い手への迷惑だけでなく、取引解消の可能性もあります。

そのため、従業員のモチベーションをしっかり維持していくことが重要です。特に事業譲渡によるM&Aの場合は、従業員の雇用契約を結び直す必要があるため慎重に進めていきましょう。

IT業界におけるM&A仲介会社の選び方

M&Aを実施する際にまず考慮すべきなのは、専門家への相談です。M&Aプロセスは複雑であるため、専門家の協力のもとで進めていくことをおすすめします。そこで最適なのは、M&A仲介会社の利用です。

昨今では相談料が無料であったり完全成功報酬制を採用していたりする会社が多く、なるべく手数料をかけずにM&Aを実施したい中小規模のIT企業におすすめの相談先といえます。

ここからは、IT業界でM&Aの仲介会社を選ぶ方法として、3つのポイントを紹介します。以下のポイントを基準にすれば、自社のM&Aで最適な仲介会社を見つけることが可能です。

①IT業界M&Aの実績が豊富であるか

はじめに確認すると良いポイントは、「IT業界でのM&Aの実績が豊富であるかどうか」です。具体的にいうと、自社が行うM&Aと類似する規模の案件を取り扱った経験のある仲介会社に依頼すると、より適切なサポートが受けられます。

M&A仲介会社の実績を調べる際は、公式サイトを確認したり、実際に問い合わせたりすると良いです。たとえM&Aの成約実績が豊富であったとしても、IT業界におけるM&A実績が少ないようでは自社にとって最適な仲介会社とはいえません。

そのため、M&Aを検討したら、IT業界M&Aの実績に自信のあるM&A仲介会社を選ぶことがポイントです。

②料金体系がわかりやすく明確であるか

次に確認すると良いポイントは、「料金体系がわかりやすく明確であるか」です。後から予想外の請求をされて困ることがないよう、仲介会社の報酬体系を事前に確認しておくと安心して相談できます。昨今では、完全成功報酬型の料金体系を採用するM&A仲介会社も少なくありません。

また、依頼前の相談料金・着手金・中間報酬などさまざまな手数料を無料にしている会社も多く存在します。とはいえ、M&A仲介会社ごとに採用している料金体系は多種多様である点には注意が必要です。

M&Aを正式に依頼するときは、あらかじめ詳しく見積もりを出してもらえる仲介会社に依頼することをおすすめします。

③担当者がついてくれて親切であるか

最後に確認すると良いポイントは、「担当者がついてくれて親切に相談に乗ってくれるかどうか」です。依頼するM&A仲介会社によっては、担当者に専属でついてもらえないケースも少なくありません。

担当者に専属でついてもらえない場合、状況に応じて専門家がサポートしてくれる体制自体は心強いものの、困ったときに納得できるまで話を聞いてもらえないケースが多いです。自社のM&Aのためには担当者が専属でつく仲介会社を選ぶと良く、担当者がIT業界に詳しければ詳しいほど安心できます。

以上、IT業界におけるM&A仲介会社の選び方のポイントでした。ここからは、上記のポイントを踏まえたうえで、IT業界のM&Aに強い仲介会社を具体的に紹介します。

IT業界をM&Aで売却する流れ

専門家への相談

M&Aでの売却を検討し始めたら、まずはM&Aの専門家に相談しましょう。M&Aをするべきかどうかというところから無料で丁寧に相談に乗ってくれます。

また、M&Aを進める中での法律や財務についての高度な知識が必要な手続きも専門的にサポートしてもらえます。まずは、M&Aの専門家への相談から始めましょう。

M&Aのご相談はお気軽にM&A総合研究所までお問い合わせください

IT業界でM&Aを適切に行うには、各業界に精通した専門家によるサポートを受けるのがおすすめです。

M&A総合研究所では、M&Aの支援経験豊富なM&Aアドバイザーが専任につき、事業譲渡を丁寧にフルサポートいたします。

また、料金体系は成約するまで完全無料の「完全成功報酬制」です。(※譲渡企業様のみ)

無料相談も随時受け付けておりますので、こちらの業界で事業譲渡をご検討の際はM&A総合研究所までお気軽にご相談ください。

売却先の選定

M&Aの専門家に仲介を依頼することを決めたら、次に売却先の選定に入ります。

M&Aの専門家が、社名や住所などの詳細を記載しない情報を公開し買収希望者を募ったり、IT企業の買収を希望している顧客に声を掛けたりします。

数社を選定したら、その中から交渉相手を決定します。

秘密保持契約

秘密保持契約とは、会社の機密情報を流出させないための契約です。M&Aを進めるためには、専門的な手続きをサポートしてもらうM&Aの専門家や、交渉相手には、売却側の会社の経営情報を全て開示する必要があります。しかし、自社の機密情報が漏洩することでのリスクがあります。そのため情報を開示する前には秘密保持契約を結びましょう。

売却先との交渉・基本合意の締結

交渉相手を決めたら、トップ面談です。面談を通して、M&Aを進めることに合意できたら具体的な交渉に入ります。交渉が妥結したら基本合意書を締結します。

基本合意書では、売却金額、M&Aのスキーム、日程の目安、従業員や役員の待遇などが記載されます。一般的に、独占交渉権以外の項目には法的拘束力は掛けられません。

デューデリジェンス・条件交渉

基本合意書の締結後に、デューデリジェンスを実施します。

デューデリジェンスとは企業監査であり、買収側が売却側企業にリスクがないかどうかを徹底的に調査します。M&Aに精通した、法務や財務の専門家が行います。デューデリジェンスの結果によって、大幅な減額や破談になることもあります。

デューデリジェンスの結果に基づき最終的な条件交渉が行われ、最終契約書の締結となります。

クロージング

最終契約書の締結からクロージング(引き渡し)まで1ヶ月から1年ほどの期間を置きます。この間に、従業員や取引先の理解を求め、経営体制の移行への準備を進めます。

クロージング日は、株式などの譲渡するべきものを買収側へ譲渡し、代金の支払いを売却側へして、経営権を完全に引き渡します。

近年のIT企業のM&A

人材不足などの問題解消に向けて、IT業界ではさまざまな企業がM&Aを実施している状況です。

それぞれの事例からポイントをつかんで、自社のM&A戦略策定にお役立てください。

HOUSEIによるシティアネットの事業譲受

2024年7月、HOUSEIはシティアネットのIT インフラ構築及び運用業務受託事業とIT 技術者人材派遣事業を事業譲受することを発表しました。

HOUSEIでは、出版・印刷などの大手メディア向けシステム開発や、AI顔認証を活用した無人店舗ソリューションの提供、教育・不動産業界向けのソフトウェアサービスを展開しております。また、日本企業の海外進出を支援する越境EC事業など、幅広い業種のビジネスをサポートしております。

今回のM&Aにより、ITインフラの強化を図りワンストップでお客様の要望に対応することできるとしています。

参考:事業譲受に関するお知らせ

SHIFTグロース・キャピタルがヒューマンシステムをM&A

2023年8月、SHIFTグループの一員である株式会社SHIFTグロース・キャピタルは、株式会社ヒューマンシステムの全株式(持分比率100%)を取得することを発表しました。

SHIFTグループ内には、複数の開発分野に得意なグループ会社があり、品質保証やコンサルティングから生まれた開発ニーズの拡大や各社の事業強化により、クロスセルが進み、ソフトウェア開発の需要が増加しています。

ヒューマンシステムは幅広い業界でシステム開発や技術支援を行い、高い開発力と技術力を備えており、ヒューマンシステムの参画により、ソフトウェア開発の需要拡大やサービス供給力の強化を図り、エンジニアの働く環境改善やキャリアアップ支援にも取り組む予定です。

SHIFTグループは連携を強化し、お客様のニーズに合わせたソフトウェアサービスの提供価値向上を目指すとしています。

参考:当社子会社(株式会社SHIFTグロース・キャピタル)による株式会社ヒューマンシステムの株式取得に関するお知らせ

フリークアウト・ホールディングス

2023年8月、フリークアウト・ホールディングスは、UUUM株式会社に対する公開買付けの開始及び資本業務提携契約の締結に関して発表しました。

UUUM株式会社はコンテンツを制作する個人を「クリエイター」と呼び、動画コンテンツ事業の一部として、クリエイターの日常的なマネジメントサポートを超えて、彼らのビジョンに基づくビジネスを共創する「インフルエンサーギャラクシー」およびコンテキストを活かしたマーケティング「コンテキストドリブンマーケティング」を展開しています。

本取引後は、相互の企業規模拡大や効率性向上、そしてその先にあ る企業価値向上を目指していくとしています。

参考:UUUM株式会社(証券コード:3990)に対する 公開買付けの開始及び資本業務提携契約の締結に関するお知らせ

電気興業株式会社によるサイバーコアのM&A

2023年8月、電気興業株式会社は株式会社サイバーコアを子会社とするための株式譲渡契約および第三者割当増資契約を締結しました。電気興業は旧国策会社として創設され、電気通信インフラの整備を担い、その後、誘導加熱技術を用いた高周波分野でも活躍し、通信・放送インフラや自動車の安全性向上に寄与してきました。

一方、サイバーコアは画像AI技術の開発を得意とし、鮮明化や軽量化技術を独自に確立。セキュリティ、リテール、公共交通、FA、自動車など多岐にわたる分野で独自技術を提供し、国際的なコンペティションでの優勝や顔認証技術分野での高評価を受けるなど、その技術力は高い水準にあります。

この子会社化により、電気興業の無線通信技術やセンシング技術とサイバーコアの画像AI技術やセンシングAI技術を統合し、効果的なソリューションビジネスを展開する計画です。両社の強みを活かして幅広いお客様の課題解決に貢献し、社会への価値提供を加速させる狙いです。

参考:AIを中心としたソリューション事業の拡充を目指し、株式会社サイバーコアの株式取得(子会社化)を決定

キヤノンマーケティングジャパンによる東京日産コンピュータシステムのM&A

2023年8月、キヤノンマーケティングジャパンは東京日産コンピュータシステムを金融商品取引法による公開買付けにより取得することを決議したと発表しました。

東京日産コンピュータシステムはに自動車ディーラーである東京日産自動車販売のコンピュータ事業部として事業を開始し、34 年以上にわたって、顧客のTインフラの構築に携わってきました。

本取引により、双方のお客さまへの付加価値提供力を高め ることができるとしています。

参考:東京日産コンピュータシステム株式会社(証券コード:3316)に対する 公開買付けの開始に関するお知らせ

カプコンによるソードケインズスタジオのM&A

2023年7月、カプコンはソードケインズスタジオの全株式を取得し、完全子会社化することを発表しました。ソードケインズスタジオは、3DCG制作技術を得意とし、カプコンの大型作品でも制作経験があります。

カプコンは開発力・技術力を強化し、今後も開発体制を拡充していく方針です。

参考:株式会社ソードケインズスタジオの株式取得(完全子会社)に関するお知らせ

ノーリツ鋼機によるSerato Audio Research LimitedのM&A

2023年7月、ノーリツ鋼機株式会社とAlphaTheta株式会社は、Serato Audio Research Limitedの株式を取得することを決定しました。

この取引により、音楽と技術の融合に邁進し、世界中のDJと観客の皆様へ最高の体験を提供することを追求してまいります。

AlphaTheta株式会社は、音楽という普遍的な価値を持つ分野において、先進的かつ繊細な発想と確かな技術力により、幅広い顧客層に楽しんでいただける製品を次々と開発し、グローバルに事業展開をしています。

参考:AlphaTheta 株式会社による Serato Audio Research Limited 株式取得に関するお知らせ

ココナラによるポートエンジニアリングのM&A

2023年6月、ココナラはポートエンジニアリングの株式を取得し、完全子会社化することを決議しました。

ココナラは「自分のストーリー」を大切にするビジョンを掲げ、ITフリーランスと企業をつなぐ「ココナラエージェント」を通じてIT人材不足に対応し、市場成長に貢献しています。

同時に、ポートエンジニアリングはITフリーランスエンジニアのエージェント事業を展開しており、M&Aにより双方の強みを結集し、早期の拡大と企業価値の最大化を目指すとしています。

参考:ポ―トエンジニアリング株式会社の株式の取得に関するお知らせ

エーアイによるエイベックス傘下のコエステのM&A

2023年6月、エーアイはエイベックス傘下のコエステ株式会社を子会社化することを決定しました。

コエステは音声合成技術を活用したコンテンツの企画・制作・開発・運用・流通事業を展開しており、主力商品「コエステーション」の音声声合成クラウドサービスを中心に事業を拡大しています。

両社は国内で音声合成事業を展開し、合併により安定的なサービス提供や成長市場での競争力向上などのシナジーが期待されています。

参考:コエステ株式会社の株式取得(子会社化)に関するお知らせ

EMシステムズによるユニケソフトウェアリサーチ及びその管理目的会社のM&A

2023年6月、EMシステムズは株式会社ユニケソフトウェアリサーチ及びその管理目的会社の全株式の取得を決議しました。これにより、当社グループのITを活用したサービスを拡充し、顧客基盤の拡大と薬局現場のデジタルトランスフォーメーションを進めることを目指しています。

EMシステムズは国内の2万軒以上の薬局にサービスを提供し、統計情報を活用した業務支援やキャッシュレス化などのデジタルトランスフォーメーションを推進しています。

また、JMDCは当社との業務提携と子会社への出資を通じ、薬局データの蓄積と活用に取り組んできました。現在、5千軒以上の薬局からデータ利活用の許諾を得ています。

ユニケは2018年5月に子会社化され、医療の効率化や薬局のデジタルトランスフォーメーションを推進しています。特に都市圏で2,500軒以上の薬局にシステムを提供し、地域に密着した基盤を持つと同時に、国民医療費の健全化を目指す活動も行っています。

参考:子会社等の異動(株式取得)に関するお知らせ

CIJによる日伸ソフトウェアのM&A

2023年6月、CIJは日伸ソフトウェア株式会社を子会社化することを決定しました。

CIJの事業環境はソフトウェア開発を中心におり、お客様からのIT需要が盛んです。システム開発の技術的・量的ニーズは増加していますが、同時に労働人口の減少やDXへの需要も高まっています。

日伸ソフトウェアは1984年の設立以来、広範な分野のソフトウェア開発実績を有し、基幹系システム構築のノウハウも強みです。

日伸ソフトウェアの子会社化により、技術者のスキルアップや顧客層の拡大に注力し、相互の成長・発展を目指し、お客様への提供価値を向上させます。

参考:日伸ソフトウェア株式会社の株式取得(子会社化)に関するお知らせ

エレコムによる岩崎通信機のM&A

2023年5月、エレコムは岩崎通信機株式会社の100%連結子会社であるgroxi株式会社の全株式を譲り受け契約締結について決議しました。

エレコムはネットワーク関連機器を開発・販売し、一方のgroxi社はネットワークの設計・構築・保守・運用に関するサービスを提供しています。

これにより、ネットワーク関連分野でのシナジー効果を発揮し、ハードとソフトを組み合わせた最適なトータルソリューションを全国にワンストップで提供する企業グループとなり、付加価値の高いサービスを提供します。

参考:groxi株式会社(岩崎通信機グループ)の 株式の取得(子会社化)に関するお知らせ 岩崎通信機社との協業によるDX化推進ビジネスを強化

ラクスによるHOYAのM&A

2023年5月、ラクスはHOYAのクラウド勤怠管理・給与明細閲覧サービス事業を子会社化することを発表しました。

ラクスは「楽楽勤怠」によるクラウドサービスで業務効率化を提供し、売上成長と利益の創出を実現しています。長期ビジョンである「日本を代表する企業になる」目指し、既存サービスの成長と新たなクラウドサービスの追加による持続的な事業成長を目指します。

一方、HOYAの勤怠管理・給与明細閲覧サービスは、2006年のリリース以来、中堅企業を中心に効率化に貢献してきました。

両サービスの特長を活かし、売上向上やシェア拡大を図り、市場における競争力を高めることを意図しています。

参考:HOYA 株式会社の新設分割会社の株式取得(子会社化)に関するお知らせ

コアコンセプト・テクノロジーによるピージーシステムのM&A

2023年5月、コアコンセプト・テクノロジーはピージーシステムを子会社化することを発表しました。

ピージーシステムは地方企業や官公庁・自治体向けのシステム開発やエンジニア派遣を手掛けており、この取引により地方拠点の拡大とリソースの確保を通じて事業拡大を目指すとしています。

参考:株式会社ピージーシステムの株式取得(子会社化)に関するお知らせ

rakumoによるアイヴィジョンのM&A

2023年5月、rakumoは株式会社アイヴィジョンの全株式を取得し、完全子会社化を決定しました。

アイヴィジョン社は、IR動画や会社紹介などの映像制作・配信事業を提供し、魅力的なリッチコンテンツを提供しています。

rakumoはアイヴィジョン社の子会社化を通じてサービスの成長を推進し、企業価値の向上を図る方針です。

アイヴィジョン社のサービスを活用しつつ、弊社グループの事業拡大を進めていく予定です。

参考:株式会社アイヴィジョンの株式の取得(子会社化)完了に関するお知らせ

ヤマシタヘルスケアホールディングスによるクロスウェブのM&A

2023年5月、ヤマシタヘルスケアホールディングス株式会社は、クロスウェブ株式会社の全株式を取得し、子会社化することに基本合意しました。

クロスウェブは医療機関向け情報システムの開発・提供を行う会社であり、この取引により医療機関向けのネットワークとシステムインフラ構築事業を強化し、成長と企業価値の最大化を目指すとしています。

参考:株式取得(子会社化)の基本合意に関するお知らせ

テクノホライゾンによるウェルダンシステムのM&A

2023年4月、テクノホライゾン株式会社は、ウェルダンシステム株式会社の全株式を取得することを決定しました。

テクノホライゾンは教育ICT機器を提供し、学びの環境づくりを支援。ウェルダンシステムはスクールマスターZeusという校務システムを開発し、教育現場の改善を支援しています。

この統合により、より深い教育への関与と質の向上が期待されます。

参考:ウェルダンシステム株式会社の株式取得に関するお知らせ

Orchestra HoldingsによるヴェスのM&A

2023年4月、Orchestra Holdingsは株式会社ヴェスの全株式を取得し、資金を借り入れることを決定しました。

Orchestra Holdingsはデジタルトランスフォーメーション(DX)事業に従事し、Sharing Innovationsを中心に幅広い業種のDX化を支援しています。

ヴェスはソフトウェアテストサービス市場で高い実績を持ち、Orchestra Holdingsへの参加により市場アクセスの拡大と品質向上を期待し、エンジニアのキャリアパス拡充や生産性向上を図る考えです。

参考:株式会社ヴェスの全株式取得及び資金の借入に関するお知らせ

東京通信グループによるSeesaa Vietnam co., ltd.のM&A

2023年4月、東京通信グループは、Seesaa Vietnam co., ltd.を子会社化し、グローバル拠点を獲得することを決定したと発表しました。これにより、中長期的な企業価値の向上を図り、持続的な成長を実現することができます。

Seesaa Vietnam co., ltd.は、ブログシステムの開発、運営及び販売、スマートフォンアプリの企画・開発・販売、自社メディア運営を行っています。子会社化によって、東京通信グループは、エンジニア組織の拡大を図り、ヘルステックアプリ「OWN.App」や推し活メッセージアプリ「B4ND」の機能強化と計画している新規サービスの開発に活用するとともに、アジア地域におけるエンジニア組織の拡大を図る方針です。

参考:Seesaa Vietnam co., ltd.の子会社化及びグローバル拠点獲得に関するお知らせ

freeeによるWhyのM&A

2023年4月、freee株式会社は取締役会でWhy株式会社を完全子会社化する決議を行いました。

freeeは統合型クラウドERPを中心に事業展開し、「スモールビジネスを、世界の主役に。」をミッションとしています。

Why株式会社は作業自動化ツール「Bundle」を提供し、「ヒトの仕事をクリエイティブなものにする」をビジョンに掲げています。

この取引により、Bundleの提供を加速し、アカウント管理のプロダクトやノウハウを活用して人事労務領域のサービスを強化する方針です。

参考:Why株式会社が完全子会社としてグループジョイン 人事労務領域の強化と情報システム管理領域に進出

セガサミーホールディングスによるRovio Entertainment OyjのM&A

2023年4月、セガサミーホールディングスはRovio Entertainment Oyjを買収することを決定しました。

Rovio社は世界中でモバイルゲームの企画・開発・パブリッシングを展開し、「Angry Birds」ブランドで知られるモバイルゲームを提供しています。

セガはこの買収により、モバイルゲーム領域を強化し、コンシューマ事業のグローバル展開を加速させる方針です。

参考:Rovio Entertainment Oyjの買収について ~モバイルゲーム領域の強化を通じたコンシューマ事業のグローバル展開の加速~

IT企業のM&A事例20選【2021~2022年】

続いて、2021~2022年に実施された、IT企業のM&A事例を20件紹介します。

①プリンシプルがEboost Consultingを買収

2021年8月、プリンシプルは、アメリカに拠点があり出資子会社であるPrinciple America Co., Ltd.をとおして、Eboost Consultingを買収し、子会社化しました。

プリンシプルは、北米やアジアを中心に、デジタルマーケティング戦略・デジタル広告・SEO・Web解析などのデジタルマーケティング支援やBIツール導入・データ活用プラットフォーム構築支援など、海外進出支援事業を行う会社です。

本件M&Aの対象企業であるEboost Consultingは、eコマース向けの有料ソーシャル・有料検索・Amazon広告を専門とするデジタルマーケティングを展開しています。本件M&Aにより、プリンシプルは、日米共同でプロジェクトを推進できる体制やグローバル対応の向上を目指しています。

②ジーニーがREACTを買収

2021年8月、ジーニーは、REACTの株式をすべて取得し、完全子会社化しました。ジーニーは、広告プラットフォーム事業・マーケティングSaaS事業・海外事業を行っている会社です。対象会社であるREACTは、チャットボット制作サービス「Engagebot」の企画・開発・運営をメインに事業を行う会社です。

本件M&Aにより、ジーニーグループは、チャット型Web接客サービス領域で機能拡張・強化を行い、収益機会の拡大を目指しています。

参考:株式会社 REACT の株式の取得(子会社化)に関するお知らせ

③Kaizen Platformがディーゼロを買収

2021年7月、Kaizen Platformは、ディーゼロの株式7割を取得し、子会社化しました。Kaizen Platformは、サイトソリューション事業・KAIZEN VIDEO事業を行っている会社です。

対象会社であるディーゼロは、Webサイト企画・制作、スマートフォンサイト、アプリ企画・制作、モバイルサイト企画・制作などを行っています。

本件M&Aにより、UXソリューションの提供価値向上とともに、新たな市場機会の創出を目指しています。

④インターネットイニシアティブがPTC SYETEM(S)PTE LTDを買収

2021年4月、インターネットイニシアティブは、シンガポールに拠点を置くPTC SYETEM(S)PTE LTD(以下、PTC社)のすべての株式を取得し、子会社化しました。

インターネットイニシアティブは、世界8カ国11都市の海外事業所にてネットワークサービスおよびシステムインテグレーション提供との国際事業を行っています。

対象会社であるPTC社は、優良な顧客基盤とシンガポールにて、ストレージ・サーバー関連のシステム構築を中心に高品質なソリューションの提供を行う会社です。今回のM&Aにより、ASEAN地域における事業基盤の拡大とソリューション提供体制の強化を目指しています。

⑤廣済堂がx-climbのIT関連事業である新会社を買収

2021年3月、廣済堂は、x-climbがIT関連事業を会社分割して、新設するx-climbソリューションのすべての株式を取得し、子会社化しました。

x-climbは2013年に設立された会社で、受託開発とSES事業を中心にAIの開発やデジタルマーケティングに強みのある会社です。今回のM&Aにより、廣済堂のグループにおけるDX(デジタルトランスフォーメーション)化の推進を目指しています。

参考:廣済堂グループ DXに関する機能を強化 DX支援に強みをもつ事業子会社の全株式の取得を完了 ~x-climb株式会社の会社分割により設立する企業の全株式を取得~

⑥テリロジーがクレシードを買収

2021年3月、テリロジーは、クレシードの株式の9割を取得し、子会社化しました。テリロジーは、ネットワークセキュリティ分野の製品およびソリューションを、大手金融機関やグローバルカンパニーなど大手企業の顧客をメインに事業を行っています。

一方、対象会社のクレシードは、情報システム業務支援・代行事業を手掛けており、中小企業の顧客をメインとしている会社です。

今回のM&Aにより、テリロジーは中堅・中小企業の顧客を取り込み、顧客基盤の相互乗り入れをとおして事業機会の拡大・強化を目指しています。

⑦CAICAがZaifホールディングスを買収

2021年3月、CAICAは、自社の持分法適用関連会社であるZaifホールディングスが第三者割当により発行する普通株式を引き受けるのに加えて、Zaifホールディングスの株主より普通株式を取得することで、Zaifホールディングスを連結子会社化しました。

CAICAは、金融分野のシステム開発をメインとするIT企業です。本件M&Aの対象企業であるZaifホールディングスは、暗号資産の取引所運営・暗号資産の取引所運営に関するシステム開発・販売などを行っている企業です。

今回のM&Aにより、迅速な経営判断の実現・シナジー効果の発揮・暗号資産交換所の運営事業を含む、今後の成長領域の拡大を目指しています。

⑧ナレッジスイートがAI CROSSのビジネスチャット事業を買収

2021年3月、ナレッジスイートは、AI CROSSからビジネスチャット事業を買収しました。

ナレッジスイートは、DX事業、BPO事業を行う会社です。DXクラウドは、インターネットサービスの企画・開発や、運営・業務効率化および改善に関するコンサルティング事業を行っています。

今回のM&Aにより、国内発のビジネスチャット「InCircle(インサークル)」との連携・拡張開発を進め、顧客基盤のさらなる拡大および、次世代のビジネスに特化したDXサービスのスーパーアプリ化の実現を目指しています。

参考:当社ビジネスチャット事業の会社分割(簡易新設分割)、新設会社の株式譲渡、 特別利益の計上及び業績予想の修正に関するお知らせ

⑨アクシスがヒューマンソフトを買収

2021年3月、アクシスは、ヒューマンソフトの株式すべてを取得し、子会社化しました。アクシスは、システムインテグレーション事業とクラウドサービス事業を行っています。ヒューマンソフトは、システムインテグレーション事業を展開している会社です。

アクシスは今回のM&Aにより、ヒューマンソフトの優秀なIT関連の技術者をグループに迎え入れ、グループ全体の人員体制の強化と事業の多様化を目指しています。

⑩ミックウェアがエイチアイを買収

2021年3月、ミックウェアは、エイチアイの株式すべてを取得し、完全子会社化しました。ミックウェアは、カーナビや車載ソフトウェアの開発を行っている会社です。

対象会社であるエイチアイは、アートスパークホールディングスの連結孫会社であり、受託のシステム開発を行っています。今回のM&Aにより、ミックウェアでは、自社が営む車載ソフトウェア開発事業のさらなる強化・発展を目指しています。

⑪野村総合研究所がSQA Holdco Pty Ltdを買収

2021年3月、野村総合研究所は、SQA Holdco Pty Ltdの株式すべてを取得し、子会社化しました。SQA Holdco Pty Ltdは、Planit Test Management Solutions Pty Ltd(以下、「Planit」)の持株会社であり、オーストラリアのシドニーに拠点を構えています。

野村総合研究所は、コンサルティング・金融ITソリューションなどのサービスを提供しています。対象企業のPlanitは、ITテスティングの専⾨家集団であり、1,000名を超えるテスト専門家が在籍しているのが特徴です。

主にITシステムの品質向上に関わるコンサルティングやテスト自動化ツールなど、幅広いサービスを展開し、オセアニア地域の大手の金融機関や政府公共機関などの顧客を保有しています。

今回のM&Aにより、Planitのノウハウ・サービス・顧客基盤を獲得し、さらなるグローバル事業の拡大を目指しています。

⑫店舗流通ネットがアニーを買収

2021年3月、店舗流通ネットは、アニーの株式すべてを取得し、完全子会社化しました。本件M&Aの取引金額は非公開です。買収側の店舗流通ネットは、店舗リース事業・店舗不動産ファンド事業・人材事業・プロモーション事業・工事事業などを手掛けています。

売却側のアニーは、製菓・製パン店専用顧客管理POSシステムを提供する企業です。1993年に設立され、2003年6月より洋菓子店用のPOSレジシステム「ninapos」の発売を開始しています。

その後は、顧客の声に応えながら改良を重ねて製菓全般と製パンに対応する主力商品へと進化させており、約350社(850店舗)で使用されるPOSレジシステムへの成長に成功しています。本件M&Aの目的は、コーポレートスローガンである「明日の街、もっと楽しく。」の実現です。

そのほか、店舗流通ネットでは、新事業の開発と展開を加速させて、グループのシナジー効果の最大化と発展を目指すと発表しています。

参考:株式会社アニーの全株式取得のお知らせ

⑬gooddaysホールディングスがアネックスシステムズを買収

2021年3月、gooddaysホールディングスは、傘下企業のオープンリソースを通じて、アネックスシステムズのすべての株式を取得し、連結子会社化しました。オープンリソースは、流通系システム開発を行っています。

対象会社であるアネックスシステムズは、Webシステム開発の会社です。2017年度よりオープンリソースとアネックスシステムズは業務委託契約により、リソースおよび営業基盤の移管を進めてきました。

今回のM&Aにより、事業ポートフォリオや顧客基盤の拡充・収益向上・企業価値向上を目指しています。

⑭駅探がマーベリックのインフィード広告事業を買収

2021年2月、駅探は、マーベリックのスマートフォン向けインフィード広告事業広告事業を買収しました。駅探は、経路検索サービスなどの事業をメインに行っているIT企業です。マーベリックは、スマートフォン向け広告配信関連のシステム開発などを行っています。

本件買収は、駅探が、マーベリックから分社して設立するサークアの株式すべてを取得する形です。今回のM&Aにより、駅探は、経路検索サービス「駅探ドットコム」の収益拡大や経路検索サービスの事業拡大を目指しています。

⑮トゥルースがビーイングを買収

2021年2月、ビーイングは、MBOにより株式を非公開化しました。そして、トゥルースがビーイングにTOBを実施し、すべての株式を取得しています。トゥルースは、ビーイングの会長が務める会社で、株式取得および保有が事業内容です。対象会社となったビーイングは、建設業向けに土木積算ソフトの販売を行っています。

今回のM&Aは、MBOによる非公開化を目的に実施されました。ビーイングは、土木積算分野に依存した事業構造で安定的な経営を続けているものの、昨今の建設業のICT化の流れによる事業構造の変革が課題です。

近い将来に戦略的な投資が必要で、株価の下落などの悪影響が生じることが懸念されていました。今回のM&Aは、中長期的な利益につながる戦略を遂行する目的のもと、MBOにより株式を非公開化し、TOBが実施されたのです。

参考:有限会社トゥルースによる株式会社ビーイング株式(証券コード:4734)に対する 公開買付けの開始に関するお知らせ

⑯飛島建設がアクシスウェアを買収

2021年2月、飛島建設は、アクシスウェアの株式すべてを取得し、子会社化しました。飛島建設は、土木・建築工事における事業全般や、コンピュータを活用した情報処理およびハード・ソフトウェアの開発、エネルギーの供給などの事業を行っている会社です。

アクシスウェアは、情報システム基盤の構築や、業務システムアプリケーションのコンサルティング・設計・開発および保守、教育事業、経理業務・労務管理業務のアウトソーシング事業、労働者派遣事業など、幅広い事業展開を行っていました。

今回のM&Aにより、飛島建設は、アクシスウェアの高い技術力と企画・開発力を生かし、 次世代型事業運営体制の構築と革新的ビジネスソリューションの提供など、事業領域の拡大を目指しています。

⑰でらゲーがモブキャストゲームスのゲームタイトルを買収

2021年1月、でらゲーは、モブキャストホールディングスの子会社であるモブキャストゲームスのゲームタイトルを買収しました。対象となったのは、モブキャストゲームスと共同開発したゲームタイトル「キングダム乱-天下統一への道-」です。

今回のM&Aの目的は、モブキャストホールディングスにおけるゲームタイトルの選択と集中にあります。

⑱土木管理総合試験所がアドバンスドナレッジ研究所を買収

2021年1月、土木管理総合試験所は、アドバンスドナレッジ研究所の株式をすべて取得し、子会社化しました。土木管理総合試験所は、建設コンサルタントとして、土質・地質調査試験、非破壊調査試験および環境調査試験など、幅広い業務を行っています。

アドバンスドナレッジ研究所は、熱流体解析ソフトウェアの開発や、気流・温熱環境解析に関するコンサルティング技術を保有している会社です。今回のM&Aにより、事業展開におけるワンストップサービスの拡充や企業価値の向上を目指しています。

参考:株式会社アドバンスドナレッジ研究所の株式の取得(子会社化)に関するお知らせ

⑲ビーネックスグループがレフトキャピタルを買収

2021年1月、ビーネックスグループは、アロートラストシステムズを傘下に持っているレフトキャピタルのすべての株式を取得し、子会社化しました。アロートラストシステムズは、金融・流通・製造などの業界でシステム開発のサービスを提供する会社です。

ビーネックスグループは、技術者派遣事業や組み込み開発などを行っている会社です。今回のM&Aにより、IT領域で新たな顧客基盤の開拓を目指しています。

⑳アソビューがそとあそびを買収

2021年1月、アソビューは、アカツキから、そとあそびの株式すべてを取得すると発表しました。本件M&Aの取引金額は非公開です。買収側のアソビューは、休日の便利でお得な遊び予約サイト「アソビュー!」を展開しています。

売却側のそとあそびは、アウトドアレジャー専門予約サイト「SOTOASOBI」を運営する企業です。長年の運営により培ったノウハウ・アウトドアレジャー事業者との強固な信頼関係・ネットワークなどを生かした企画力・コンテンツ獲得などによって、事業・売上ともに継続的に成長しています。

本件M&Aの目的は、アクティビティ領域のコンテンツ拡充・ユーザー基盤の拡大および、事業者の共同開拓・サポート体制の共通化・一体的なシステム開発体制の構築によるシナジー獲得などです。

IT企業の事業承継については、下記の記事で詳しく紹介しています。あわせてご覧ください。

大手IT起業によるM&A事例20選

ここでは、IT業界の大手企業による事例を取り上げます。これらの成功事例のポイントを押さえておけば、自社のIT企業におけるM&A戦略の策定に役立てることが可能です。それぞれの事例を順番に確認します。

①サイバーエージェントがリアルゲイトを買収

2021年7月、サイバーエージェントは、リアルゲイトの株式を過半数取得し、子会社化しました。リアルゲイトは、渋谷エリアを中心に、スタートアップ企業やクリエーター向けにシェア型オフィスを企画・運営している会社です。

サイバーエージェントは、インターネット広告事業・メディア事業・ゲーム事業をメインとした事業を行っています。今回のM&Aにより、不動産領域のDX(デジタルトランスフォーメーション)推進を目指しています。

②ディー・エヌ・エーがIRIAMを買収

2021年7月、ディー・エヌ・エーは、IRIAMの株式を追加取得し、20%の持ち株比率を100%に引き上げ、子会社化しました。ディー・エヌ・エーはインターネット関連企業です。対象会社であるIRIAMは、インターネット上のリアルタイム動画配信サービスであるライブストリーミング事業を行っています。

今回のM&Aにより、ライブストリーミング事業の成長および、新たな市場やジャンルへの挑戦など、一層の事業拡大を目指しています。

参考:株式会社IRIAMの株式の取得(連結子会社化)に関するお知らせ

③ソフトバンクがイーエムネットジャパンを買収

2021年5月、ソフトバンクは、TOBにてイーエムネットジャパンの株式を4割取得し、子会社化しました。

ソフトバンクは、通信事業・ブロードバンドインフラ・移動体通信事業などを主な事業としています。対象会社であるイーエムネットジャパンは、ネット広告を行っている会社です。

今回のM&Aにより、ネット広告の分析や運用戦略で協力し、顧客へのマーケティングDX(デジタルトランスフォーメーション)支援体制の強化や顧客基盤の拡大の強化を目指しています。

④マイナビがFacePeerを買収

2021年3月、マイナビは、FacePeerを買収し子会社化しました。

マイナビは、就職・転職・アルバイトなどの求人情報サービスに加えて、ニュースなどを含めた総合情報サービス会社です。対象会社であるFacePeerは、BtoBtoCに特化したビデオ通話のプラットフォームである「FACEHUB」など、ITを活用した事業を展開しています。

昨今、オンラインコミュニケーションの需要がさらに拡大する中で、今回のM&Aにより、さらなる機能補強・体制強化・サービス普及を目指しています。

⑤DMM.comがアイデアクラウドを買収

2021年2月、DMM.comは、アイデアクラウドの株式すべてを取得し、完全子会社化しました。

DMM.comは、オンラインゲーム・電子書籍・動画配信をはじめ、さまざまなサービスを展開する企業です。2020年よりオンライン展示会プラットフォーム事業のサービスを展開しています。

今回の対象会社であるアイデアクラウドは、AI・AR・VR・VTuberなどの先端技術事業に強みがあり、2020年よりオンライン展示会プラットフォームを手掛ける会社です。今回のM&Aにより、新たなサービスの展開やオンライン展示会事業のさらなる強化を目指しています。

参考:アイデアクラウドがDMM.com Groupに参画いたします。

⑥NTTがNTTドコモに対してTOBを行い買収

2020年11月、NTTは、子会社であるNTTドコモの株式に対して公開買い付けを行いました。TOBに応募した株式をすべて買い取った場合、NTTはNTTドコモの株式取得比率を6割から9割に高めています。

本件買収により、NTTドコモはNTTの完全子会社となり、所定の手続きを経て上場廃止となりました。今回のM&Aの目的は、NTTが携帯通信市場における世界での主導権を再び確立するためとしています。

⑦PR TIMESがismを買収

2020年9月、PR TIMESは、ismの株式すべてを取得し完全子会社化すると発表しました。本件M&Aの取引金額は非公開です。買収側のPR TIMESは、東京都に本社を置くPR会社です。2005年12月に設立され、同名のプレスリリース配信サービスの運営や、企業の広報・広聴活動の支援を主な事業としています。

売却側のismは「もっと、わたしらしく」を理念に、「女性の働くを楽しくする」ことにつながる事業を展開し、働く女性向けコミュニティーを運営する企業です。本件M&Aの目的は、PRパートナー事業や運営メディアのコンテンツ制作体制の強化・働く女性向けコミュニティーとのシナジー効果の最大化にあります。

⑧ハードオフコーポレーションがインフォノースを買収

2020年2月、ハードオフコーポレーションは、インフォノースの株式すべてを取得し、子会社化しました。ハードオフコーポレーションは、リユース品の取り扱いの大手企業です。対象会社となっているインフォノースは、POS(販売時点情報管理)システムの開発・保守を行っている会社です。

ネット通販とリアル(実)店舗との融合によるオムニチャンネル戦略を推し進めており、今回のM&Aにより、システム開発の内製化促進を目指しています。

参考:インフォノース株式会社の株式の取得(子会社化)に関するお知らせ

⑨メルペイがOrigamiを買収

2020年1月、メルペイは、Origamiの株式すべてを取得し子会社化すると発表しました。株式取得価額は非公開です。買収側のメルペイは、メルカリの子会社としてスマートフォン決済事業を手掛けています。

対する売却側のOrigamiは、M&A以前よりQR・バーコード決済サービスを展開していた企業です。本件M&Aの実施には、「スマートフォン決済事業における競争の激化」が背景にあるとされています。M&A後は、両社の持つ強みを生かしながら、日本におけるキャッシュレス化のさらなる推進が図られている状況です。

⑩日立製作所がREAN Cloud LLCを買収

2018年7月、日立製作所の米国子会社であるHitachi Vantaraは、パブリッククラウドサービス事業を展開するREAN Cloud LLCの株式を取得し、子会社化しました。

日立製作所は、OTとIT、プロダクト・システムを組み合わせて解決する社会イノベーション事業をグローバルに展開しています。

対象会社であるREAN Cloud LLCは、リーディングクラウドサービスプロバイダーとしてアメリカ市場で高く評価されている会社です。また、ビッグデータやIoT技術、ソリューションなども提供していました。

今回のM&Aにより、統合的なクラウド関連サービス事業の拡大や、デジタルトランスフォーメーションの加速を目指しています。

⑪メルカリがマイケルを完全子会社化

2018年10月、メルカリは、マイケルを完全子会社化しました。本件買収価格は8,800万円です。買収側のメルカリは、ウェブ・インターネット関連事業を手掛ける会社であり、フリマアプリを運営しています。対する売却側のマイケルは、自動車ユーザーに向けた関連サービスを提供する企業です。

今回の完全子会社によって、メリカリはマイケルの有する関連データや顧客・コミュニティー基盤の吸収を通じて、自社運営アプリにおける個人間売買のサポート強化を図っています。

⑫ヤフーがdelyを買収

2018年7月、ヤフーは、delyの株式を追加取得しました。ヤフーは子会社を通じて、すでにdelyの株式15.9%を保有済みであり、本件で株式保有率が45.6%となり連結子会社化しています。

delyは、レシピ動画サービス「kurashiru」(クラシル)を運営するベンチャー企業です。「kurashiru」は、20代から40代の女性を中心に利用されている人気サービスです。今回のM&Aにより、ヤフーのコンテンツ力強化とdelyの収益力強化を目指しています。

参考:dely株式会社への資本参加および戦略的パートナーシップの構築 について

⑬マネックスグループがコインチェックを買収

2018年4月、マネックスグループは、コインチェックの株式すべてを取得し、完全子会社化しました。マネックスグループは、証券や投資助言などのサービスを行っている金融の大手企業です。

対象会社であるコインチェックは、仮想通貨の取引所サービスを運営するIT企業です。本件M&Aでは、本格的に仮想通貨事業に参入する目的で、先駆者のコインチェックを買収しています。

⑭エイチームがIncrementsを買収

2017年12月、東証1部のエイチームは、Incrementsの株式をすべて取得し、子会社としました。エイチームは、スマートフォン向けゲームを開発する会社です。対象会社であるIncrementsは、プログラマー向け技術情報共有サービス「Qiita」などを運営しています。今回のM&Aにより、新しい事業展開の加速を目指しています。

⑮KDDIがソラコムを買収

2017年8月、KDDIは、ソラコムの株式をすべて取得し、連結子会社化しました。KDDIは、日本の大手通信事業会社です。対象会社であるソラコムは、通信プラットフォーム「SORACOM」を提供し、IoT領域における業界をけん引する会社です。

今回のM&Aにより、KDDIのIoTビジネス基盤とソラコムの通信プラットフォームを連携させ、国内・海外におけるIoTプラットフォームの構築および新たなIoTビジネスの創出を目指しています。

⑯富士通が古河インフォメーション・テクノロジーを買収

2017年5月、富士通は、古河インフォメーション・テクノロジーを買収しました。本件買収価格は非公開です。買収側の富士通は、国内最大手の総合エレクトロニクスメーカーとして、コンピューター・情報システム・電子デバイスなどの製造や販売を幅広く行っています。

対する売却側の古河インフォメーション・テクノロジーは、古河電工グループの企業として、光ファイバーや電子部品で世界トップクラスのシェアを誇っている企業です。今回の買収により、富士通は、古河電工グループとの関係強化を図っています。

また、古河電工グループの有するITシステムを総合的にサポートしつつ、古河電工グループのIT技術・ノウハウを吸収して富士通における製造技術の強化を図っています。

参考:古河電工と富士通 情報システムに関する業務提携で合意

⑰NTTデータがシャープビジネスコンピュータソフトウェアを買収

2016年11月、IT業界で日本最大手のSIerであるNTTデータは、シャープの孫会社であるシャープビジネスコンピュータソフトウェアを買収しました。本件買収価格は24億4,000万円です。売却側のシャープビジネスコンピュータソフトウェアは、スマートフォンなど組み込みソフトウェアの開発を手掛けています。

この買収により、NTTデータは、IoT関連事業への進出を果たしました。最先端のIT技術を取り入れるために実施したM&Aとして、この事例は典型的です。もともとNTTデータは、以前にも海外の企業を中心に積極的なM&Aを実施していました。

一連のM&Aにより、企業全体の規模拡大に成功し、日本のSIerにおけるトップ企業に成長しています。NTTデータは、今後もIoT関連事業の拡大のために、国内外を問わず積極的なM&A実施を図る見込みです。

⑱ソフトバンクグループがARM Holdings plcを買収

2016年9月、ソフトバンクグループは、ARM Holdings plcの株式をすべて取得し、完全子会社となりました。

ソフトバンクグループは、通信事業・インターネット広告事業・ファンド事業などをさまざまな方面で展開するIT企業です。ARM Holdings plcは、半導体技術の研究・開発を行っている会社です。

今回のM&Aの目的は、知的所有権を既存市場と新規市場の双方で浸透させ、イノベーションを起こす投資を拡大することでした。

⑲NECがArcon Informatica S.A.を買収

2016年8月、NECは、Arcon Informatica S.A.を買収しました。本件買収価格は非公開です。買収側のNECは、国内最大手のコンピューターメーカーとして、インターネット事業にとどまらずコンピューター・電気通信機器の製造・販売なども手掛けています。

対する売却側のArcon Informatica S.A.は、ブラジルに拠点を持ち、ITセキュリティにまつわるコンサルティング・システム構築などの事業を手掛けるITセキュリティ会社です。M&A以前より、幅広い業種で大手クライアントを抱えていました。

この買収によって、NECは、買収企業の有するITセキュリティ技術・ノウハウおよび大手顧客への対応力の獲得に成功しており、これらを応用しながらブラジルにおけるITセキュリティ事業の推進ながを図っています。このように、海外進出の契機としてもM&Aは活用可能です。

⑳ヤフーがイーブックイニシアティブジャパンを連結子会社化

2016年6月、ヤフーは、イーブックイニシアティブジャパンを連結子会社化しました。本件買収価格は約20億円です。買収側のヤフーは、ポータルサイトを運営しています。対する売却側のイーブックイニシアティブジャパンは、電子書店の運営およびオンライン書店の開発・運営を手掛ける企業です。

この連結子会社によって、ヤフーは買収企業の持つ技術・ノウハウを吸収しながら、自社で運営する電子書籍事業のさらなる発展を図っています。

参考:株式会社イーブックイニシアティブジャパン株券(証券コード 3658)に対する 公開買付けの結果、第三者割当増資における払込株式数の確定 及び連結子会社の異動に関するお知らせ

IT企業は株式譲渡・会社譲渡については、下記の記事で詳しく紹介しています。あわせてご覧ください。

IT業界注目のM&A事例15選

ここでは、IT業界注目のM&A事例を取り上げます。それぞれの事例からポイントをつかんで、自社のM&A戦略策定にお役立てください。

①楽天グループがRakuten USA, Inc.とAltiostar Networks, Inc.を買収

2021年8月、楽天グループは、完全子会社であるRakuten USA, Inc.をとおして、Altiostar Networks, Inc.の株式を追加取得し、完全子会社化しました。

楽天グループは、コマースやアド&マーケティング・コミュニケーションズ&エナジー・インベストメント&インキュベーション・フィンテックなどの事業を行っている会社です。

対象会社であるAltiostar Networks, Inc.は、楽天モバイルが事業展開する「Rakuten Communications Platform」で、Open vRAN ネットワーク機能に関するソフトウェアを提供しています。

今回のM&Aにより、パートナーシップを強化し、世界のモバイル業界に向けて、ソフトウェア中心の仮想化されたサービスの導入拡大を目指しています。

②Googleがpringを買収

2021年7月、メタップスは、持分法適用関連会社pringの保有するすべての株式を、Google International LLCに譲渡しました。メタップスは、ファイナンス・マーケティング・DX支援・モバイルアプリ事業を行っている会社です。

pringは、お金のコミュニケーションアプリ「pring(プリン)」の企画・開発・運営の事業を行っています。今回のM&Aにより、メタップスは事業ポートフォリオを見直しつつ、Googleとのパートナーシップに伴い、事業展開を加速させて、さらなる企業成長を目指しています。

③ディー・エヌ・エーが日本テクトシステムズを買収

2021年7月、ディー・エヌ・エーは、自社を株式交換完全親会社、日本テクトシステムズを株式交換完全子会社とする株式交換を行いました。

ディー・エヌ・エーは、ゲーム・エンターテインメント・スポーツ・ライブストリーミング・ヘルスケア・オートモーティブ・Eコマースなど、さまざまな事業展開を行っています。

対象会社である日本テクトシステムズは、認知機能検査関連におけるシステムの販売・製造、認知機能関連システム、認知症領域のデータプラットフォーム構築などの事業を行う会社です。

今回のM&Aにより、既存サービスの強化・エビデンス創出を飛躍など、お互いの経営資源を最大限に生かしながら企業の成長を目指しています。

参考:DeNAが日本テクトシステムズをグループ会社化 超高齢社会の健康寿命延伸に向けた取り組みを加速

④ユナイテッドがリベイスを買収

2021年6月、ユナイテッドは、リベイスのすべての株式を取得し、子会社化しました。ユナイテッドは、DXプラットフォーム事業・インベストメント事業・アドテクノロジー事業・コンテンツ事業などを手掛ける会社です。

対象会社であるリベイスは、デザイナーと企業をマッチングするデザイン特化型クラウドソーシングサービスをメインに行っている会社です。

今回のM&Aにより、両社が保有するサービスを組み込むことで、さらなるサービスの強化・拡大と、対応領域の拡大、クロスセルによる案件増加を目指しています。

⑤ブログウォッチャーがコロプラの位置情報分析事業を買収

2021年6月、ブログウォッチャーは、コロプラの位置情報分析事業を買収しました。ブログウォッチャーは、ユーザープロファイルを活用したライフログ活用事業、行動分析、Webサイト構築によるソリューション提供などの事業を行っています。

コロプラは、ゲーム事業・VR事業・投資事業をメインに行っており、今回対象となった事業は、位置情報分析コンサルティングサービスを提供する「おでかけ研究所」です。今回のM&Aにより、事業の持続的な成長と事業価値の向上を目指しています。

⑥テクノホライゾンが市川ソフトラボラトリーを買収

2021年6月、テクノホライゾンは、市川ソフトラボラトリーのすべての株式を取得し子会社化しました。テクノホライゾングループは、映像&IT事業・ロボティクス事業を行う会社です。

そして、対象会社である市川ソフトラボラトリーは、画像処理技術の提供や開発、一般消費者向け・教育機関向けのソフトウェアの開発・販売を手掛けている会社です。

今回のM&Aにより、両社の共同開発と販売網を活用した事業拡大を目指しています。

⑦GMOフィナンシャルホールディングスがワイジェイFXを買収

2021年5月、GMOインターネットの連結子会社であるGMOフィナンシャルホールディングスは、ワイジェイFXのすべての株式を取得し、子会社化しました。

GMOフィナンシャルホールディングスは、金融商品取引業などを行う連結子会社の経営管理および、それらに関連する業務を行う会社です。対象会社であるワイジェイFXは、第一種・第二種金融商品取引業、投資助言業を行っています。

今回のM&Aにより、ノウハウや経営資源などの連携を強化し、サービスの価値向上とシェアの拡大を目指しています。

参考:当社連結子会社(GMO フィナンシャルホールディングス)によるワイジェイFX株式会社の株式取得(子会社化)に関するお知らせ

⑧ダスキンがEDISTを買収

2021年4月、ダスキンは、アドベンチャーの子会社であるEDISTのすべての株式を取得し、完全子会社化しました。ダスキンは、訪販グループ・フードグループ・海外展開などを行う会社です。

アドベンチャーはコンシューマ事業や投資事業を行っており、EDISTは洋服などのレンタルサイト運営を行っています。

今回のM&Aにより、EDISTのオンラインマーケティングノウハウの融合によって、訪販グループのサービスドメインの拡充を目指しています。

⑨じげんがベーシックの比較メディア事業を買収

2020年11月、じげんは、ベーシックの比較メディア事業を買収しました。じげんは、ライフメディアプラットフォーム事業を展開している会社です。

対象会社であるベーシックは、SaaS事業・メディア事業を手掛けている会社です。今回のM&Aにより、メディア市場のシェア拡大・グループの既存事業との相乗効果を目指しています。

⑩ガイアックスがロコタビを買収

2020年6月、ガイアックスは、ロコタビの株式を追加取得して子会社化すると発表しました。本件買収により、従来の持ち株比率11.56%を50.002%にまで引き上げています。株式取得価額は非公開です。

買収側のガイアックスは、ソーシャルメディアおよびシェアリングエコノミーに注力しながら、法人向けのBtoB事業や一般消費者向けのCtoC事業を展開する企業です。売却側のロコタビは、海外在住の日本人に観光案内・現地サポート・ビジネス翻訳・食事アテンドを依頼できるマッチングサイトを運営しています。

M&Aの目的は、シェアリングエコノミー関連サービスの拡充にありました。

⑪アイスタディがエイム・ソフトを子会社化

2019年9月、アイスタディ(現:クシム)は、エイム・ソフトを子会社化すると発表しました。株式取得価額は3億6,800万円です。買収側のアイスタディは、人材育成や採用支援事業を中心に手掛けつつ、eラーニングシステムの開発販売・イベントサービスの映像配信などのIT事業も行っています。

売却側のエイム・ソフトは、IT業界でコンサルティングやシステム開発支援を行っていました。今回の子会社化によって、アイスタディはエイム・ソフトの抱える専門性が高い従業員を手に入れて、さらなる事業拡大を狙っていく見込みです。

参考:アイスタディ株式会社及び株式会社エイム・ソフトとの 業務提携に関するお知らせ

⑫モルフォがTop Data Scienceを子会社化

IT業界では、組み込み機器の画像処理技術を用いた各種ソフトウェア開発を手掛けるモルフォと、フィンランドでヘルスケアや産業用IoTなどの事業を展開するTop Data ScienceのM&Aも興味深い事例です。

2018年11月、モルフォは、Top Data Scienceを子会社化しました。本件買収価格は5億7,300万円です。これによって両社の技術やノウハウを生かした事業を共同開発していく姿勢が取られています。

もともと両社は業務提携を結んでおり、ディープラーニングを応用した新技術を開発するなど、一定の成果を挙げていました。今後も、モルフォとTop Data Scienceの共同開発によって、画期的な技術が世に送り出されていくものと見られます。

⑬ナレッジスイートがビクタスを買収

IT業界における最重要課題のひとつとされる「人材不足の解決」を目指したM&Aが、2018年9月のナレッジスイートによるビクタス買収です。クラウドサービスを取り扱っているナレッジスイートは、IT技術者の育成や派遣事業を手掛けるビクタスの買収でIT技術者育成事業に進出しました。

本件の買収価格は3億1,700万円です。これに伴い、市場のニーズに備えた技術力や研究開発体制の獲得により、収益基盤を強化しながら安定的な経営基盤を獲得しています。この事例は、IT業界の課題への解決策としてM&Aが用いられた典型例です。

⑭マネックスグループがコインチェックを完全子会社化

2018年4月、マネックスグループは、コインチェックを完全子会社化しました。本件買収価格は36億円です。買収側のマネックスグループは、ネット証券の「マネックス証券」を運営しており、ブロックチェーンや仮想通貨の持つ大きな可能性に着目して仮想通貨交換事業への参入準備を進めていました。

対する売却側のコインチェックは、国内仮想通貨取引所の先駆者的企業です。TVコマーシャルを積極的に実施しながら、仮想通貨や自社の認知度を急速に強めました。今回の完全子会社化によって、マネックスグループは、コインチェックの手掛ける事業を全面的にサポートすると表明しています。

また、コインチェックの有する経営・システム管理に関する技術・ノウハウ・人材を吸収しながら、仮想通貨ビジネスの強化を図っています。

⑮ロゼッタがエニドアを買収

これは、最先端のIT技術を持つ企業同士がM&Aを実施した事例です。2016年8月、AIを活用した自動翻訳支援ツールの開発・翻訳受託サービスを手掛けるロゼッタは、翻訳者クラウドソーシングサービス「Conyac」を運営するエニドアをM&Aにより買収しました。本件買収価格は約14億円です。

この買収により、ロゼッタは自身の技術とエニドアの技術をかけ合わせてシナジー(相乗)効果を獲得するだけでなく、両社が得意とする翻訳の分野を組み合わせてシェア・顧客の拡大にも成功しています。

昨今ではAI・ソフトウェアを用いた自動翻訳事業が盛んであり、将来的に一般化すれば翻訳・通訳業界の構造やビジネスモデルを一変させる可能性が高いです。そのため、ロゼッタとエニドアのようなM&A事例は、業界全体を変革する可能性を秘めた事例といえます。

参考:連結子会社間の合併及び商号変更に関するお知らせ

IT業界の積極買収企業一覧

本章では、IT業界の積極買収企業を5社紹介します。これらの企業はIT業界のM&Aで有力なパートナー候補に位置付けられるため、概要を把握して自身のM&A戦略に生かしましょう。

| 企業名 | 事業概要 | アピールポイント |

| ラック | ・業界トップレベルの技術を駆使したセキュリティサービスの提供 ・金融機関をはじめ大手企業・官公庁向けにITソリューションを提供する独立系ITベンダー |

セキュリティ監視、セキュリティ診断、緊急対応などのセキュリティをはじめ、メインフレームからスマートフォンまで幅広いプラットフォームに対応したシステム開発を提供 |

| Branding Engineer | ・ITエンジニア向けに仕事のマッチング、独立支援、スキル教育などの事業を展開 ・自社メディアも運営して、エンジニアやビジネスパーソンの関心の高いトピックを扱い、広告収入を獲得 |

・主軸の人材派遣サービスではユーザー数13,000人超 ・取引経験のある社数は数千社 ・顧客基盤に加えて他社媒体へのコンサルティングでも実績を挙げているメディア運営ノウハウを提供可能 |

| ナレッジスイート | 中堅・中小企業向けCRM/SFAクラウドサービスのほか、SaaSを提供するDX事業とシステム開発やIT技術者派遣を行うBPO事業を展開 | M&Aだけでなく、出資・事業提携も含めて迅速に判断可能 |

| freee | 「スモールビジネスを、世界の主役に。」をミッションに、個人事業主から中規模法人まで対応 ・会計、人事労務、税務申告などのバックオフィス業務を自動化する統合型クラウドERPを提供 |

・23万の有料課金事業者を持つサービスの開発を通じて培ったチーム開発のノウハウやインフラを保有 ・生産性高く製品開発を実現できるほか、スキルアップにもつなげられる |

| アクシス | ・金融分野で豊富な業務ノウハウを持ち、都市銀行などのシステム開発を手掛けるSI事業が主力 ・2018年にクラウドサービス事業を開始 ・法人向けに車両位置情報などを提供するサービス「KITARO」も好調 |

・2020年9月、東証マザーズ上場 ・大手SIerとの太いパイプが強み ・金融機関や官公庁向けなど公共性の高い仕事に携わり安定した収益を確保 ・プログラムレスのクラウドサービスも開発 |

IT業界のM&A案件一覧

本章では、M&A総合研究所が取り扱っているIT業界のM&A案件一覧を紹介します。

| 事業の概要 | 売上高 | 営業利益 | 譲渡価格 |

| 元請SIer | 1億円〜2.5億円 | 〜1,000万円 | 希望なし |

| 物流・金融・保険のシステム・ソフトウエア開発 | 1億円〜2.5億円 | 非公開 | 5,000万円〜1億円 |

| BPO企業 | 2.5億円〜5億円 | 1,000万円〜5,000万円 | 希望なし |

| SES事業者 | 2.5億円〜5億円 | 1,000万円〜5,000万円 | 希望なし |

上記以外の案件をここから詳しく解説します。

【首都圏/BPO事業・WEBマーケティング】営業利益2億円越え

首都圏で、BPO事業・WEBマーケティングを手掛ける企業のM&A案件です。BPO関連事業が堅調に推移しているほか、自社でコールセンター業務も対応可能としており、IT領域も底堅く推移している点が強みです。

| 売上高 | 5億円〜10億円 |

| 譲渡希望額 | 2.5億円〜5億円 |

| 譲渡希望理由 | 資金調達 |

【無借金/若手エンジニア多数】首都圏のWEBシステム開発

若手エンジニアを多数抱える首都圏のWEBシステム開発会社のM&A案件です。・Webプランニングから、システム構築、マーケティング、ECサイトの新規参入など、企画/制作/開発まで、ワンストップでソリューション提供が可能としています。

| 売上高 | 1億円〜2.5億円 |

| 譲渡希望額 | 希望なし |

| 譲渡希望理由 | 後継者不足(事業承継) |

【無借金経営】関西のWEB制作・フリーペーパー制作

関西に拠点を持つWEB制作・フリーペーパー制作会社のM&A案件です。・制作のクオリティが高く、全てインバウンドでの受注しています。約半数が既存顧客からのリピートであり、業績は安定している点が魅力です。

| 売上高 | 1億円〜2.5億円 |

| 譲渡希望額 | 1億円 |

| 譲渡希望理由 | 後継者不足(事業承継) |

M&Aアドバイザーからのコメント

IT業界では、グローバル化の加速およびAI・IoTをはじめとする技術革新によって国内の市場規模が急速に拡大しており、今後も伸長が継続すると予測されています。ただし、最先端技術に対応可能な人材が不足しており、課題の解決が急務です。

そこで、M&Aにより、システムエンジニア(SE)やWebデザイナーなどの人材を確保して社員の教育にかける時間を削減しつつ、「多重下請け構造」からの脱却を図る大手IT企業が増加しています。現代はIT化が成熟し、いかなる企業でもIT技術なしでは業務を遂行できず、SEの必要性が加速度的に増す時代です。

経済産業省の調査によると、IT人材の平均年齢は2030年まで上昇の一途をたどり、高齢化の進行が予想されています。また、労働集約業態である日本のIT人材の低生産性を前提とすると、将来的に40~80万人規模で人材不足が生じるおそれがある状況です。

その一方で、IT業界では「自社の成長を加速させるために大手企業の経営資源を活用する」考え方が浸透しており、経営戦略のひとつとしてM&Aが広く認知されています。買い手側は買収後の対象会社とのシナジー効果の獲得を意識してM&Aを実施するため、売却企業ではさらなる発展を期待できます。

加えて、売却側としてもIPOに変わる出口戦略としてM&Aを選択する企業が増加しており、今後もIT業界ではM&Aが盛んに実施される見込みです。とはいえ、IT業界には独自のコミュニティーが存在し、投資家や起業家がお互いに情報共有するなど、特徴的なM&A取引が実施されています。

市場環境の変化は急激で目まぐるしいことから、M&Aにより着実に自社の成長を加速させるためにも、業界に特化したM&Aアドバイザーからサポートを受けると良いでしょう。

IT業界のM&Aのまとめ

IT業界は今後も発展が期待でき、市場の好調も続く可能性が高い業界です。これに伴いM&Aが積極的に行われており、常に新たなビジネスモデルが生まれる業界でもあります。

しかし、業界全体が好調であるゆえに人材の数が間に合っておらず、需要と供給のバランスが崩れつつある点がネックです。

以上のことから、IT業界では、M&Aの活用により、抱えている問題をいかに解決していくかを模索するのがポイントといえます。

M&A・事業承継のご相談なら24時間対応のM&A総合研究所

M&A・事業承継のご相談は成約するまで無料の「譲渡企業様完全成功報酬制」のM&A総合研究所にご相談ください。

M&A総合研究所が全国で選ばれる4つの特徴をご紹介します。

M&A総合研究所が全国で選ばれる4つの特徴

- 譲渡企業様完全成功報酬!

- 最短43日、平均7.2ヶ月のスピード成約(2025年9月期実績)

- 上場の信頼感と豊富な実績

- 譲受企業専門部署による強いマッチング力

M&A総合研究所は、M&Aに関する知識・経験が豊富なM&Aアドバイザーによって、相談から成約に至るまで丁寧なサポートを提供しています。

また、独自のAIマッチングシステムおよび企業データベースを保有しており、オンライン上でのマッチングを活用しながら、圧倒的スピード感のあるM&Aを実現しています。

相談も無料ですので、まずはお気軽にご相談ください。

あなたにおすすめの記事

M&Aとは?メリット・手法・最新動向を専門家がわかりやすく徹底解説

M&Aは事業拡大や事業承継の有効な手段です。本記事ではM&Aの基礎知識から、2025年以降の最新動向、手法、メリット・デメリット、成功させるためのポイントまで、専門家が分かりやす...

買収とは?用語の意味やメリット・デメリット、M&A手法、買収防衛策も解説

買収には、友好的買収と敵対的買収とがあります。また、買収に用いられるM&Aスキーム(手法)は実にさまざまです。本記事では、買収の意味や行われる目的、メリット・デメリット、買収のプロセスや...

現在価値とは?計算方法や割引率、キャッシュフローとの関係をわかりやすく解説

M&Aや投資の意思決定するうえでは、今後得られる利益の現時点での価値を表す指標「現在価値」についての理解が必要です。今の記事では、現在価値とはどのようなものか、計算方法や割引率、キャッシ...

株価算定方法とは?非上場企業の活用場面、必要費用、手続きの流れを解説

株価算定方法は多くの種類があり、それぞれ活用する場面や特徴が異なります。この記事では、マーケットアプローチ、インカムアプローチ、コストアプローチといった株価算定方法の種類、株価算定のプロセス、株...

赤字になったら会社はつぶれる?赤字経営のメリット・デメリット、赤字決算について解説

法人税を節税するために、赤字経営をわざと行う会社も存在します。しかし、会社は赤字だからといって、必ず倒産する訳ではありません。逆に黒字でも倒産するリスクがあります。赤字経営のメリット・デメリット...

関連する記事

コンテンツ制作業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

本コラムではコンテンツ制作業界のM&Aについてまとめました。主な内容として、コンテンツ制作業界の概要と市場動向、コンテンツ制作会社のM&Aで得られるメリットや注意点、M&...

予備校業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

本コラムは予備校業界のM&Aについてまとめたものです。主な内容として、予備校業界の概要と市場動向、予備校のM&Aで得られるメリットや注意点、M&Aプロセスの概略などの解説...

非鉄金属業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

本コラムは、非鉄金属業界のM&Aに関してまとめたものです。主な内容としては、非鉄金属業界の市場動向、非鉄金属業界におけるM&Aのメリットと注意点、M&Aを行う際の流れなど...

家電量販店業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

家電量販店業界におけるM&Aの実態をまとめました。主な内容として、家電量販店業界の市場動向、家電量販店のM&Aにおけるメリットや注意点、M&Aを進める際の流れなどを解説し...

情報サービス業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

本コラムは情報サービス業のM&Aについてまとめたものです。主な内容は、情報サービス業の概要・市場規模・M&A動向、情報サービス業におけるM&Aのプロセス、売却・譲渡・買収...

レンタカー業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

レンタカー業界でのM&A事情についてまとめました。説明している内容は、レンタカー業界の概要・市場動向・M&A動向、M&Aを行う際の流れ、売却・譲渡・買収におけるメリットと...

幼稚園業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

幼稚園経営は学校法人が行う事業でありM&Aの対象になります。本コラムの主な内容は、幼稚園業界の概要や市場動向・M&A動向、M&Aを進める際の流れ、M&Aで得られる...

BPO業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

BPO業界でもM&Aは盛んに行われています。本コラムの内容は、BPO業界の概要や市場規模の動向、BPO業界のM&A動向とM&Aの流れ、M&Aによる売却・譲渡・買収...

百貨店業界の動向とM&Aのメリット!売却・買収事例5選や流れと注意点も解説!

本コラムでは百貨店関連のM&Aについてまとめました。主な内容として、百貨店業界の動向、百貨店のM&Aによる売却・譲渡で得られるメリットやM&Aの流れ、百貨店をM&...

株式会社日本M&Aセンターにて製造業を中心に、建設業・サービス業・情報通信業・運輸業・不動産業・卸売業等で20件以上のM&Aを成約に導く。M&A総合研究所では、アドバイザーを統括。ディールマネージャーとして全案件に携わる。