M&Aとは?メリット・手法・最新動向を専門家がわかりやすく徹底解説

2025年9月25日更新資金調達

M&Aの中間報酬とは?相場や無料の仲介会社を解説【料金体系も比較】

M&Aで発生する中間報酬は、仲介会社によって料金体系が大きく異なります。本記事では、M&Aの中間報酬の相場や計算方法、無料の仲介会社を選ぶメリット・デメリットを解説します。料金で損をしないためのポイントも紹介します。

目次

M&Aにおける中間報酬とは?基本的な仕組みを解説

かつてM&Aは大企業の経営戦略というイメージでしたが、近年は中小企業の事業承継問題の解決策として注目されています。特に2025年までに多くの経営者が引退の年齢を迎えることから、後継者不在による廃業を防ぐためのM&Aが増加傾向です。

しかし、M&A仲介会社の料金体系は複雑で、特に「中間報酬」の仕組みを理解しないまま進めると、思わぬ費用が発生する可能性があります。

M&Aとは

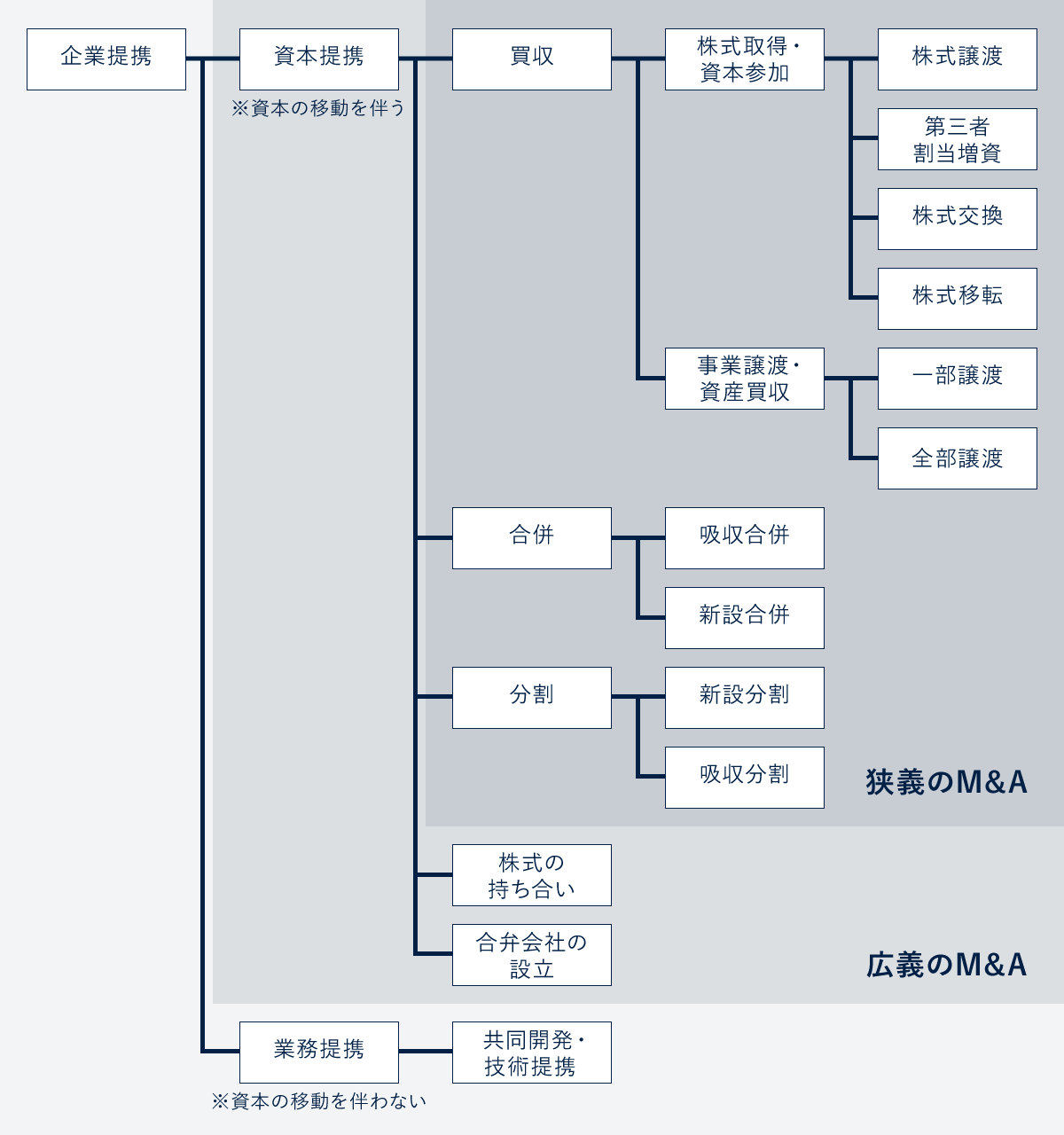

M&Aとは「Mergers and Acquisitions」の略称で、企業の合併や買収の総称です。具体的には、株式譲渡や事業譲渡といった手法を用いて、会社の経営権や特定の事業を他社に承継させる取引を指します。

近年は、後継者不足に悩む中小企業の事業承継を目的としたM&Aが急増しており、企業の存続と成長のための重要な経営戦略となっています。

中間報酬とは

中間報酬とはM&Aの手続きが半分ほど進んだところで支払う報酬で、一般的には基本合意書を締結した時点で請求されます。

基本合意書とは、買い手と売り手の経営者同士が面談をして条件交渉を行い、ある程度の合意が得られた時点で合意内容を締結するものです。

その後はデューデリジェンスという企業調査を行い、問題がなければ最終契約を締結してM&A成約となります。

中間報酬は成功報酬の一部を前払いする形が多く、その場合、例えば中間報酬として成功報酬の10%を支払い、その後最終契約締結時に残りの90%を支払うことになります。

中間報酬は、もし最終契約に至らず破談となっても返金はされません。また、中間報酬の有無はM&A仲介会社によって異なり、有料の場合は買い手・売り手双方から請求する場合と、買い手のみから請求する場合があります。

M&A総合研究所の料金体系|中間報酬が無料の仕組み

M&A総合研究所は、売り手の中間報酬が無料のM&A仲介会社です。売り手は成功報酬のみの完全成功報酬制、買い手は中間報酬と成功報酬のみとなっており、相談料・着手金・月額報酬は完全無料となっています。

【M&A総合研究所の料金体系】

| 相談料 | 無料 |

| 着手金 | 無料 |

| 月額報酬 | 無料 |

| 中間報酬 | 売り手のみ無料 |

| 成功報酬 | レーマン方式(譲渡価格ベース) |

相談料

相談料とは、M&A仲介会社と業務委託契約を結ぶ前の段階で、初期相談する際に発生する料金です。

例えば、M&Aをすべきかどうか判断できない時にアドバイスを得たり、M&Aについてよく分からない部分を質問したりできます。

M&A仲介会社の相談料は無料であることが多いですが、数千円から一万円程度の相談料を設定している仲介会社もあります。なお、M&A総合研究所では、相談料は無料となっています。

着手金

初期相談でM&Aを実行することを決めたら、M&A仲介会社と業務委託契約を結び、本格的なM&A手続きが始まります。業務委託契約を結ぶ際に発生するのが着手金です。

着手金はM&A仲介会社によって有料と無料のところがあり、M&A総合研究所では買い手・売り手ともに無料となっています。

着手金が無料であればM&Aが成約しなかった場合でも金銭面での損がないので、経営者としては安心して任せられるメリットがあります。

着手金が無料の仲介会社は、初期費用を抑えられるため依頼しやすいのが大きなメリットです。ただし、着手金はM&Aの初期調査や資料作成などの実費に充てられる費用でもあるため、無料の場合は成功報酬が高めに設定されているケースもあります。契約前に料金体系の全体像をしっかり確認することが重要です。

月額報酬

月額報酬は「リテイナーフィー」とも呼ばれ、M&Aのプロセスが長期化した場合、依頼者側の負担が大きくなる可能性があります。そのため、近年では月額報酬を無料とし、依頼者の負担を軽減する料金体系を採用する仲介会社が増加傾向にあります。

月額報酬が有料の場合は、サポート内容や業務の進捗報告の頻度などを事前に確認し、費用対効果を見極めることが大切です。

中間報酬

中間報酬とは、基本合意書を締結した時点で発生する手数料です。M&A仲介会社によって中間報酬が有料と無料の場合があり、M&A総合研究所では売り手のみ中間報酬無料となっています。

中間報酬の額は、成功報酬の5%~20%程度となるのが一般的です。これは成功報酬の一部の前払いとして扱われることがほとんどであり、成約時には残りの95%~80%を成功報酬として支払う形になります。

もしM&Aが成約しなかった場合、中間報酬は返金されないのが注意点です。M&A総合研究所では売り手の中間報酬を無料とすることで、成約できなかったのに中間報酬だけとられて損をすることがないように配慮しています。

成功報酬

基本合意書を締結して中間報酬を支払ったら、デューデリジェンスと最終交渉を行い、最終契約書を締結してM&Aが成約します。

M&A成約時に支払うのが成功報酬であり、一般には「レーマン方式」という方法で料金を算定します。M&A総合研究所でも、買い手・売り手ともにレーマン方式の成功報酬が発生します。

レーマン方式とは、譲渡価格や移動総資産に一定料率を掛けて成功報酬の額を決めるもので、料率は下表のように決められます。

M&A総合研究所は、売り手に限っては負債を含まない譲渡価格ベースのレーマン方式を採用しています。

【一般的なレーマン方式の手数料率】

| 譲渡価格・移動総資産 | 手数料率 |

| 5億円以下の部分 | 5% |

| 5億円超から10億円以下の部分 | 4% |

| 10億円超から50億円以下の部分 | 3% |

| 50億円超から100億円以下の部分 | 2% |

| 100億円超の部分 | 1% |

成功報酬以外に発生するその他の費用

ここまで紹介した手数料に加えて、M&Aではデューデリジェンス費用や交通費などの実費、そして株式の売却益にかかる税金などの費用がかかります。

M&Aを行う際は、中間報酬や成功報酬だけでなく、このような諸費用も計算に入れておくことが大切です。

【M&Aでかかるその他の費用】

- デューデリジェンス費用

- 交通費などの実費

- 税金

1.デューデリジェンス費用

デューデリジェンスとは、基本合意書を締結した後に、買い手が売り手企業の財務や税務などを詳細に調査することです。

デューデリジェンス費用はどれくらい詳しく調査するかによって変わり、数十万円から数百万円程度かかるのが一般的です。デューデリジェンスの費用は買い手側が負担することになります。

2.交通費などの実費

仲介会社のスタッフが移動に要した交通費や宿泊費といった実費は、場合によっては経営者側が負担することもあります。

実費を仲介会社がどこまで負担してくれるかについては、初期相談の段階で確認しておくとよいでしょう。

3.税金

株式の売却益にかかる税金も、M&Aで必要となる大きな費用です。具体的に税金がいくらになるかは、どのような手法でM&Aを行ったかによって変わってきます。

例えば、経営者が個人で保有している株式を売却した場合は分離課税で約20%の税率になるのに対して、法人の場合は総合課税で法人税が課されます。

M&Aの中間報酬で失敗しないための3つのポイント

M&Aの仲介会社を選ぶ際、中間報酬に関する項目は特に注意深く確認すべきです。ここでは、料金体系で後悔しないための3つのポイントを解説します。

料金体系の透明性を確認する

まず、仲介会社の料金体系が明確に開示されているかを確認しましょう。中間報酬の有無だけでなく、着手金や成功報酬の計算根拠(譲渡価格ベースか、移動総資産ベースかなど)まで、詳細に説明を求めることが重要です。見積もりを依頼し、追加費用が発生する可能性についても事前に確認しておくと安心です。

中間報酬が無料のメリット・デメリットを理解する

中間報酬が無料の「完全成功報酬制」は、M&Aが成約しなかった場合のリスクを抑えられる大きなメリットがあります。一方で、成功報酬の料率がやや高めに設定されている場合や、サポートの質が低いケースも考えられます。無料である理由と、その分どこで費用を回収するビジネスモデルなのかを理解した上で、総合的に判断しましょう。

複数の仲介会社を比較検討する

M&A仲介会社は、それぞれ得意な業種や企業規模、料金体系が異なります。1社に絞らず、必ず複数の仲介会社から話を聞き、料金やサービス内容を比較検討することが成功の鍵です。自社の状況に最も合ったサポートを提供してくれる、信頼できるパートナーを見つけましょう。

M&A仲介会社ごとの中間報酬の違いと比較ポイント

M&A仲介会社には中間報酬が無料と有料のところがあり、有料の場合でも料金設定がそれぞれ違います。M&A仲介会社を選ぶ時は、中間報酬の違いも踏まえて選択することが大切です。

M&A仲介会社とは

M&A仲介会社とは、売り手と買い手の間に立ち、中立的な立場で交渉の調整や手続きの支援を行う専門家です。M&Aの専門知識を持たない経営者に代わり、企業価値評価から相手探し、条件交渉、契約締結までを一貫してサポートします。

料金体系は仲介会社ごとに異なり、特に中間報酬の有無は総費用に大きく影響するため、依頼先を選ぶ上で重要な比較ポイントとなります。

M&A仲介会社の役割

M&A仲介会社は買い手と売り手の中間的な立場に立ち、両者が納得できる条件での成約を目指すのが役割です。

仲介サポートを行う形式にはM&Aアドバイザリー型というものもあり、M&Aアドバイザリーは依頼された側の立場で最大限の利益あるいは条件での成立を目指すという違いがあります。

M&A仲介会社に依頼する3つのメリット

M&A仲介会社を活用するメリットは、主に以下の3つが考えられます。

【M&A仲介会社を活用するメリット】

- 幅広い保有案件から売買先を選べる

- 戦略立案からクロージングまでトータルなサポートを得られる

- 本業への支障を最小限に抑えられる

1.幅広い保有案件から売買先を選べる

M&Aは売買相手を探すところから始めるので、多くの売買先候補から適した相手を選ぶことが重要になりますが、M&Aを行う経営者が自力で売買先をみつけるのは困難です。

M&A仲介会社は独自のネットワークで多くの案件を保有しているので、そのなかから条件に合った売買先候補を提案できます。

2.戦略立案からクロージングまでトータルなサポートを得られる

M&Aは会計士や弁護士に依頼することもできますが、士業は職務の範囲が決まっているのでM&Aをトータルにサポートすることはできません。

M&A仲介会社はM&A全般のサポートを手がけているので、戦略立案からクロージングまでトータルなサポートを提供できるメリットがあります。

3.本業への支障を最小限に抑えられる

M&Aを行う経営者は、時間の面でも精神面でも大きな負担がかかります。M&Aの手続きは数か月から一年程度かかるので、その間は本業に支障がでるのも問題点です。

しかし、M&A仲介会社に依頼して業務を任せれば、本業への支障を最小限に抑えることができます。支障を抑えて企業価値を維持することは、M&Aの成功率を高めることにもつながります。

中間報酬はM&A仲介会社により違う

中間報酬の有無やその金額は、M&A仲介会社によって違いがあります。

M&A仲介会社に依頼する時は、初期相談の段階で中間報酬についてきちんと確認しておくことが大切です。中間報酬についてあやふやなまま手続きを進めると、予定外の料金を請求されてトラブルになる恐れもあります。

事前に各M&A仲介会社に中間報酬について問い合わせて把握しておくのが理想です。

M&A・事業承継の相談はM&A総合研究所がおすすめ

M&A・事業承継をご検討の際は、ぜひ一度M&A総合研究所へご相談ください。M&A総合研究所では、さまざまな業種で支援実績をもつアドバイザーが専任について、ご相談からクロージングまでフルサポートいたします。

当社は成約までのスピードを重視してサポートを行っており、本業への支障を最小限に抑えながら成約を目指します。

料金体系は成約するまで完全無料の「完全成功報酬制」です。(※譲渡企業様のみ。譲受企業様は中間金がかかります)

無料相談をお受けしておりますので、M&Aをご検討の際はどうぞお気軽にお問い合わせください。

まとめ

M&A・事業承継のご相談なら24時間対応のM&A総合研究所

M&A・事業承継のご相談は成約するまで無料の「譲渡企業様完全成功報酬制」のM&A総合研究所にご相談ください。

M&A総合研究所が全国で選ばれる4つの特徴をご紹介します。

M&A総合研究所が全国で選ばれる4つの特徴

- 譲渡企業様完全成功報酬!

- 最短43日、平均7.2ヶ月のスピード成約(2025年9月期実績)

- 上場の信頼感と豊富な実績

- 譲受企業専門部署による強いマッチング力

M&A総合研究所は、M&Aに関する知識・経験が豊富なM&Aアドバイザーによって、相談から成約に至るまで丁寧なサポートを提供しています。

また、独自のAIマッチングシステムおよび企業データベースを保有しており、オンライン上でのマッチングを活用しながら、圧倒的スピード感のあるM&Aを実現しています。

相談も無料ですので、まずはお気軽にご相談ください。

あなたにおすすめの記事

M&Aとは?メリット・手法・最新動向を専門家がわかりやすく徹底解説

M&Aは事業拡大や事業承継の有効な手段です。本記事ではM&Aの基礎知識から、2025年以降の最新動向、手法、メリット・デメリット、成功させるためのポイントまで、専門家が分かりやす...

買収とは?用語の意味やメリット・デメリット、M&A手法、買収防衛策も解説

買収には、友好的買収と敵対的買収とがあります。また、買収に用いられるM&Aスキーム(手法)は実にさまざまです。本記事では、買収の意味や行われる目的、メリット・デメリット、買収のプロセスや...

現在価値とは?計算方法や割引率、キャッシュフローとの関係をわかりやすく解説

M&Aや投資の意思決定するうえでは、今後得られる利益の現時点での価値を表す指標「現在価値」についての理解が必要です。今の記事では、現在価値とはどのようなものか、計算方法や割引率、キャッシ...

株価算定方法とは?非上場企業の活用場面、必要費用、手続きの流れを解説

株価算定方法は多くの種類があり、それぞれ活用する場面や特徴が異なります。この記事では、マーケットアプローチ、インカムアプローチ、コストアプローチといった株価算定方法の種類、株価算定のプロセス、株...

赤字になったら会社はつぶれる?赤字経営のメリット・デメリット、赤字決算について解説

法人税を節税するために、赤字経営をわざと行う会社も存在します。しかし、会社は赤字だからといって、必ず倒産する訳ではありません。逆に黒字でも倒産するリスクがあります。赤字経営のメリット・デメリット...

関連する記事

事業再構築補助金はM&Aでも利用できる?要件や活用方法・補助額まで徹底解説!

事業再構築補助金は要件を満たせば、中小企業や中堅企業に補助金を支給する制度です。中にはM&Aを実施するときに制度を利用する企業も存在します。この記事ではM&Aを実施しても事業再構...

DDSとは?DESとの違いや手順・活用方法・メリット・デメリットまで解説!

企業再建手法の1つとして注目されているDDS。そんなDDSとよく似た言葉にDESがありますが、それぞれの違いは何なのかを本記事で解説していきます。またDDSを実施する手順や活用方法、メリットやデ...

CVC(コーポレートベンチャーキャピタル)とは?メリット・デメリットを解説!

ベンチャー企業へ投資をするCVC(コーポレートベンチャーキャピタル)。VC(ベンチャーキャピタル)と混同されがちなCVC(コーポレートベンチャーキャピタル)とは何なのか、活用するメリット・デメリ...

エンジェル投資家について徹底解説!メリットやデメリット・探し方は?

企業がイグジット(上場、ハイバリエーションでの売却)をした際のキャピタルゲインを目的とした投資を行うエンジェル投資家。返済義務がない投資をメインとしているエンジェル投資家について知らない人も多い...

シード期とは?定義やスタートアップの資金調達方法・成功のポイントを解説!

成長していく過程においてIPOやM&Aを活用することも重要ですが、具体的にどのようなポイントを抑えれば良いのでしょうか。 この記事では、シード期の定義やスタートアップの資金調達方法・成...

M&Aにおけるエスクローの意味とは?メリット・デメリットについて紹介!

日本のM&Aでは、活用されているケースは少ないとされている仲介サービス「エスクロー」があります。海外では多く活用されていますが、この「エスクロー」とはどういう意味なのでしょうか。ここでは...

投資銀行のM&Aにおける役割とは?部門ごとの業務内容や違いを解説!

投資銀行は銀行の一種ではないと聞くと、驚かれる方が多いかもしれません。投資銀行は、銀行業ではなく証券業に分類されます。本記事では、投資銀行の概要、投資銀行がM&Aにおける役割、投資銀行の4大業務...

スケールメリットが経営に与える効果は?意味や仕組みを具体例に徹底解説!

スケールメリットとは、同種の業種やサービスが多く集まることで単体よりも大きな成果を生み出せることです。会社経営を行う際、不必要な経費を活用しているケースが多いです。このような課題を解決できるスケ...

株式分割とは何?仕組みやメリット・デメリットなどをわかりやすく解説!

株式分割とは、1株をいくつかに分割して、発行済みの株式枚数を増やすことです。株式分割には企業側、投資家側にメリット・デメリットが存在します。理解していないとトラブルに発展する可能性があります。そ...

立命館大学卒業後、地方銀行にて中堅中小企業を担当。ファイナンス、ビジネスマッチング等に従事した後、本部専門部署にて事業承継支援を専門として実績を積む。

その後、大手M&A仲介会社において、事業承継や戦略的な成長を目的としたM&Aを業種・規模問わず、多数成約に導く。

M&A総合研究所では、製造業や建設業、不動産業など幅広い業種を担当。