M&Aとは?メリット・手法・最新動向を専門家がわかりやすく徹底解説

2022年9月27日更新会社・事業を売る

事業撤退とは?判断基準や撤退方法

ビジネスに業績の浮き沈みは付きものですが、場合によっては事業撤退の判断が問われるケースも存在します。今回は、万が一の事態に備えて、事業撤退を検討するために有効な判断方法・事業撤退決意後の具体的な行動指針・事業撤退を行う際に注意すべきポイントを解説します。

事業撤退とは

経営戦略としては、M&Aやアライアンスなどによる事業拡大だけでなく、不採算部門の事業を停止して損失を食い止める方法も効果的です。不採算事業の停止措置を講じる行為は、事業撤退と呼ばれています。

ビジネスシーンでは、思惑どおりに進むケースもあれば、予測を超えた成果が出るケースも少なくありません。これとは反対に、思いもよらない惨敗を喫してしまうケースも存在します。大局に立って経営を俯瞰するならば、リスクヘッジの考え方(心構え)を携えておくに越したことはありません。

本記事を読んで、事業撤退の判断基準や決断方法・事業撤退実施時の具体行動とリスクなどを把握しておくことをおすすめします。

事業撤退の判断基準

誰の目で見ても明らかな大赤字の事業であれば、事業撤退は即座に決断できます。しかし、即断できないような状況の事業は、「継続して建て直しを図るのか」「事業撤退するのか」判断に迷いやすいです。こうした状況下で、雰囲気や意気込みなどで判断してしまえば非常に大きなリスクが伴います。

上記のケースを踏まえて、事業撤退を決断するための判断基準を持っておきましょう。まずは経営学の分野で確立されている経営分析手法を把握しておくと良いです。ここからは、代表的な方法として以下の3つを取り上げます。

- 貢献利益

- SWOT分析

- PPM(プロダクト・ポートフォリオ・マネジメント)

それぞれの項目を順番に詳しく紹介します。

①貢献利益

会社の会計で利益と名の付く項目は複数ありますが、貢献利益は事業撤退の判断基準として有用な数値です。とはいえ、会計の中で複数ある損益を示す数値は混同しやすい側面を持っているため、以下では念のため利益を一覧表にて提示します。

| 利益項目名 | 算出方法 |

|---|---|

| 売上総利益(粗利益)) | 売上高ー売上原価 |

| 営業利益 | 売上総利益ー販売費および一般管理費(販管費) |

| 貢献利益 | 売上高ー変動費ー直接固定費(直接経費) |

ここからは、貢献利益の算出方法を取り上げます。売上総利益や営業利益は会社全体の会計を表す数値としても採用されており、経営者にはなじみ深いです。その一方、貢献利益は各事業が会社全体の利益にどの程度貢献しているのかを導き出す目的を持つ数値であり、決算書には表れません。

貢献利益の算出方法における変動費とは、売上により数値が変動する費用のことです。具体的には、原材料費・仕入原価・外注費・荷造運賃および消耗品費などが該当します。別の見方をすると、売上原価の中から労務費・間接製造費を省いた数値が変動費に該当するため、売上原価と変動費の数値は異なります。

次に、直接固定費(直接経費・部門固定費とも呼ばれる)とは、必ず発生する一定額の費用のうち事業に直接ひも付けられる経費のことです。具体的には、広告宣伝費・賃借料(リース料)・販売手数料などです。

これも販売費および一般管理費の中から事業に直結する費用のみを抽出するため、直接固定費と販管費の数値はイコールとなりません。以上に挙げた数値を用いて算出する貢献利益を利用すると、売上総利益・営業利益とは異なる観点から事業の状態を見極めるために有効な数値を読み取れます。

例えば、営業利益では赤字の事業であったとしても、貢献利益が黒字であれば一般的に撤退する状況ではないとの見方ができます。その一方で、貢献利益が赤字であれば、事業撤退を検討しなければなりません。とはいえ、「貢献利益の赤字=事業撤退」と短絡的に決めてしまうことは避けましょう。

事業の売上規模によっては、会社全体の販管費をそれ相応に負担しているケースがあります。このケースで事業撤退してしまうと、残りの事業で販管費を負担しきれず、かえって営業利益が減少する事態に陥るおそれがあります

貢献利益のみに囚われるのではなく、経営成績を向上させるための事業自体の改善方法についての検討も合わせて行うべきです。

②SWOT分析

SWOT分析とは、自社の内部環境と外部環境をシンプルに改めて見直したうえで状況を明確にすることで、具体的な戦略を導き出す経営分析手法です。この方法の特徴は、内部環境・外部環境ともに2つの観点に分類し、それを掛け合わせた4つの結論のいずれかに当てはめる点にあります。

具体的にいうと、内部環境は「強み(Strength)」と「弱み(Weakness)」、外部環境は「機会(Opportunity)」と「脅威(Threat)」のそれぞれ2つの観点を用いるため、これら4つの英単語の頭文字を取ってSWOT分析と呼ばれています。分析結果のパターンは、下表のとおりです。

| 強み(Strength) | 弱み(Weakness) | |

|---|---|---|

| 内部環境 | 生かすべき強みはあるか | 克服すべき弱みはあるか |

| 外部環境 | 市場機会はあるか | 回避すべき脅威はあるか |

例えば、社内の弱みには資金・人材不足など、社外の弱みには市場の縮小傾向や強力なライバル企業の存在などが挙げられます。このようにSWOT分析を活用すると、貢献利益では判断しにくい事業撤退を検討可能です。

社内で何らかの問題点(弱み)を抱える事業が外的要因でも不利な立場にあるならば、事業撤退を検討する必要性が大きいと判断できます。

③PPM(プロダクト・ポートフォリオ・マネジメント)

PPM(Product Portfolio Management/プロダクト・ポートフォリオ・マネジメント)とは、市場の成長性と自社の市場シェアの観点から事業戦略を検討する手法です。具体的には、自社の行う事業の市場成長性・市場シェアそれぞれを高低で評価し、組み合わせた4つの評価結果に分類します。その後、評価結果を以下の表のように特徴的な4つの言葉で表現します。

| 市場シェア:高い | 市場シェア:低い | |

|---|---|---|

| 市場成長性:高い | 花形(Star) | 問題児(Question Mark) |

| 市場成長性:低い | 金のなる木(Cash Cow) | 負け犬(Dog) |

ここからは、評価結果の具体的な解釈を取り上げます。花形とは、成長市場で十分な市場シェアを確保できている事業のことです。ただし、将来的に市場競争が激しくなる事態も予想されるため、継続して積極的な投資を行うことが望ましいです。

問題児とは、十分な市場シェアを獲得できていないものの、今後の戦略次第では将来的に花形として収益源となり得る事業のことです。これを踏まえて大胆な投資を行うか否かが、重要な検討事項だといえます。

金のなる木とは、成熟期にある市場で十分な市場シェアを誇る事業であり、会社にとって優秀な収益源です。しかし、市場の成長性は望めないため、これ以上の投資は必要ありません。負け犬とは、市場の成長性が期待できないうえに市場シェアも低い事業のことです。収益の向上は望めず追加投資も意味をなさないため、事業撤退が検討されるべき事業だといえます。

事業撤退する時の注意点

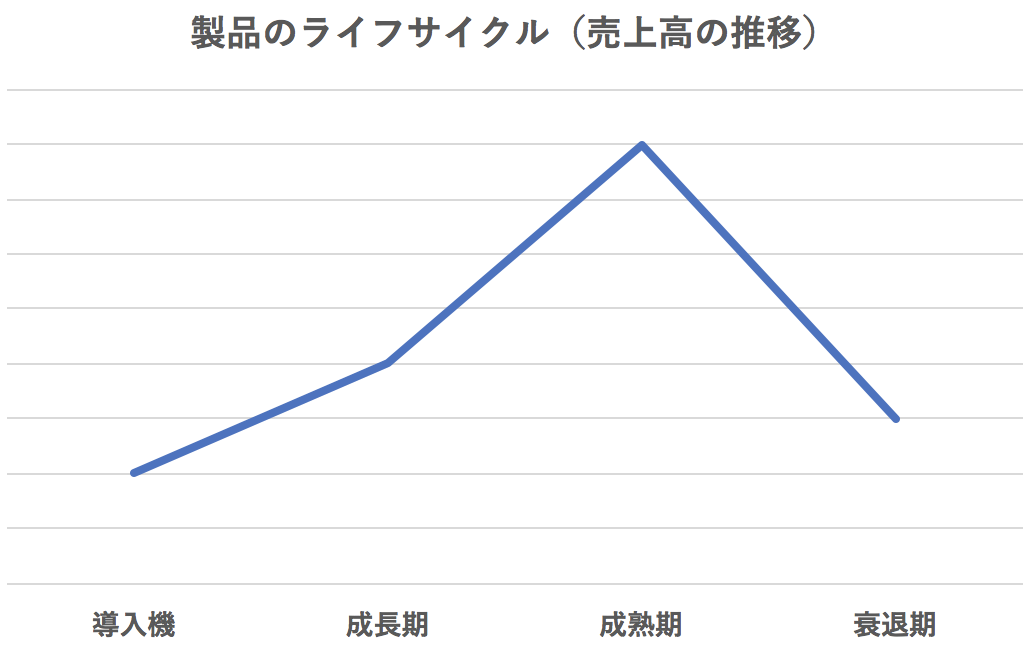

〈製品のライフサイクル(売上高の推移)〉(出典:アクシスコンサルティング「製品ライフサイクル」)

事業撤退する際は、あらかじめ自社の基本的な経営戦略との整合および事業撤退の妥当性に関する検討を行うよう注意しましょう。事業撤退に際して、まずは自社の基本的な経営戦略として、以下の項目を中心に明確化させます。

- 長期的な経営によりどの方向に向かっていくのか

- 今後の柱としてどのような事業や商品を成長させていくのか

- 長期的な観点において、どのような事業・商品を、いかなる時期に、どのように縮小・撤退させていくのか

上記の項目と整合を取りながら、事業撤退の計画を策定していくことが望ましいです。その後は、事業撤退の妥当性を「全社的」「長期的」「市場・顧客」の3つの視点から検討します。

はじめに、全社的視点から「見かけだけの赤字状態となっていないか」「他の事業への収益貢献」などを確認します。次に、長期的視点から自社の事業が製品のライフサイクルのいかなるステージに位置しているのかを確認しましょう。製品のライフサイクルは、上記の表をご覧ください。

事業が創業期・成長期の初期段階にある場合、赤字であってもその後の成長・進展次第では黒字化が見込まれる可能性があるため、撤退を慎重に考えると良いです。その一方で、事業が衰退期にある場合、速やかに事業撤退を進めます。

最後に、市場・顧客の視点から、事業撤退を顧客に十分に理解・納得してもらうよう対応を検討します。以上のプロセスを踏むことで、リスクを最大限に抑えながら、事業撤退を進めることが可能です。

事業撤退の3つの方法

社内での分析・検討結果を踏まえて不採算部門の事業撤退は決断されますが、本章では事業撤退の具体的な進め方を取り上げます。一般的ケースで考えられる事業撤退の方法は、以下の3つです。

- 事業譲渡

- 資産売却

- 解散

それぞれの項目を順番に詳しく紹介します。

①事業譲渡

事業譲渡とは、ある特定の事業に関する権利や資産を包括的に譲渡(売却)する事業撤退の方法です。設備などの資産だけでなく、従業員の雇用契約なども引き継いでもらうケースが存在します。もしも事業譲渡する相手が当該事業に対して強い魅力を感じていれば、まとまった売却利益の獲得を期待可能です。

その一方、撤退を望む売却側の足元を見て値切られてしまうおそれもあります。もともと撤退事業を事業の失敗と捉える買い手側も多く、有望な買い手探しは決して簡単ではありません。事業譲渡を実施すると、経営者は競業避止義務を負う点にも注意が必要です。

競業避止義務とは、一定期間(原則20年)にわたり同一市区町村および隣接市区町村内で譲渡した事業を運営しない義務のことです。事業譲渡を行うと、事業撤退直後に再び同じ事業を再開できません。

いずれにしても事業譲渡はプロセスが煩雑であり、買い手探しも含めて多くの時間・コストが発生しますが、撤退する事業にそれほどマンパワーを割けない状況も想定されます。

M&A総合研究所には知識・経験が豊富なアドバイザーが在籍しており、事業譲渡をはじめとするM&A手続きをフルサポートしております。通常M&Aでは半年〜1年程度の期間が必要ですが、M&A総合研究所ではスピーディーなクロージングを目指しており、最短3カ月での成約実績を有している点も強みです。

料金体系は成約するまで完全無料の「完全成功報酬制」です(※譲渡企業様のみ。譲受企業様は中間金がかかります)。相談料は無料となっておりますので、事業譲渡・M&A実施をご検討の場合はお気軽にお問い合わせください。

②資産売却

単純に事業に用いていた資産を売却する方法も、事業撤退の1つの有効策です。M&A手法である事業譲渡と比べるとスピーディーに撤退できますが、売却によって得られる利益は事業譲渡と比べると少ない傾向にあります。

利益や費用を度外視してでも迅速に撤退したい場合に採用されるケースが多いです。とはいえ、使い古された設備を有している場合、かえって回収費用が発生してしまうおそれもあるため注意しましょう。

③解散

もしも単一事業のみを営む会社であるならば、会社の解散によって事業撤退するケースも採用できます。解散とは、法人格を消滅させることです。解散によって事業撤退するには、法律上の諸手続きを経る必要があります。

具体的な手続きには株主総会・清算人登記・財産整理・確定申告などがあり、完全に撤退するまでに相応の時間や手間がかかります。解散による事業撤退は、その他に採用すべき方法がない場合の最終手段です。

事業撤退に伴うリスク

企業利益を維持するには、事業撤退も必要な戦略の1つです。しかし、事業撤退にはリスクも伴うことを考慮しておかないと、思わぬ事態を招くおそれがあります。特に問題となりやすいリスクは、以下の2つです。

- 他製品・サービスへの悪影響

- 顧客・市場からの信頼喪失

それぞれの項目を順番に詳しく紹介します。

①他製品・サービスへの悪影響

複数の事業を手掛けている会社では、社内の事業に何らかのシナジー効果が発生している可能性があります。シナジー効果には経営数値に直結するモノもあれば、普段は数値に表れないモノもあります。

不採算部門の事業撤退を行うと、別事業における販管費の負担が重くなり収益性が低下する可能性もゼロではありません。別事業における製品やサービスなどに不都合が発生する可能性もあります。事業撤退の最終判断では、自社が手掛ける他の事業とのシナジー効果の有無も考慮しましょう。

②顧客・市場からの信頼喪失

事業撤退を実行した結果、顧客・市場からの信頼を喪失するリスクも検討すべきポイントです。たとえ赤字であったり将来性がなかったりする事業であっても、その事業(商品)を利用する顧客は存在します。社内の事情により事業撤退すると、顧客に不満を抱かせるおそれがあります。

最悪の場合には、顧客が自社における他の事業やサービスの利用を控える行動につながりかねません。顧客の感情に配慮した事業撤退を心掛けましょう。

③事業撤退の責任

事業撤退の実施にあたっては、株主に対する説明責任や社員に対するフォロー責任などが生じます。とりわけ大切なのが、社員へのフォロー責任です。事業撤退の決定に際して、社員の中から「自分のせいでプロジェクトが失敗してしまった」と自身を責めてしまう人が出てくる可能性があります。

こうした社員に対して「事業撤退を決断したのは誰のせいでもない」旨の説明を行い、社員をフォローしなければなりません。丁寧なフォローにより、社員は次のプロジェクトでもモチベーションを落とさずに取り組んでくれます。

事業撤退で生じる費用

不採算を理由に事業撤退を決めたにもかかわらず、撤退に費用が発生する点は経営者からすると厄介な問題です。とはいえ、後始末なしでは事業撤退を行えません。本章では、事業撤退で生じるコストとして、以下の3つを取り上げます。

- 固定資産売却損

- 解体・撤去費用

- リース・賃貸借解約金(違約金)

それぞれの項目を順番に詳しく紹介します。

①固定資産売却損

事業撤退では、不要となる固定資産を売却するケースが想定されます。このときには固定資産の売却により現金収入を獲得できますが、帳簿上は固定資産売却損と呼ばれる費用が発生する可能性があるため注意しましょう。

会計上の決まりでは、固定資産の売却時点における帳簿価格よりも売却金額が低かった場合、差額が固定資産売却損となり、その金額を計上します。当然ながら、キャッシュフローとしての支出はありません。会計上、固定資産を売却できなかった場合は減損処理の対象です。

②解体・撤去費用

撤退事業に関連する資産の買い手が見つからなかった場合、これらの設備や機械類などは専門業者に解体・撤去してもらいます。これには当然ながら費用が発生しますが、具体的な金額はケースバイケースです。

いずれにしても相応の費用が発生することから、キャッシュフローにインパクトを与える可能性が高いため、資金繰りに注意が必要です。

③リース・賃貸借解約金(違約金)

事業用資産類をリース・賃貸借している場合、事業撤退に伴い解約します。リース契約・賃借契約などの内容によっては、途中解約に伴い解約金・違約金の支払いが必要です。

これにより、事業撤退による出費が追加で発生します。事業撤退を決めた場合は、リース契約・賃借契約などの内容を事前に確認したうえで資金繰りに組み込んでおくと良いでしょう。

事業撤退のまとめ

経営者にとって必要なのは、事業を伸ばしていく努力とともに事業撤退によりどれだけ被害を最小限で食い止められるかです。本記事で紹介した貢献利益・SWOT分析・PPMなどの方法を最大限に活用しながら、万が一の際の事業撤退を検討しましょう。

新規事業を手掛ける際は、結果が生まれた後ではなく、参入当初から事業撤退を行う基準を定めておくことも重要なポイントです。

M&A・事業承継のご相談なら24時間対応のM&A総合研究所

M&A・事業承継のご相談は成約するまで無料の「譲渡企業様完全成功報酬制」のM&A総合研究所にご相談ください。

M&A総合研究所が全国で選ばれる4つの特徴をご紹介します。

M&A総合研究所が全国で選ばれる4つの特徴

- 譲渡企業様完全成功報酬!

- 最短43日、平均7.2ヶ月のスピード成約(2025年9月期実績)

- 上場の信頼感と豊富な実績

- 譲受企業専門部署による強いマッチング力

M&A総合研究所は、M&Aに関する知識・経験が豊富なM&Aアドバイザーによって、相談から成約に至るまで丁寧なサポートを提供しています。

また、独自のAIマッチングシステムおよび企業データベースを保有しており、オンライン上でのマッチングを活用しながら、圧倒的スピード感のあるM&Aを実現しています。

相談も無料ですので、まずはお気軽にご相談ください。

あなたにおすすめの記事

M&Aとは?メリット・手法・最新動向を専門家がわかりやすく徹底解説

M&Aは事業拡大や事業承継の有効な手段です。本記事ではM&Aの基礎知識から、2025年以降の最新動向、手法、メリット・デメリット、成功させるためのポイントまで、専門家が分かりやす...

買収とは?用語の意味やメリット・デメリット、M&A手法、買収防衛策も解説

買収には、友好的買収と敵対的買収とがあります。また、買収に用いられるM&Aスキーム(手法)は実にさまざまです。本記事では、買収の意味や行われる目的、メリット・デメリット、買収のプロセスや...

現在価値とは?計算方法や割引率、キャッシュフローとの関係をわかりやすく解説

M&Aや投資の意思決定するうえでは、今後得られる利益の現時点での価値を表す指標「現在価値」についての理解が必要です。今の記事では、現在価値とはどのようなものか、計算方法や割引率、キャッシ...

株価算定方法とは?非上場企業の活用場面、必要費用、手続きの流れを解説

株価算定方法は多くの種類があり、それぞれ活用する場面や特徴が異なります。この記事では、マーケットアプローチ、インカムアプローチ、コストアプローチといった株価算定方法の種類、株価算定のプロセス、株...

赤字になったら会社はつぶれる?赤字経営のメリット・デメリット、赤字決算について解説

法人税を節税するために、赤字経営をわざと行う会社も存在します。しかし、会社は赤字だからといって、必ず倒産する訳ではありません。逆に黒字でも倒産するリスクがあります。赤字経営のメリット・デメリット...

関連する記事

M&AのSPA(株式譲渡契約書)とは?必要性や記載事項と契約時の注意点を解説!

M&AのSPAとは株式譲渡契約書のことです。株式譲渡はM&Aで最も多く用いられているスキーム(手法)であり、M&Aの当事者となれば目にする可能性が高いでしょう。本コラムで...

財務アドバイザーとは?M&A仲介との違いや役割についても解説!

M&Aの検討や実施をする際に財務アドバイザーに相談するのも1つの手段です。本コラムでは、財務アドバイザーの概要やM&A仲介との違い、財務アドバイザーがM&Aで担う役割など...

M&Aのタームシートとは?重要性や記載内容と作成メリットについて解説!

M&Aにおけるタームシートは、合意内容を確認しながら交渉を円滑に進めるために役立つものです。本コラムでは、タームシートの概要と重要性、タームシートの項目内容と作成する際のポイント、ターム...

個人保証とは?経営者のメリットやデメリットとガイドラインについて解説!

これまで中小企業が金融機関から経営資金を借金しようとする場合、多くは経営者の個人保証(連帯保証)を求められてきたのが実態です。本コラムでは、個人保証の概要やメリット・デメリット、個人保証の撤廃を...

MOU(Memorandum of Understanding)とは?基本合意書の内容と他の契約書との違いを解説!

M&AにおけるMOU(Memorandum of Understandingの略称)とは基本合意書のことであり、M&Aの成立に向けた重要なプロセスです。本コラムでは、MOUを他の...

不動産デューデリジェンスの目的は?不動産DDの流れや種類を解説!

不動産デューデリジェンスは不動産投資を行うときや、M&Aでの譲渡対象に不動産が含まれている場合に必要な調査です。この記事では、不動産デューデリジェンスの目的や調査項目の種類、実際の調査が...

事業デューデリジェンスの目的は?ビジネスDDの調査・分析の流れやメリットを解説!

M&Aを実施するときには、必ず事業デューデリジェンス(ビジネスDD)を実施します。事業デューデリジェンスはどうして必要なのでしょうか。この記事では、事業デューデリジェンスの目的や分析手法...

海外M&Aのメリットや手法は?買収の目的や事例10選を解説!

国内企業が海外企業とM&Aを行う場合がありますが、海外企業とのM&Aには地政学リスクなどの国内企業とのM&Aとは違った注意点があります。この記事では、海外企業とのM&am...

税務DDの目的や手順・調査範囲を徹底解説!M&Aにおけるリスクは?

M&Aの成功のためには、税務DD(デューデリジェンス)が重要です。税務DDとは、企業が他の企業を合併や買収する際に行う重要な調査の一つです。本記事では、税務DDの目的、手順、調査範囲、実...

株式会社日本M&Aセンターにて製造業を中心に、建設業・サービス業・情報通信業・運輸業・不動産業・卸売業等で20件以上のM&Aを成約に導く。M&A総合研究所では、アドバイザーを統括。ディールマネージャーとして全案件に携わる。