M&Aとは?メリット・手法・最新動向を専門家がわかりやすく徹底解説

2023年1月1日更新事業承継

事業再編とは?メリット・目的・手法や組織再編との違いを解説!

事業再編または組織再編では合併や分割といった複雑なM&A手法を使うので、その仕組みやメリットを理解することが大切です。本記事では、事業再編のメリットや目的・手法の解説、事業再編と組織再編の違い、事業再構築補助金などを解説します。

目次

事業再編(組織再編)とは?

事業再編とは、事業や企業の構成・編成を変えて、今後の経営に適した形に作り直すことです。例えば、複数の会社にまたがっている似たような事業を統合したり、経営方針の違う事業を切り離して別会社にしたりするケースなどが該当します。

会社内の部署を統合・再編したり、株式会社を合同会社にしたりといった純粋に会社内部における再編もありますが、このような行為を会社法では「組織変更」と呼び、事業再編とは区別しています。

事業再編を行うメリット・デメリット

本章では、事業再編を行う上で生じる可能性のある代表的なメリット・デメリットを順番に取り上げます。

メリット

事業再編を行うことによって得られるメリットとしては、主に以下の2点が挙げられます。

- 経営資源の有効活用

- 経営の効率化

事業再編により不要な事業を整理してコア事業や採算の取れる事業に経営資源を集中した場合、限られた経営資源をより効果的に活用して業績の回復や向上を目指すことができます。複雑になりすぎている組織を事業再編でシンプルにすれば、経営が効率化できコスト削減にもつながります。

デメリット

事業再編を行うことによって生じるおそれのあるデメリットとしては、主に以下が挙げられます。

- 統合作業を行う際に従業員の負担となりやすい

- 買収側企業の株価が下落するリスクがある

- 売却側企業の負債や債務を引き継ぐ

- 手続きに多くの期間がかかる場合がある

事業再編の目的

変化する時代や業界動向に合わせてその時代に対応できる組織を作り上げることは、事業再編の大きな目的の1つです。例えば、成長産業が成熟産業または衰退産業へ変化していくと、成長産業の時には機能していた組織が今後はうまくいかなくなる可能性があります。

そのため、グループ企業の統合や不採算事業の整理など、業界動向に合った事業再編が必要です。また、自社内やグループ企業間だけでなく、業界の大手同士または大手と中堅企業などがM&Aで統合することもあります。

これも事業再編の一種ですが、業界自体の再編は「業界再編」と呼んで区別することも多いです。事業の立て直しやさらなる発展に期待できるというのが、事業再編の主要な目的として挙げられます。

事業再編の手法

事業再編の手法は、会社法では合併・分割・株式移転・株式交換の4つが規定されています。しかし、実際は事業譲渡や株式譲渡などの会社法には規定されていないM&Aスキームを利用し、事業再編を進めていくこともあります。特に事業譲渡は、事業再編で多く使われる手法の1つです。

事業再編を検討する際は、会社法に規定された手法だけでなく、すべてのM&Aスキームから事業再編に適したものを選ぶ必要があります。この章では、事業再編の代表的な手法として、会社法で規定されている合併・分割・株式移転・株式交換の4つと、事業再編に比較的多く利用される事業譲渡を解説します。

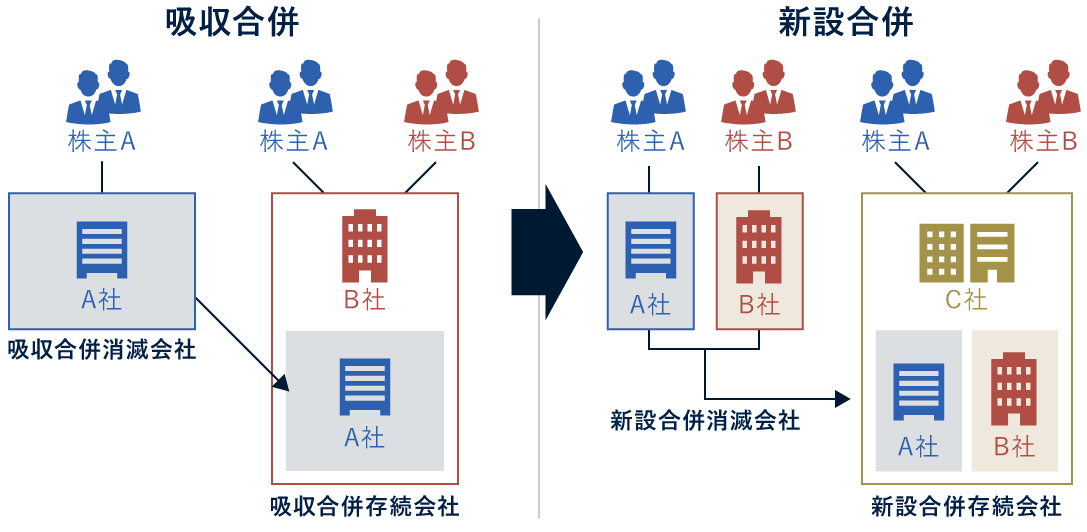

合併

合併とは、2つ以上の会社を統合して1つの会社にすることです。どれか1つの会社だけを残し、ほかの会社はその会社に吸収されて消滅します。合併の手法には、吸収合併と新設合併があります。吸収合併は合併する会社のうちの1社が存続し、ほかの会社は存続会社に吸収されて消滅します。

新設合併は、合併のための会社を新しく設立し、既存の会社をその新設会社に吸収する手法です。新設合併は手続きが面倒などのデメリットがあり、実際は吸収合併が使われることがほとんどです。

吸収合併の際に社名を変えることもあるので、見かけ上は新設合併のように映っても、実際は吸収合併というケースもあります。

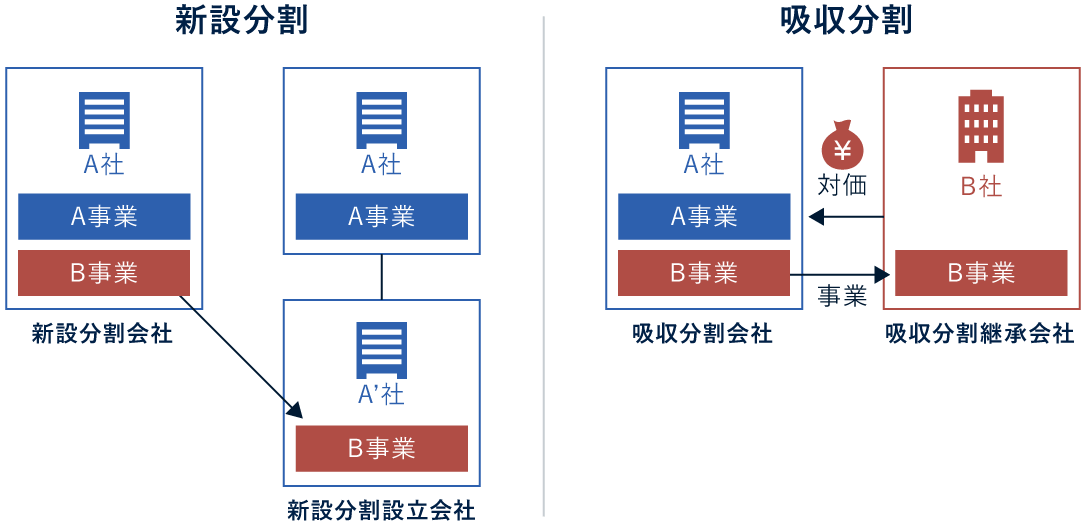

分割

会社分割とは、会社が営んでいる複数の事業のうちのいくつかを、他の企業へ譲り渡す事業再編手法です。事業譲渡と似ていますが、事業譲渡は事業資産の売買なのに対し、分割は事業の包括的な承継である点が違います。

新事業を独立した経営体制で行いたい場合や、不採算事業を切り離したい場合などに、分割を利用した事業再編が行われます。分割には、新設分割と吸収分割の2種類があります。新設分割は分割する事業を譲り受けるための会社を新設する手法で、吸収分割は既存の企業が事業を譲り受ける点が特徴的です。

事業を譲り受けた対価を、譲り渡した企業に支払うか、その企業の株主に支払うかによって、最終的にできあがる組織の形態が変わってくるのが分割の特徴です。

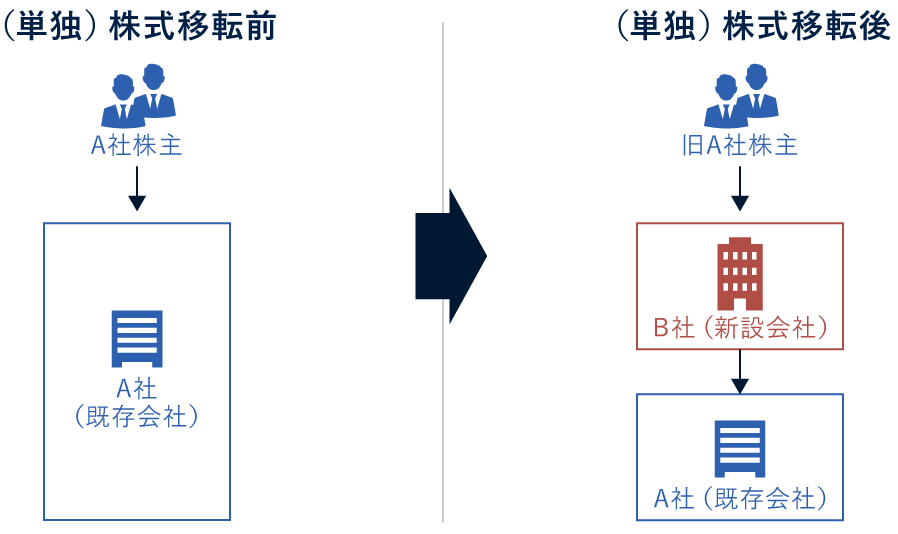

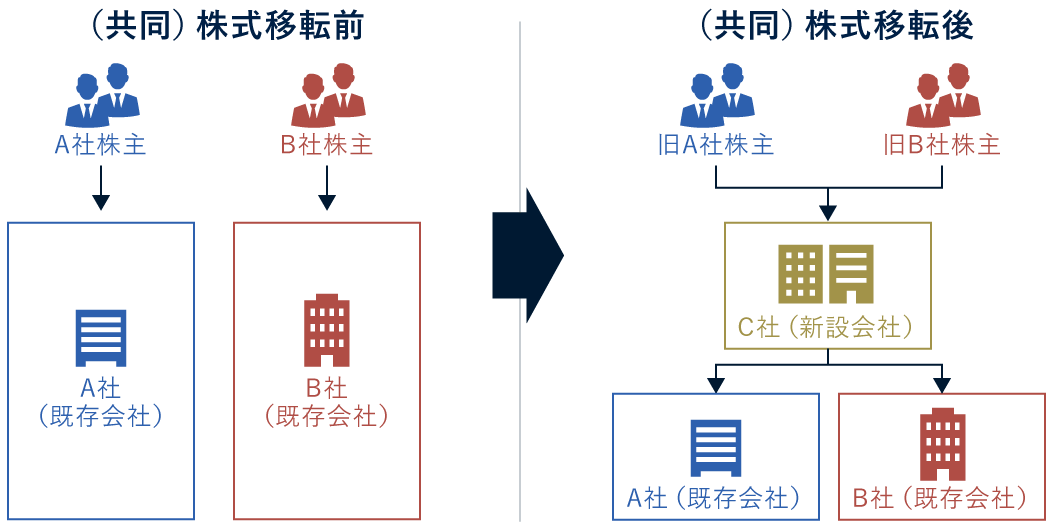

株式移転

株式移転とは、新しく設立した会社に既存の会社の株式を取得させ、親会社・子会社の関係を作る事業再編手法です。持株会社を作ってグループ企業をまとめたい時によく利用されます。新しく設立した会社は既存の株主から株式を譲受しますが、その対価は自社の株式で支払います。株式移転では、買収のための資金を用意する必要がないのがメリットです。

しかし、交付する株式の移転割合などについて、既存株主が納得できる条件を提示できるかなどの問題もあります。

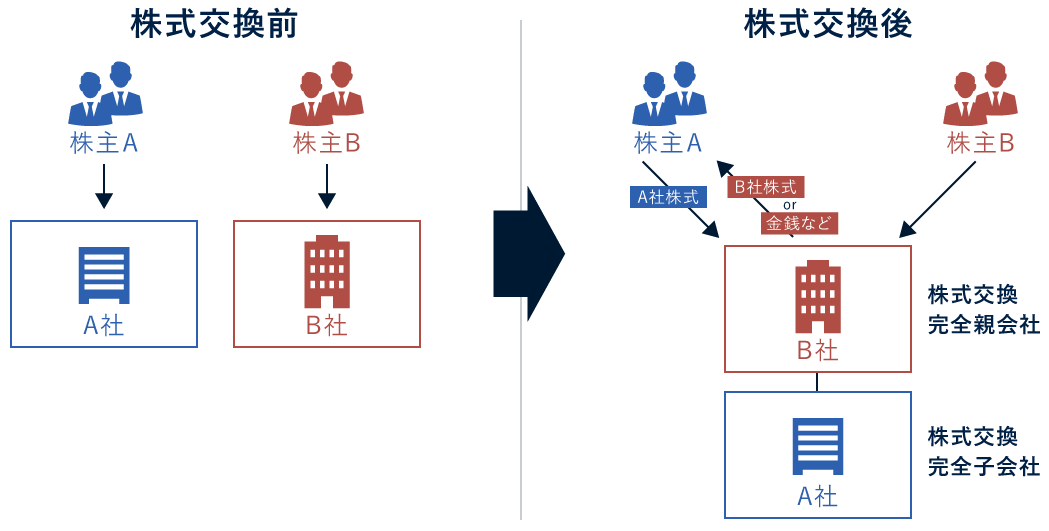

株式交換

株式交換は、株式を現金で買い取るのではなく、自社の株式と交換して取得する事業再編手法です。下図で説明すると、株主Aが持っているA社株式をB社が取得し、B社はその対価としてB社株式を株主Aに交付します。結果として、B社はA社株式を取得して完全親会社となり、株主Aは新たにB社の株主となります。

株式交換は、グループ企業の会社を完全子会社化したい場合や、グループ企業間に分散した株主構成を単純化したい時などに活用される手法です。

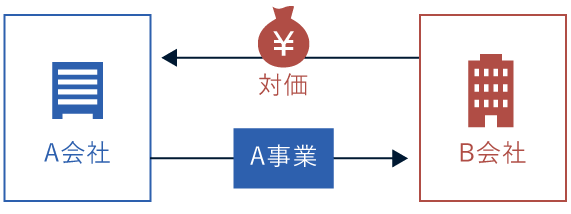

事業譲渡(M&A)

事業譲渡とは、事業資産を金銭で売買するM&A手法です。会社法の事業再編手法ではありませんが、事業再編を目的に使われることもあります。事業を譲渡する点では分割と似ていますが、事業譲渡は不動産や設備などの事業資産を個別に売買する点が違います。

事業譲渡は資産の個別の売買なので、買い手としては必要ない資産の買い取りはしなくてもいいメリットがあります。ただし、不動産などを1つずつ売買するのは非常に手間がかかり、従業員を一旦解雇して譲受先の企業で再雇用しなければならないのもデメリットです。

事業再編と組織再編の違い

事業再編と似た用語に「組織再編」があります。両者の違いはわかりにくいので、正しく理解しておきましょう。

組織再編は合併・分割・株式交換・株式移転を用いて企業を組織し直すことで、会社法で定義される用語です。一方、事業再編は「事業再構築の要件」というものを満たしつつ同時に組織再編を行うことで、事業再構築補助金制度で使われる用語です。

事業再編と組織再編は似ていますが、厳密には違う用語として定義されています。ただし、事業再編は組織再編とまったく同じ意味で使われることもあり、使う人によって多少定義が違うことがある点に注意しましょう。

事業再構築補助金について

事業再構築補助金とは、コロナ時代に対応するために思い切った事業再編を行う中小企業のための補助金です。不正が多かった持続化給付金の反省点を踏まえ、事業計画などを細かく審査したうえで給付が決定される制度となっています。

事業再構築補助金を申請するためには、「コロナにより売上が減少している」「事業再構築への取り組み」「事業計画を策定する」という3つの要件が必要です。なかでも、事業再構築への取り組みとは何かを理解しておくことが特に大切です。以下の節では、事業再構築の具体的な内容について詳しく解説します。

事業再構築とは

事業再構築補助金における事業再構築とは、下に示した5つの類型のどれかを満たすことです。補助金を申請する際は、これらの類型の定義を十分に理解しておく必要があります。

- 新分野展開

- 事業転換

- 業種転換

- 業態転換

- 事業再編

新分野展開

事業再構築の類型の1つ目の「新分野展開」は、主たる業種・事業を変更することなく、新たな製品の製造などで新市場に進出することです。もともと営んでいる事業を継続しながら、新しい製品などを作って販売することです。

複数の事業を営んでいる会社の場合、売上高の最も大きい業種・事業が「主たる業種・事業」になります。新分野展開に必要な要件は、下の表に示した3つになります。実際は各要件がもう少し細かく規定されているので、事業計画を立てる際は公式サイトの正式な要件を確認しましょう。

| 要件1 | 製品の新規性 | ・過去にその製品を作ったことがない ・製造のための設備の変更がある ・具体的な数字で性能の違いなどを説明できる ・すでに多くの同業他社が作っている製品は不可 |

| 要件2 | 市場の新規性 | ・既存の製品で置き替えられない、置き替えにくい ・既存の製品と顧客層が違う(必須の要件ではない) |

| 要件3 | 売上高10% | ・事業計画で定めた期間が終わった後、新製品の売上高が総売上高の10%を上回る |

事業転換

事業再構築の類型の2つ目の「事業転換」とは、主たる業種は変更せずに主たる事業のみを変更して新商品・サービスの製造・提供を行うことです。先ほどの新分野展開では主たる業種・事業は変更しませんでしたが、事業転換では主たる業種を変更します。

ここでいう「主たる業種」とは、日本標準産業分類の大分類のことです。「主たる事業」は日本標準産業分類の中分類・小分類・細分類のことです。

事業転換に該当するための要件は、要件1と2は新分野展開の要件とほとんど同じで、要件3のみが異なります。事業転換では要件3は10%ではなく、売上高が最も高い事業となることが必要です。

業種転換

事業再構築の類型の3つ目の「業種転換」は、主たる業種を変更して、新しい製品・サービスの製造・提供を行うことです。「主たる業種」の定義は先ほどの事業転換と同じで、日本標準産業分類の大分類となります。事業転換は中分類以下が変更されましたが、業種転換では大分類が変更されるのが特徴です。

業種転換に該当するための3要件は、先ほどの事業転換と同じです。この類型の一例としては、製造業の会社が工場を閉鎖して、跡地で全く違う事業を始める場合などが考えられます。

業態転換

事業再構築の類型の4つ目の「業態転換」は、商品やサービスの製造方法や提供方法を変更することです。先ほどの3つの類型と違って、業態転換では主たる業種・事業は変更してもしなくても構いません。

業態転換に該当するための要件は、先ほどの3類型と基本的には似ていますが、多少違う点があります。特に既存の設備や店舗の撤去を伴う「設備撤去等要件」は、業態転換でのみ課されるものです。具体的な要件は以下のとおりです。製造方法を変更する場合と提供方法を変更する場合で、必要となる要件が違うので注意しましょう。

- 要件1:製造方法等の新規性

- 要件2:製品の新規性(製造方法を変更する場合)

- 要件3-1:商品・サービスの新規性(提供方法を変更する場合)

- 要件3-2:設備撤去等(3-1とどちらか一方を満たせばよい)

- 要件4:新製品・サービスの売上高が総売上の10%超

事業再編

事業再構築の類型5つ目の「事業再編」は、他の4つの要件のどれかを満たしたうえで、会社法で定める組織再編を行うことです。他の4つの類型とはタイプが違う類型だといえます。組織再編は会社法では合併・分割・株式交換・株式移転のことですが、この類型では事業譲渡も含まれます。

一例として、コロナで売上が落ちた弁当屋が、会社分割で給食事業を始める場合を考えてみましょう。このケースでは、まず給食事業への進出が新分野展開の要件を満たし、かつ会社法上の組織再編である会社分割を行っているので、事業再編の要件を満たしています。

事業再構築補助金の目的

事業再構築補助金は、コロナにより売上が落ちた中小企業等を支援するのが主な目的です。持続化給付金などこれまでの制度では、減少した売上を単に補填するのが目的でした。一方、事業再構築補助金は、コロナによる売上の減少をきっかけとして、事業再編による事業の発展を支援する目的があります。

単に中小企業等の事業再編を支援するだけでなく、それによる日本経済全体の構造転換をうながすことも目的です。

事業再編の手続き・流れ

事業再編の手続きは、以下のような流れで進んでいきます。この手続きの流れは、合併・分割などどのM&A手法を使ってもおおむね共通しています。

- 再編戦略の決定

- 対象企業の選定

- 対象企業との交渉

- 秘密保持契約の締結・各種条件の交渉

- 基本合意書の締結

- デューデリジェンスの実施

- 最終合意前の条件交渉

- 最終契約書の締結

- クロージング

①再編戦略の決定

事業再編の手法には合併・分割・株式交換・株式移転などがありますが、それぞれまったく違う手法なので、どのように事業再編するかによって適切な戦略を選ばなければなりません。

②対象企業の選定

事業再編の戦略が決定したら、次はどの企業と事業再編を行うか対象企業を選定します。事業再編ははじめから対象企業が決まっていることもありますが、決まっていない場合はM&A仲介会社などを利用して対象企業を選定します。

③対象企業との交渉

事業再編の対象企業が決まったら、対象企業の経営者と会って経営者同士で交渉を進めます。この交渉では、買収価格などの具体的な条件交渉よりも、企業理念や経営ビジョン、相手の人柄など、実際に顔を合わせないとわからない部分を見極めることが大切です。

④秘密保持契約の締結・各種条件の交渉

事業再編をはじめとするM&Aは、契約締結まで一般には公表しないのがセオリーです。なぜなら、M&Aがまだ確定していない段階で従業員や取引先に知れると、不安をあおって反発や混乱を起こすためです。

事業再編の交渉では、秘密保持契約を締結して情報の管理を徹底します。そのほかにも、基本合意締結に向けて、買収価格など各種条件の交渉を行います。

⑤基本合意書の締結

事業再編をはじめとするM&Aでは、最終契約を締結する前に、手続きの中間くらいの時点で基本合意書と呼ばれる書面を締結します。基本合意書はM&Aを確定するものではなく法的拘束力を持たないのが原則ですが、買い手に独占交渉権を付すなどして、本格的な締結に向けて進んでいく意思確認をします。

⑥デューデリジェンスの実施

ほとんどの場合、事業再編は企業の完全子会社化や事業の包括的な承継を含みます。これらは簿外債務などの負債も引き継ぐので、契約前に売り手企業を詳しく調査しておくことが必要不可欠です。

デューデリジェンスとは、売り手企業の財務や税務について、買い手企業が専門家などを雇って調査することです。買い手にとっては金銭面の負担が大きく、売り手にとっては精神面での負担が大きい作業です。しかし、本当にこの企業と事業再編してもよいかを判断するためには、デューデリジェンスは入念に行う必要があります。

⑦最終合意前の条件交渉

最終契約書を締結する前に、デューデリジェンスの結果を踏まえて、最終合意前の条件交渉を行います。もしもデューデリジェンスで売り手に問題が発覚すれば、買い手から買収価格の引き下げなどを要求されることもあります。

デューデリジェンス後の最終交渉は売り手が不利になりやすいといわれているので、売り手側は対策を練っておくことが重要です。

⑧最終契約書の締結

最終交渉がまとまって売り手・買い手双方が事業再編に合意したら、最終契約書を締結します。最終契約書は、事業再編の手法によって名称や記載内容が変わってきます。例えば、合併なら合併契約書、株式交換なら株式交換契約書といった具合です。

最終契約書に記載すべき内容は会社法で規定されているので、必要事項を漏らさないようにしなければなりません。

⑨クロージング

クロージングとは、最終契約書の内容を実行することです。具体的なクロージングの手続きは使用したM&A手法だけでなく、個々の事例によって変わる部分もあります。大まかな流れとしては、まず官報公告や個別通知などで株主や債権者などに事業再編を行う旨を通知し、株主総会や債権者保護手続を行います。

もしも事業再編に反対の株主がいる場合は、株式買取請求権への対応なども行います。効力発生日が来たら必要な登記を行い、事後開示書面の提示などを行う流れです。許認可の取得・承継や雇用契約の承継・再雇用が必要であれば、これらも実施します。

事業再編を円滑に行うにはM&A仲介会社への相談がおすすめ

事業再編で使われる合併や分割などのM&A手法は、株式譲渡などの一般的な手法に比べると手続きが複雑です。事業再編を行う際は、専門のM&A仲介会社のサポートを得ることが必要不可欠になります。

M&A総合研究所は、主に中堅・中小企業のM&Aを手がける仲介会社です。譲渡企業様の売上規模は1億円から数十億円程度と、幅広い規模の企業様に対応しております。サポートにはM&Aに知識・経験豊富なアドバイザーがつき、ご相談からクロージングまで責任をもって対応いたします。

料金体系は成約するまで完全無料の「完全成功報酬制」です(※譲渡企業様のみ。譲受企業様は中間金がかかります)。事業再編やM&Aに関して無料相談をお受けしておりますので、どうぞお気軽にお問い合わせください。

事業再編のまとめ

昨今はコロナ対応のための事業再構築補助金もあり、中小企業にとっては事業再編を行いやすいタイミングです。事業再編の手法やメリット、補助金の制度などを理解し、事業再編が成功できるように準備しましょう。

M&A・事業承継のご相談なら24時間対応のM&A総合研究所

M&A・事業承継のご相談は成約するまで無料の「譲渡企業様完全成功報酬制」のM&A総合研究所にご相談ください。

M&A総合研究所が全国で選ばれる4つの特徴をご紹介します。

M&A総合研究所が全国で選ばれる4つの特徴

- 譲渡企業様完全成功報酬!

- 最短43日、平均7.2ヶ月のスピード成約(2025年9月期実績)

- 上場の信頼感と豊富な実績

- 譲受企業専門部署による強いマッチング力

M&A総合研究所は、M&Aに関する知識・経験が豊富なM&Aアドバイザーによって、相談から成約に至るまで丁寧なサポートを提供しています。

また、独自のAIマッチングシステムおよび企業データベースを保有しており、オンライン上でのマッチングを活用しながら、圧倒的スピード感のあるM&Aを実現しています。

相談も無料ですので、まずはお気軽にご相談ください。

あなたにおすすめの記事

M&Aとは?メリット・手法・最新動向を専門家がわかりやすく徹底解説

M&Aは事業拡大や事業承継の有効な手段です。本記事ではM&Aの基礎知識から、2025年以降の最新動向、手法、メリット・デメリット、成功させるためのポイントまで、専門家が分かりやす...

買収とは?用語の意味やメリット・デメリット、M&A手法、買収防衛策も解説

買収には、友好的買収と敵対的買収とがあります。また、買収に用いられるM&Aスキーム(手法)は実にさまざまです。本記事では、買収の意味や行われる目的、メリット・デメリット、買収のプロセスや...

現在価値とは?計算方法や割引率、キャッシュフローとの関係をわかりやすく解説

M&Aや投資の意思決定するうえでは、今後得られる利益の現時点での価値を表す指標「現在価値」についての理解が必要です。今の記事では、現在価値とはどのようなものか、計算方法や割引率、キャッシ...

株価算定方法とは?非上場企業の活用場面、必要費用、手続きの流れを解説

株価算定方法は多くの種類があり、それぞれ活用する場面や特徴が異なります。この記事では、マーケットアプローチ、インカムアプローチ、コストアプローチといった株価算定方法の種類、株価算定のプロセス、株...

赤字になったら会社はつぶれる?赤字経営のメリット・デメリット、赤字決算について解説

法人税を節税するために、赤字経営をわざと行う会社も存在します。しかし、会社は赤字だからといって、必ず倒産する訳ではありません。逆に黒字でも倒産するリスクがあります。赤字経営のメリット・デメリット...

関連する記事

障害者福祉施設の事業承継とは?承継方法や流れ・成功のポイントを徹底解説!

障害者福祉施設が事業承継に失敗して倒産が相次ぎ、利用者が困っている状況が生まれています。障害者福祉施設の事業承継にはどのような注意点があるのでしょうか。この記事では、障害者福祉施設の事業承継の流...

酒蔵の事業承継とは?承継方法や流れ・成功のポイントを徹底解説!

酒蔵業界では人手不足や後継者問題を解決できずに事業承継を諦める事例がみられますが、事業承継を成功させるためにはどうしたらいいのでしょうか。この記事では、酒蔵業界での事業承継の流れや成功のための注...

ガス会社の事業承継とは?承継方法や流れ・成功のポイントを徹底解説!

LPガス業界では、少子高齢化による利用者減少や、都市ガスの普及によりLPガスの需要の減少が続いており、事業承継が難しいと感じている経営者も増えているのが現状です。この記事では、LPガス業界での事...

葬儀会社の事業承継とは?承継方法や流れ・成功のポイントを徹底解説!

高齢化による多死社会へ突入した中、葬儀の形も多様化しており、経営者自身の高齢化による後継者問題などを抱える葬儀会社で事業承継問題が深刻化している会社が増えています。この記事では、葬儀会社の事業承...

食品会社の事業承継とは?承継方法や流れ・成功のポイントを徹底解説!

食品業界では、原材料費や光熱費の高騰で厳しい経営状況に陥る会社が多く、さらに後継者問題や人手不足問題が追い打ちをかけていて、事業承継を真剣に検討するべき時期に入っているところが増えています。この...

デイサービスの事業承継とは?承継方法や流れ・成功のポイントを徹底解説!

デイサービスの経営者の高齢化などにより、事業承継が必要になったときにはどのような流れで進めればいいのでしょうか。この記事では、デイサービスでの事業承継の方法や流れ、事業承継を成功させるために注意...

システム開発会社の事業承継とは?承継方法や流れ・成功のポイントを徹底解説!

システム開発業界では、優秀なIT人材の確保に苦労する会社が増加しており、事業承継やM&Aを検討する経営者が増加しています。この記事では、システム開発会社を事業承継するときの事業承継方法や...

ビルメンテナンス会社の事業承継とは?承継方法や流れ・成功のポイントを徹底解説!

ビルメンテナンス業界では、後継者不足などで会社の将来に不安を感じる経営者が増加しています。しかし、身内に後継者がいなくても事業承継をすることは可能です。この記事では、ビルメンテナンス会社の事業承...

リフォーム会社の事業承継とは?承継方法や流れ・成功のポイントを徹底解説!

近年、住宅をリフォームして長くすみ続ける人が増加している影響で、リフォーム業界の需要が増加していますが、少子化の影響での職人不足や後継者問題で事業承継が難しいと考えている経営者が増加しています。...

株式会社日本M&Aセンターにて製造業を中心に、建設業・サービス業・情報通信業・運輸業・不動産業・卸売業等で20件以上のM&Aを成約に導く。M&A総合研究所では、アドバイザーを統括。ディールマネージャーとして全案件に携わる。