M&Aとは?メリット・手法・最新動向を専門家がわかりやすく徹底解説

2025年6月28日更新会社・事業を売る

M&Aアドバイザーとは?業務内容から手数料、選び方のコツまで徹底解説|失敗しないためのポイントも紹介

M&Aの一連の流れをサポートする専門家であるM&Aアドバイザーは、高いアドバイス能力を持っておりM&Aの当事会社にとって心強い存在です。M&Aアドバイザーの業務内容・料金体系・必要性などを解説します。

目次

M&Aアドバイザーとは?

M&Aアドバイザーとは、M&A戦略の立案から交渉、契約締結まで一連のプロセスを支援する専門家です。近年、後継者不足に悩む中小企業の事業承継や、スタートアップの成長戦略としてのM&Aが増加しており、その重要性はますます高まっています。

2024年現在もM&A市場は活況を呈しており、複雑な手続きを円滑に進め、最良の成果を得るためには、専門知識と経験を持つM&Aアドバイザーのサポートが不可欠です。

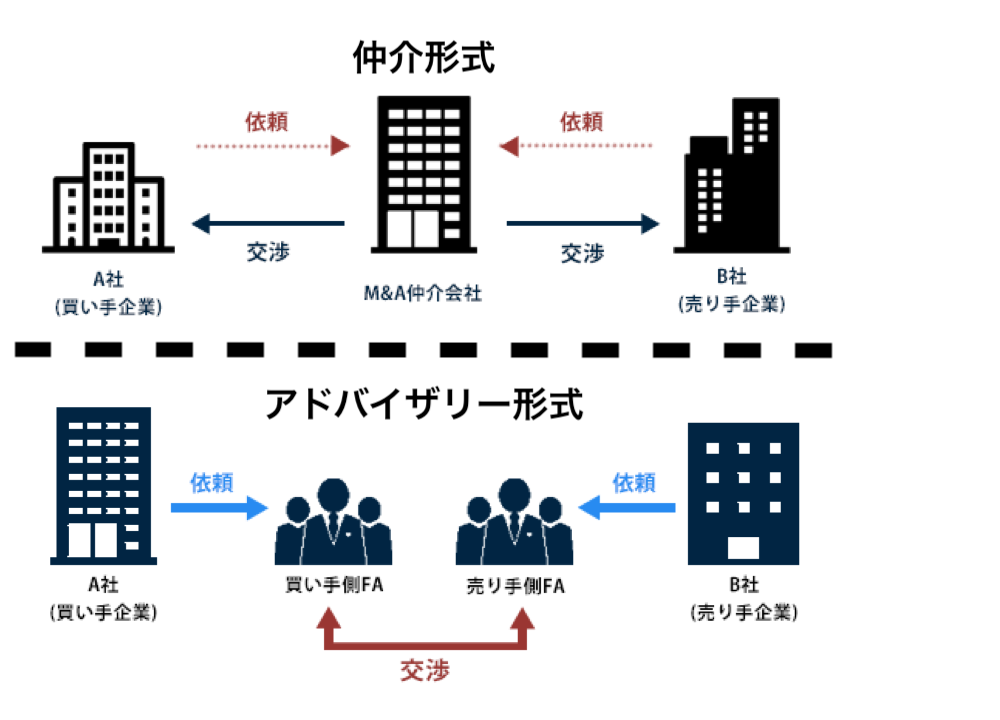

M&Aアドバイザーの契約形式は、売却側と買収側それぞれにM&Aアドバイザーが着任する「アドバイザリー形式」と、売却側と買収側の間にM&Aアドバイザーが立ち中立な状況でサポートする「仲介形式」の2種類が存在します。

専門的に高度なサポートを行うM&Aアドバイザーは、取引の当事会社にとって非常に心強い存在です。後継者不在の問題で悩まされる中小企業などをサポートし、優良企業の存続と雇用の継続を実現するなど、社会的貢献度が高い職業といえます。

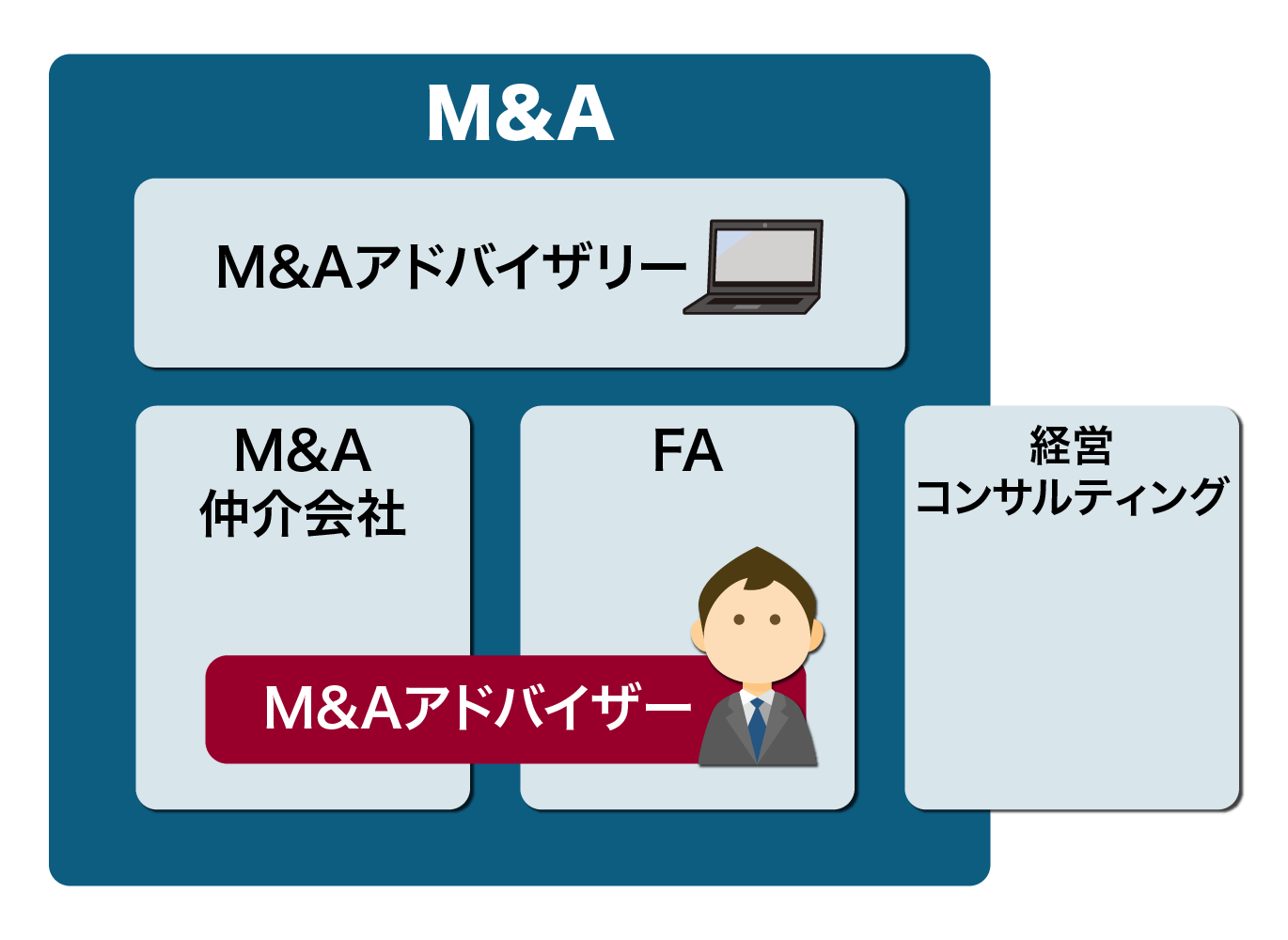

M&AアドバイザーとM&Aアドバイザリー・経営コンサルティングの違い

M&Aアドバイザリーや経営コンサルティングとの違いを取り上げます。

M&Aアドバイザリーとの違い

M&Aアドバイザーと似ている言葉にM&Aアドバイザリーがあります。M&Aアドバイザーは職種を表す言葉ですが、M&Aアドバイザリーはサポート(支援)業態を指す言葉です。M&Aをサポートする業態には、アドバイザリー型と仲介型の2つがあります。

アドバイザリー型は、売却もしくは買収を希望するどちらか一方のクライアントからの依頼を受け、計画立案からクロージングまでの一連の業務をサポートする業態です。一方の仲介型は、買い手と売り手の間に立ちサポートする業態を指します。

経営コンサルティングとの違い

M&Aアドバイザーと経営コンサルティングは、業務内容が類似しているため混同されがちですが、大きな相違点があります。M&Aを検討している場合、経営コンサルティング会社を相談先に選ぶことも可能です。

経営コンサルティングは、会社経営全般をサポートする専門家です。

経営コンサルティングでは、M&Aを検討するまでの相談や問い合わせなどに対応しています。とはいえ、あくまでも経営コンサルティングは幅広い分野の1つとしてM&Aのアドバイスを行います。必ずしもM&Aの知識・経験を豊富に有するわけではなく、適切なアドバイスを受けられないことも考えられます。

それに比べM&AアドバイザーはM&Aに特化し業務を行っています。実際にM&Aを検討・実施する際は、M&A業務に特化した専門家を選んだ方が、より具体的かつ適切なアドバイスが受けられる可能性が高いです。

以上のことから、M&Aの成功を目指すならば、M&Aアドバイザー業務を手掛ける会社に相談・依頼を行いましょう。

M&Aアドバイザーの依頼先と契約形態

M&Aアドバイザーに依頼する際は、どこに相談し、どのような契約を結ぶのかを理解しておくことが重要です。ここでは主な依頼先と契約形態について解説します。

M&Aアドバイザーはどこにいる?主な依頼先

M&Aアドバイザーが在籍している主な依頼先は以下の通りです。それぞれ特徴や得意分野が異なります。

- M&A仲介会社・アドバイザリー会社:M&Aを専門に手掛ける会社。幅広い業種や規模の案件に対応できる総合力が強みです。

- 銀行・証券会社:主に大規模なM&A案件や上場企業が関わる案件を得意とします。豊富な顧客基盤が特徴です。

- 会計事務所・税理士法人:財務や税務の専門知識を活かし、特に中小企業の事業承継型M&Aに強みを持ちます。

- 経営コンサルティングファーム:経営戦略の一環としてM&Aを位置づけ、PMI(M&A後の統合プロセス)まで一貫して支援するケースが多いです。

契約形態は2種類|アドバイザリー契約と仲介契約

M&Aアドバイザーとの契約形態は、大きく「アドバイザリー契約」と「仲介契約」の2つに分けられます。

- アドバイザリー契約:売り手か買い手のどちらか一方の専属アドバイザーとなり、クライアントの利益最大化を目指して交渉や助言を行います。利益が相反する両社の代理人を兼ねることはありません。

- 仲介契約:売り手と買い手の間に入り、中立的な立場で双方の意見を調整しながら、M&Aの成立を目指します。主に中小企業のM&Aで多く見られる形態です。

どちらの契約形態を選ぶべきか

自社の利益を最大限に追求したい大規模なM&Aでは、アドバイザリー契約が適しています。一方で、友好的なM&Aを円滑に進めたい中小企業の事業承継などでは、中立的な立場で調整役を担う仲介契約が有効な選択肢となるでしょう。

依頼を検討しているM&Aアドバイザーがどちらの形態を主としているか、事前に確認することが大切です。

M&Aアドバイザーの業務内容

M&Aアドバイザーの業務内容は、M&Aの始めから終わりまでの各段階で専門的なアドバイスを行うことです。M&Aアドバイザーの業務は、大まかに以下の流れに沿って進められます。

①相手先の選定

まず、M&Aアドバイザーは、クライアントの希望条件に基づき、M&Aの候補となりうる企業を数十社リストアップした「ロングリスト」を作成します。次に、その中から事業内容やシナジー効果、企業文化などを詳細に検討し、交渉の可能性が高い企業を数社〜10社程度に絞り込んだ「ショートリスト」を作成します。

相手候補を選定する際は、会社の基本情報、売却金額、株主構成、事業内容、M&Aに対する姿勢、株価、シナジー効果など基準に選定していきます。以降は本格的なM&Aの交渉へと進んでいきます。したがって、M&Aの流れで、非常に重要な手続きになります。

②会社情報資料の作成

売り手企業の検討材料となる必要資料の作成も、M&Aアドバイザーの業務です。必要となる資料には、売り手企業の情報が詳細にまとめられています。

具体的には「ノンネームシート」「企業概要書」の2種類の資料作成があります。ノンネームシートでは事業内容や所在地、売上高、従業員数などを記載します。ただし、情報漏洩を防ぐために全ての情報を抽象的に記載しているのが特徴です。それに対し企業概要書では売り手企業の事業内容・希望条件・企業の持つ将来性など具体的に記載しており買い手企業にアピールするために重要な資料です。

③企業価値評価(バリュエーション)の算出

売り手企業が提出した資料をもとに、どれくらいの価値がつくのか算出する企業価値評価(バリュエーション)を実施します。これは、公認会計士などの専門家が行うこともあります。

企業価値で算出した価額は譲渡価額の目安となり、M&Aの交渉や最終的な譲渡価額を決定するために重要です。

④トップ面談・交渉をサポート

トップ面談や具体的な条件交渉の流れへと入ります。トップ面談は、信頼関係の構築や価値観の理解、条件交渉では買収価格や従業員の処遇、M&Aの方法を決定することが目的になります。

M&Aの交渉は、互いの利害が対立するためスムーズに交渉が進まないケースがよくあります。交渉の長期化や不利な条件でのM&Aを防ぐためにも、M&Aアドバイザーが妥協点を見つけ出し円滑な交渉をサポートしていきます。

⑤デューデリジェンス

デューデリジェンス(DD)とは、買い手企業が売り手企業のリスクや価値を詳細に調査する手続きです。主に財務、税務、法務、ビジネス、人事などの多角的な観点から実施されます。

この調査結果は、最終的な買収価格や契約条件の交渉、そしてM&A実行の可否を判断するうえで極めて重要な情報となります。M&Aアドバイザーは、各分野の専門家と連携しながらデューデリジェンスを主導し、潜在的なリスクを洗い出すことで、M&A後のトラブルを未然に防ぎます。

交渉段階でも大いに活躍が期待できるため、M&Aアドバイザーへ積極的にサポートを依頼しましょう。専門分野に精通したM&Aアドバイザーが交渉を進めれば、より良い条件でのM&A成約が期待できます。

⑥契約書作成

M&Aでは両者で合意した基本合意書や秘密保持契約書など契約書作成があります。

M&Aの契約の際は基本的に買収する側の会社が契約書を作成します。契約書の作成には法律の知識を必要とするため、法務アドバイザーが行うのが一般的です。

⑦クロージング

契約締結後、M&A業務における最終的な手続き(クロージング)により、取引が実行されて経営権が移転する流れです。株式譲渡では、株式の引き渡しと対価の支払いがクロージングに該当します。

これにより実際に経営権が移転して、買収対象の企業は買収企業の傘下に入ります。最終契約を締結する前には、内容に問題がないか入念に確認することが重要です。

最終契約の締結に不安を感じる場合は、M&Aアドバイザーへサポート依頼しましょう。

⑧統合

M&A契約の締結により、会社は新体制のもとでスタートします。とはいえ、ここでは経営統合プロセス(PMI)の遂行が必要不可欠です。PMIとは、買収企業と被買収企業の差異を埋めるプロセスです。

もともと異なる企業の間には、風土や雰囲気などに違いがみられます。買収後に事業展開をスムーズに進めるには、企業間の差異を早急に埋める必要があります。具体的には、人事システム・情報システム・業務プロセスなどがあり、これらを統合させなければなりません。

M&Aアドバイザーは、上記の差異を事前に分析し、統合時に適切なアドバイスを行います。ただし、M&Aアドバイザーのなかには統合作業に携わらない専門家も存在するため、契約前に業務内容の範囲を確認するとよいでしょう。

M&Aアドバイザーに依頼するメリット・デメリット

本章では、M&Aアドバイザーに依頼する際のメリットとデメリットを取り上げます。

| メリット | デメリット |

|---|---|

| ・専門的なアドバイス ・自社にとって最適なM&A相手の発掘・選定 ・失敗のリスク軽減 ・スムーズなM&A進行・負担の軽減 |

・手数料がかかる ・トラブルなどの責任の追及ができない |

M&Aアドバイザー依頼のメリット

専門的なアドバイス

最大のメリットは、その専門性にあります。専門的に高度なアドバイスは、M&Aを実行するうえで非常に心強いものです。M&Aの手法や進め方など、各段階で専門的なアドバイスを受けることで、M&Aに関する疑問の解決につながります。

それだけでなく、M&Aの実施に悩んでいる場合にも心強い存在です。「M&Aをするべきかどうかわからない」「M&Aをしたくても不安要素が強い」など、経営者が抱える悩みは多く存在します。M&Aアドバイザーは、こうした不安要素に対しても的確にアドバイスしてくれます。

最適なM&A相手の探索とマッチング

M&Aアドバイザーは専門家として多くの情報やネットワークを持っています。そのため、条件に合ったM&A相手を見つけやすいメリットがあります。

また、譲渡金額だけでなく、自社とのシナジー効果を発揮できる相手なのか経営風土が合うのかなどの視点からも見極めることができます。

失敗のリスク軽減

M&Aの専門家であるM&Aアドバイザーのサポートを得ずにM&Aを実施することは、予想外のリスクが発生するおそれがあります。各分野の専門をもつM&Aアドバイザーのサポートを受けることで、あらゆる失敗リスクを軽減することができます。

スムーズなM&A進行・負担の軽減

M&Aアドバイザーは検討から企業評価算定や書類・契約書作成、条件交渉など多岐に渡りサポートしてくれ、M&Aの進行業務を任せることができます。そのため、経営者は事業での業務を行いながら進めるのに比べ負担を減らすことができ、さらにスムーズにM&Aを進めやすいです。

M&Aアドバイザー依頼のデメリット

手数料がかかる

M&Aアドバイザーに依頼すると、成功報酬をはじめ手数料が発生します。コストパフォーマンスを考えたうえで、M&Aにより発生する利益と見合うかどうか、事前に検討しなければなりません。

M&Aアドバイザーに依頼する場合、着手金や成功報酬などの費用が発生します。このコストに見合うだけのメリットが得られるか、慎重に検討する必要があります。複数のアドバイザーから見積もりを取り、報酬体系を比較したうえで、自社の予算や目的に合った依頼先を選びましょう。

トラブルなどの責任の追及ができない

契約時点でその後の結果に責任の所在がない旨の同意を得るM&Aアドバイザーも存在します。この場合、M&Aを進める途中でトラブルが生じたり、結果が予想に反したりしたときに、責任の追及ができず曖昧になるおそれがあります。

知識・経験の有無などをチェックし、信頼できるM&Aアドバイザーを選びましょう。

M&Aアドバイザーに相談する際の料金体系

本章では、M&Aアドバイザーの料金体系を取り上げます。M&A仲介会社・M&Aアドバイザリー会社に依頼する場合、最初の相談は無料のケースが多いです。 ただし、実際にサービスを利用する際は、さまざまな報酬がかかるため注意しましょう。

ここからは、M&A仲介会社・M&Aアドバイザリー会社の代表的な報酬体系を紹介します。

| 手数料名 | 内容 | 相場 |

|---|---|---|

| 相談料 | 仲介業務を依頼する前段階の相談料 | 0~1万円程度 |

| 着手金 | 業務委託契約を締結したときに発生する手数料 | 50〜300万円程度 |

| 月額報酬 | 契約期間中は毎月発生する顧問料 | 20〜200万円/月程度 |

| 中間報酬 | M&Aが一定段階に到達した時点で発生する手数料 | 成功報酬の5〜20%程度または30〜200万円程度 ※成約後に成功報酬から差引かれるケースが多い |

| デューデリジェンス | デューデリジェンスにかかる費用 | 実費(調査範囲により異なる) ※買収側が負担するケースが一般的 |

| 成功報酬 | M&Aが成約した時点で発生する手数料 | 算出基準額の1~5%程度(レーマン方式の場合) ※最低報酬額が設定されている会社もある |

| 業務時に生じた実費 | 交通費・出張費など | 実費 |

相談料

相談料とは会社売却の相談を持ち掛けた際にかかる手数料をいいます。最近は、無料相談を受けている会社も多いですが、相談料を設定しているところもあります。

また、初回相談のみを無料としている専門家もおり、仲介依頼の有無にかかわらず支払うものになります。売り手・買い手どちらであっても相談料が設定されていれば必要になります。

着手金

これは、依頼を受けて作業に着手するための費用です。着手金は、依頼した段階で発生します。

M&Aが成立したかどうかにかかわらず、着手金は返還されないため注意しましょう。M&Aアドバイザー業務を手掛ける会社によっては、発生しないケースも存在します。

中間報酬

これは、M&Aを行う対象企業が決定し、当事者が基本合意に達した段階で発生する費用をさします。基本的には成功報酬の一部となり、最終的な成功報酬額における10~20%程度の費用が発生するケースが多いです。

この報酬も不要とする会社が多いです。中間報酬を支払ってもM&Aの成功が確約するわけではないため、不安であれば成約時のみ報酬が発生するところに相談しましょう。

月額報酬

これはリテイナーフィーとも呼ばれ、M&Aアドバイザー業務を手掛ける会社に顧問料として支払う報酬をさします。

M&A取引の期間は数カ月にもおよぶため、月額報酬がかかると全体の費用が高額になりやすいです。月額報酬を設定しているかどうかを事前に確認するとよいでしょう。

成功報酬

これは、M&Aが成立した際に発生する報酬です。一般的に、成功報酬はレーマン方式と呼ばれる報酬体系をもとに金額が決定されます。レーマン方式とは、取引金額に応じて一定の報酬料率を掛け報酬額が決定する仕組みです。

成功報酬のみを請求するM&Aアドバイザーも存在するため、わかりやすい報酬体系を望む場合は、完全成功報酬制のところに依頼するとよいでしょう。

デューデリジェンス費用

デューデリジェンスとは、M&A実行の際に売り手企業の財務面やビジネス面などをさまざまな角度から、詳細に調査する手続きのことです。これの費用は主に買い手側が支払うM&Aの費用となります。

M&Aアドバイザーの種類

M&Aアドバイザーは、「財務」「法務」「税務」「その他」の4種類に大きく分けられます。それぞれのM&Aアドバイザーの役割、およびそれを手掛ける主体(会社)を紹介します。

①財務アドバイザー

財務アドバイザーは、決算報告書などから会社の財務状況を分析します。価格交渉や契約条件のアドバイスや周辺アドバイザーとの調整役も担っています。

業務を手掛ける主体は、証券会社、銀行、コンサルティングファーム、会計・税理士事務所などです。

②法務アドバイザー

法務アドバイザーは、M&Aを実施する際に法律面からアドバイスをします。M&Aに関する契約書の作成や確認、M&A後における当事会社の社内規定やコンプライアンスの整備などを行います。業務を手掛ける主体は、法律事務所です。

③税務アドバイザー

税務アドバイザーは、M&Aに関する税金面のアドバイスを行います。M&Aにより納めるべき税金の額が変わるため、M&A後の増税に対し、会社の経営が変化しないか事前に想定して経営者にアドバイスをするため、頼れる存在です。

それだけでなく、当事会社の納税額やキャッシュフローの変化を経営者へ説明やアドバイスも行います。業務を手掛ける主体は、コンサルティングファーム、会計・税理士事務所などです。

④その他アドバイザー

その他アドバイザーは、第三者算定機関として、フェアネス・オピニオンを提示します。第三者信用調査機関として反社チェックにも応じます。業務を手掛ける主体は、会計・税理士事務所などです。

M&Aアドバイザーへ依頼時の注意点

M&Aアドバイザーからサポートを受けるとさまざまなメリットが期待できますが、活用時には注意点が存在します。

情報漏洩について

M&Aでは会社の基本情報の他にも、技術やノウハウなど情報を提出しなければなりません。

しかしそういった情報が万が一漏れてしまった際売却価格が下がってしまったり、従業員に漏れてしまった場合は組織への影響が出るリスクが高まります。

情報を提出する際は秘密保持契約を締結をしますが、契約内容の確認を行うことが大切です。

費用対効果について

M&Aアドバイザーの得意・特化価分野は会社・サービスによって異なります。

各社サービスの特徴を比較したうえで、自社に適した機関を選択しなくてはなりません。サービス内容が自社に合わなければ、M&Aを効率的に進めることは困難です。そのほか、コスト面も比較して、M&Aによる利益と見合うかどうか検討しましょう。

M&Aアドバイザー選びを成功させるコツ

M&Aアドバイザー業務を手掛ける会社を複数社紹介しましたが、どのように選べば良いのかわからず悩んでしまう経営者も少なくないでしょう。そこで本章では、M&Aアドバイザー選びを成功させるコツとして、以下4つを取り上げて紹介します。

①料金体系

はじめに取り上げるポイントは、料金体系です。もともと、M&Aアドバイザーごとに採用している料金体系は異なります。

クライアント企業のM&Aに対して多くの時間をかけるほど、求められる報酬額が高くなりやすいです。つまり、自社の専属として相談対応から経営統合に至るまで一貫してM&Aをサポートしてもらうケースでは、報酬額が高くなる傾向にあります。

以上を踏まえて、複数のアドバイザーを比較したうえで自社の予算を検討しながら、最適なパートナーを吟味しましょう。

②業務を手掛ける主体

2つ目に取り上げるポイントは、業務を手掛ける主体です。M&Aアドバイザー業務を行っている会社の種類はさまざまで、特化する専門分野や得意とする業種・事業規模などが異なります。

具体例を挙げると、仲介形式を採用するM&Aアドバイザーは、中堅・中小企業など比較的規模の小さいM&A案件に強みがあります。一方、アドバイザリー形式では、大企業や規模の大きいM&A案件を得意とするケースが一般的です。

中小企業でM&Aを検討している場合は、仲介形式のM&Aアドバイザーに相談・依頼すると良いでしょう。

③実績と経験

M&Aの成功確率を高めるには、アドバイザーの実績と経験が不可欠です。特に、自社の業界や事業規模に近い案件の成約実績があるかを確認しましょう。

過去の実績を尋ねる際には、単なる件数だけでなく、どのような課題をどう乗り越えたかといった具体的な事例を聞くことが重要です。経験豊富なアドバイザーは、予期せぬトラブルにも冷静かつ的確に対応できるため、安心して交渉を任せられます。

実績・経験が豊富なM&Aアドバイザーが在籍する会社ほど、成功の信頼度や報酬単価が高くなる傾向にあります。とはいえ、M&A失敗時の損失と比較すると安価なので、実績のあるM&Aアドバイザーへ積極的に依頼すると良いでしょう。

④誠実さ

最後に取り上げるポイントは、誠実さです。M&Aアドバイザーの中には、自社の利益を最優先に案件に取り掛かる機関が少なからず存在します。

例えば、中間金や成功報酬の獲得を目的に、クライアントに不利な条件でも強引に契約を締結させようとするケースです。この場合、クライアント企業はM&A取引に失敗するだけでなく、費用ばかり発生するおそれがあります。

こうしたトラブルを回避するためにも、依頼主の利益を優先する誠実なM&Aアドバイザーを選びましょう。

M&Aアドバイザーに要求される専門性

本章では、M&Aアドバイザーの視点に立ち、クライアントに要求される専門性を4項目に分けて取り上げます

①M&Aに関する幅広い知識・実務経験

M&Aアドバイザーには、M&Aに関する幅広い知識・実務経験が求められます。M&A取引を遂行するうえで、税務・財務・法務などの幅広い専門知識の活用が必要不可欠です。専門的な業務は、外部の専門機関に依頼できます。

M&Aアドバイザー自身が専門知識を持たない場合は、外注により獲得した情報からクライアントに役立つ情報を抽出できません。スピーディーかつ正確な判断を行えずに、クライアントに不利益をもたらす可能性があります。

こうしたトラブルを避けるためにも、専門家から得た情報を理解できる専門知識を持つM&Aアドバイザーに依頼しましょう。

②対象業界・事業に関する知識

M&Aアドバイザーには、M&Aのみならず、クライアント企業の属する業界・事業に対する深い理解も求められます。

収益性・安全性・成長性を含めたシナジー効果の獲得が見込める相手企業をみつけるためには、業界の構造や顧客のニーズなど対象事業の理解が必要です。

こうした知識を有するM&Aアドバイザーに依頼できれば、財務諸表などでは判断できない業界構造・顧客ニーズ・シナジー効果などを踏まえたうえで、自社にとってふさわしい相手企業を探せます。

③ハンドリング力

M&A取引を行う際は、譲渡側・譲受側だけでなく、双方が依頼しているM&A専門家・取引先・金融機関・株主・顧客など、あらゆる利害関係者の存在を考慮する必要があります。あらゆる場面で、意見の対立や想定外のトラブルが発生しかねません。

こうした意見の対立やトラブルが生じることを踏まえて、M&Aアドバイザーは、常に最適な意思決定を行いつつ、当初のスケジュールどおりにM&Aを成約させるためのハンドリング能力が必要です。

④相手先との交渉力

M&A取引では、譲渡側と譲受側によって契約条件を交渉します。ここでは、取引価額・従業員の雇用問題・社名の変更有無などさまざまな項目で、M&A当事会社の希望が真正面から対立しやすいものです。

M&A交渉をスピーディーに終了させるのは決して簡単ではありません。M&Aアドバイザーは、クライアントが妥協できる部分は妥協し、できない部分を相手側に受け入れてもらう交渉力が必要です。

M&Aアドバイザー業務に関連する資格

M&Aアドバイザー業務を行う際、資格・許認可などは特に求められません。つまり、M&Aアドバイザーは、誰でも実施できる業務なのです。しかし、実際にM&Aを成約させるには、経営実務・経営戦略・法律・会計・税務などの専門知識が必要不可欠です。

本章では、M&Aアドバイザー業務に関連する資格として以下3つを取り上げます。

①M&Aエキスパート認定制度

M&Aエキスパート認定制度とは、中小企業の適切かつスムーズな事業承継、ビジネスマッチングを支援する人材(M&Aに精通する人材)を養成する資格試験制度のことです。事業承継・M&Aエキスパート協会により運営されています。

M&Aアドバイザーとして、中小企業のM&Aや事業承継全般をサポートしたい方におすすめです。資格試験の種類は、「事業承継・M&Aエキスパート」「事業承継シニアエキスパート」「M&Aシニアエキスパート」の3種類に分かれています。

このうち、1段階目である「事業承継・M&Aエキスパート」では、事業承継や中小企業のM&Aに関する基本的な知識の有無が判断されます。

②JMAA認定M&Aアドバイザー

JMAA認定M&Aアドバイザーは、一般財団法人日本M&Aアドバイザー協会(略称:JMAA)により定められた要件を満たしたうえで、協会における正会員としての入会を認められたM&Aアドバイザーをいいます。

顧客企業の安心につながるよう、一定の知識・スキルおよび誠実かつ堅実に職務を遂行するM&Aアドバイザーであることを証明するための資格です。オンライン受講が可能な講座のみで取得できるため、手軽に資格を取得したい方にもおすすめです。

会員同士のコミュニティが形成され、M&Aアドバイザーの実務に役立つ人脈づくりの観点からもメリットが期待できます。

③弁護士・税理士・公認会計士

M&A専門の資格ではありませんが、弁護士・税理士・公認会計士などの国家資格所持者は、M&A手続きを遂行するうえで必要不可欠な存在です。M&Aでは、税務・財務・法律などの専門知識が求められます。

各分野の士業資格を取得すれば、豊富な知識を生かしてクオリティの高いサポートを提供できます。専門性の高さを証明することも可能です。

ちなみに、M&A時に資金調達を行う場合は、金融商品取引法にもとづく金融商品取引業者および金融商品仲介業者の登録などが求められるケースがあります。状況に応じて金融機関への相談が別途必要です。

M&A仲介協会とは

M&A仲介協会とは、中小企業庁が出した「中小M&A推進計画」に基づき、公正で円滑な取引を推進し、M&A仲介業界の健全な発展を目指して2021年10月に設立された団体です。活動としては中小M&Aガイドラインなど取引ルールの徹底や支援人材の育成、苦情相談窓口の運営などに取り組んでいます。

M&A仲介協会の会員へ依頼するメリット

近年、中小企業のM&Aが活発化する一方で、一部の悪質な事業者によるトラブルも問題視されています。これを受け、経済産業省は2023年9月に「中小M&Aガイドライン」を改訂し、M&A支援機関の行動指針をより明確化しました。

M&A仲介協会は、このガイドラインの遵守を会員に徹底させています。さらに、2024年以降、悪質な譲受企業の情報を共有する仕組みの運用も進められており、業界全体の健全化が図られています。

協会の会員であるM&Aアドバイザーに依頼することは、こうしたルールに則った質の高い支援を受け、安心してM&Aを進めるための重要な判断基準となります。

M&Aアドバイザーのまとめ

本記事では、M&Aアドバイザーの特徴・料金体系・メリットやデメリット・M&Aアドバイザーのおすすめ機関などを解説しました。

M&Aアドバイザーは検討から企業評価算定や書類・契約書作成、条件交渉など多岐に渡る業務を行うM&Aの専門家です。M&Aをスムーズに進めるだけでなく、リスクの軽減にもなります。

経済効果の高いM&Aを進めるためにも、それぞれのM&Aアドバイザーが特化した分野・サービス内容を比較し、実績や経験・誠実なM&Aアドバイザーであるか検討し自社に合った専門家を活用しましょう。

M&A・事業承継のご相談なら24時間対応のM&A総合研究所

M&A・事業承継のご相談は成約するまで無料の「譲渡企業様完全成功報酬制」のM&A総合研究所にご相談ください。

M&A総合研究所が全国で選ばれる4つの特徴をご紹介します。

M&A総合研究所が全国で選ばれる4つの特徴

- 譲渡企業様完全成功報酬!

- 最短43日、平均7.2ヶ月のスピード成約(2025年9月期実績)

- 上場の信頼感と豊富な実績

- 譲受企業専門部署による強いマッチング力

M&A総合研究所は、M&Aに関する知識・経験が豊富なM&Aアドバイザーによって、相談から成約に至るまで丁寧なサポートを提供しています。

また、独自のAIマッチングシステムおよび企業データベースを保有しており、オンライン上でのマッチングを活用しながら、圧倒的スピード感のあるM&Aを実現しています。

相談も無料ですので、まずはお気軽にご相談ください。

あなたにおすすめの記事

M&Aとは?メリット・手法・最新動向を専門家がわかりやすく徹底解説

M&Aは事業拡大や事業承継の有効な手段です。本記事ではM&Aの基礎知識から、2025年以降の最新動向、手法、メリット・デメリット、成功させるためのポイントまで、専門家が分かりやす...

買収とは?用語の意味やメリット・デメリット、M&A手法、買収防衛策も解説

買収には、友好的買収と敵対的買収とがあります。また、買収に用いられるM&Aスキーム(手法)は実にさまざまです。本記事では、買収の意味や行われる目的、メリット・デメリット、買収のプロセスや...

現在価値とは?計算方法や割引率、キャッシュフローとの関係をわかりやすく解説

M&Aや投資の意思決定するうえでは、今後得られる利益の現時点での価値を表す指標「現在価値」についての理解が必要です。今の記事では、現在価値とはどのようなものか、計算方法や割引率、キャッシ...

株価算定方法とは?非上場企業の活用場面、必要費用、手続きの流れを解説

株価算定方法は多くの種類があり、それぞれ活用する場面や特徴が異なります。この記事では、マーケットアプローチ、インカムアプローチ、コストアプローチといった株価算定方法の種類、株価算定のプロセス、株...

赤字になったら会社はつぶれる?赤字経営のメリット・デメリット、赤字決算について解説

法人税を節税するために、赤字経営をわざと行う会社も存在します。しかし、会社は赤字だからといって、必ず倒産する訳ではありません。逆に黒字でも倒産するリスクがあります。赤字経営のメリット・デメリット...

関連する記事

M&AのSPA(株式譲渡契約書)とは?必要性や記載事項と契約時の注意点を解説!

M&AのSPAとは株式譲渡契約書のことです。株式譲渡はM&Aで最も多く用いられているスキーム(手法)であり、M&Aの当事者となれば目にする可能性が高いでしょう。本コラムで...

財務アドバイザーとは?M&A仲介との違いや役割についても解説!

M&Aの検討や実施をする際に財務アドバイザーに相談するのも1つの手段です。本コラムでは、財務アドバイザーの概要やM&A仲介との違い、財務アドバイザーがM&Aで担う役割など...

M&Aのタームシートとは?重要性や記載内容と作成メリットについて解説!

M&Aにおけるタームシートは、合意内容を確認しながら交渉を円滑に進めるために役立つものです。本コラムでは、タームシートの概要と重要性、タームシートの項目内容と作成する際のポイント、ターム...

個人保証とは?経営者のメリットやデメリットとガイドラインについて解説!

これまで中小企業が金融機関から経営資金を借金しようとする場合、多くは経営者の個人保証(連帯保証)を求められてきたのが実態です。本コラムでは、個人保証の概要やメリット・デメリット、個人保証の撤廃を...

MOU(Memorandum of Understanding)とは?基本合意書の内容と他の契約書との違いを解説!

M&AにおけるMOU(Memorandum of Understandingの略称)とは基本合意書のことであり、M&Aの成立に向けた重要なプロセスです。本コラムでは、MOUを他の...

不動産デューデリジェンスの目的は?不動産DDの流れや種類を解説!

不動産デューデリジェンスは不動産投資を行うときや、M&Aでの譲渡対象に不動産が含まれている場合に必要な調査です。この記事では、不動産デューデリジェンスの目的や調査項目の種類、実際の調査が...

事業デューデリジェンスの目的は?ビジネスDDの調査・分析の流れやメリットを解説!

M&Aを実施するときには、必ず事業デューデリジェンス(ビジネスDD)を実施します。事業デューデリジェンスはどうして必要なのでしょうか。この記事では、事業デューデリジェンスの目的や分析手法...

海外M&Aのメリットや手法は?買収の目的や事例10選を解説!

国内企業が海外企業とM&Aを行う場合がありますが、海外企業とのM&Aには地政学リスクなどの国内企業とのM&Aとは違った注意点があります。この記事では、海外企業とのM&am...

税務DDの目的や手順・調査範囲を徹底解説!M&Aにおけるリスクは?

M&Aの成功のためには、税務DD(デューデリジェンス)が重要です。税務DDとは、企業が他の企業を合併や買収する際に行う重要な調査の一つです。本記事では、税務DDの目的、手順、調査範囲、実...

株式会社日本M&Aセンターにて製造業を中心に、建設業・サービス業・情報通信業・運輸業・不動産業・卸売業等で20件以上のM&Aを成約に導く。M&A総合研究所では、アドバイザーを統括。ディールマネージャーとして全案件に携わる。