M&Aとは?メリット・手法・最新動向を専門家がわかりやすく徹底解説

2025年5月26日更新会社・事業を売る

M&Aの流れを完全ガイド!準備から交渉、契約、PMIまでの手順を徹底解説

M&Aは、企業の成長戦略や事業承継の有効な手段として、近年ますますその重要性を増しています。M&Aのプロセスは、一般的に準備段階、交渉段階、契約段階、そして完了(PMI)段階という流れで進められます。各段階には特有の注意点が存在し、これらを事前に深く理解しておくことがM&A成功の鍵となります。本記事では、M&A仲介会社やアドバイザリーのサポートを受けながら進めるケースを想定し、M&Aにおける具体的な手続きの流れを詳細に解説していきます。

目次

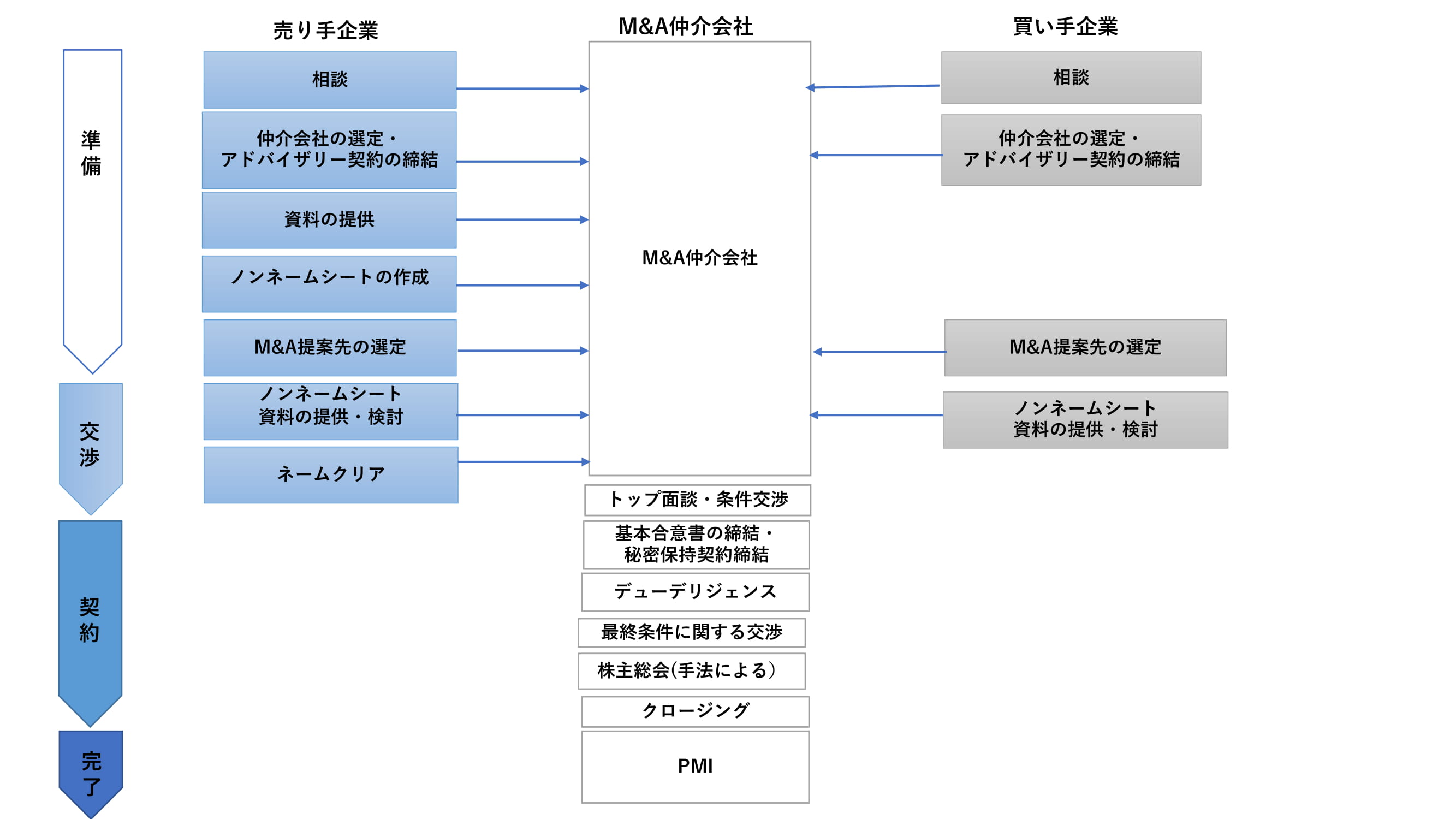

M&Aの基本的な流れと手順【フロー図で全体像を把握】

後継者不足に悩む中小企業の増加や、国内市場の競争激化が進んでいます。それに伴い、経営戦略を効率的に実施する方法として、M&Aは非常に注目を浴びているのです。M&Aの実施によって、事業承継問題の解決を始めとしたさまざまな経営課題を、効率的に解決できます。

M&Aを行う際、費用や方法はもちろん、M&Aの流れに関してきちんと理解を深めることが大切です。基本的には仲介会社やアドバイザリーに業務をサポートしてもらい、図式の手続きが必要になるでしょう。

M&Aの手続きの全体的な流れ

一般的に、M&Aは、以下の手順に沿ってプロセスを進めていきます。

- M&Aの目的や方向性を明確に定める

- M&A仲介会社などの専門家に相談する

- M&Aの方針・戦略・課題・売却価格などを検討する

- M&A先の選定・交渉を始める

- 基本合意の締結を行う

- 買収側によるデューデリジェンスが実施される

- 最終条件の交渉に入る

- 最終契約の締結を行う

- クロージングを行う

- 買収側による統合プロセスが実施される

- M&A後の情報開示、事業展開を行う

今回は、M&A仲介会社を利用して行う場合のM&Aにおける基本的な流れを順番に見ていきましょう。M&Aの流れは、主に準備段階、交渉段階、契約段階、完了段階と進みます。M&Aの流れでは、売り手企業(譲渡企業)か買い手企業かによって、実施する実務内容が異なります。

M&Aプロセス全体で押さえるべき重要ポイント

M&Aの各段階を詳細に見ていく前に、プロセス全体を通じて常に意識しておくべき重要なポイントがいくつかあります。これらを初期段階から押さえておくことで、M&Aの成功確率を高めることができます。

M&A戦略の明確化と目的設定の重要性

M&Aを検討する最初のステップとして、なぜM&Aを行うのか、M&Aを通じて何を達成したいのかという「目的」を明確に定めることが極めて重要です。例えば、新規事業への進出、市場シェアの拡大、優秀な人材の獲得、事業承継など、目的によって最適なM&A戦略や対象企業の選定基準が大きく異なります。目的が曖昧なままでは、交渉の軸がぶれたり、期待したシナジー効果が得られなかったりするリスクが高まります。

M&A専門家(仲介会社・FA)の適切な選定と活用法

M&Aは法務、財務、税務など多岐にわたる専門知識と高度な交渉スキルが要求される複雑なプロセスです。そのため、経験豊富なM&A専門家(M&A仲介会社やファイナンシャルアドバイザー)のサポートは不可欠と言えるでしょう。専門家を選定する際には、自社の業種や規模、M&Aの目的に合った実績があるか、手数料体系は明確か、担当者との相性は良いかなどを慎重に見極める必要があります。専門家を上手く活用することで、M&Aプロセスを円滑に進め、より良い条件での成約を目指せます。

徹底した情報管理と秘密保持契約(NDA)の意義

M&Aの交渉過程では、企業の経営戦略、財務状況、技術情報といった機密性の高い情報が双方の間で共有されます。これらの情報が外部に漏洩した場合、M&A交渉の破談はもちろんのこと、株価への影響、従業員や取引先の動揺、競合他社による妨害など、企業価値を大きく毀損する事態を招きかねません。したがって、交渉開始の初期段階で秘密保持契約(NDA:Non-Disclosure Agreement)を締結し、社内外における情報管理体制を徹底することが極めて重要です。

関係者(ステークホルダー)との円滑なコミュニケーション戦略

M&Aは、経営陣だけでなく、従業員、株主、取引先、金融機関など、多くのステークホルダーに大きな影響を与えます。特に従業員は、雇用条件の変更や企業文化の融合などに対する不安を抱きやすいものです。M&Aの目的や進捗状況、今後の展望などについて、適切なタイミングと方法で情報開示や説明を行い、関係者の理解と協力を得ることが、M&Aの成功、特にPMI(Post Merger Integration:M&A後の統合プロセス)を円滑に進める上で不可欠です。

M&A準備段階における具体的な流れと進め方

まずは、M&A準備段階における手続きの流れを見ていきましょう。準備段階とは、M&Aを検討し始めたときからM&Aの相手先を選定するまでの流れです。この段階では、主にM&Aの相手を探す手続きを実行します。

M&Aの相手が決まらないと、M&Aの流れは先に進みません。M&Aの相手は誰でも良いわけではなく、自社にとって効果的なM&Aが行える相手を見つけるのが必要です。したがって、準備段階における手続きの流れは、非常に重要です。

準備段階における手続きの流れは、下記になります。

- 仲介会社の選定・アドバイザリー契約の締結(双方)

- 資料の提供(売り手)

- ノンネームシートの作成(売り手)

- M&A提案先の選定 (双方)

こうした手続きを順番に行い、M&Aに備えていきます。各流れで行う手続きはどのようなものか、詳しく見ていきましょう。

①仲介会社の選定・アドバイザリー契約の締結(双方)

まず、M&Aが自社にとって本当に適した選択なのかを考えましょう。第三者承継を考えている場合であれば、M&Aの選択肢を親族承継などと改めて比較し、そのうえでM&Aの目的・譲れない条件などを明確にしてください。

次に、M&Aの相手探しをスタートします。売り先の会社を見つけるといっても、東京証券取引所1部・2部に上場している会社だけでも2,000社以上あります。多数の会社から、適切な相手を見つけることは非常に困難で、見つけられても後の交渉を自力で進行するのは難しいです。

自社にとって適切な相手探しとスムーズな交渉のためには、M&A仲介会社に依頼するのがベストです。売り手企業は、準備時点での経営状況や純資産、負債などの開示における準備を行う必要があります。トラブルの原因となる簿外債務、プラス材料となる特許やノウハウなどの洗い出しを行っておくとスムーズです。

M&Aをサポートする機関には、M&A仲介会社、公認会計士や税理士などの士業事務所、銀行、商工会議所などがあります。それぞれメリットやデメリットがありますが、M&Aを初めて行う場合はM&Aの相談からクロージングまでサポートしてもらえるM&A仲介会社が良いでしょう。

自社にM&Aを任せられると判断した仲介会社と、アドバイザリー契約を結びます。アドバイザリー契約とは、M&Aの仲介業務を依頼する際に結ぶ契約です。この契約では、M&Aアドバイザリーと今後の流れや報酬面を話し合います。

このときに、秘密保持契約を締結しなければなりません。M&Aの流れでは、双方企業の重要情報を交換します。万が一情報が漏えいした場合、後の経営が困難となる恐れもあるため、秘密保持契約によって情報を守ることは不可欠です。

特に売り手企業側は、情報管理を重視する必要があります。売り手企業側は、M&Aの流れで重要情報を提供するからです。M&Aの実行を周囲に知られない方が良いケースは多く、M&Aを不本意なタイミングで知られてしまうと、従業員や取引先が離れてしまうこともあります。

したがって、M&Aの告知手続きを最適なタイミングで行うM&A仲介会社に相談するのがおすすめです。

決算書や企業概要を準備すると良い

M&A仲介会社に依頼する際は、必要に応じて決算書や企業概要も仲介会社に見せましょう。その後の見通しを立てやすくなります。

ほとんどのM&A仲介会社は、M&A完了まで一連の流れをサポートします。昨今は、M&Aを全面的にバックアップするM&A仲介会社が増えており、M&Aをスムーズに進めやすいため、依頼を検討すべきでしょう。

売り手側の検討ポイント

売り手企業がM&Aを行うにあたり、事前準備として、M&Aの目的、タイミング、従業員や取引先の引継ぎなど具体的な計画を立てるとスタンスが明確になり、より良いM&Aの結果を得られやすくなります。

有形・無形を問わず、自社の資産を把握しておくことも重要です。取引価格の交渉に際して、自社価値の源泉を把握しておけば、買い叩かれるリスクは減少します。

買い手企業に見当を付けておく場合もありますが、M&A仲介会社を選定し契約した後に、交渉相手探しを行うのが一般的です。

買い手側の検討ポイント

買い手企業は、M&Aをつうじて自社における成長戦略の具体的な方法を検討したうえで実施することが必要です。成長戦略の中でM&Aの位置づけがしっかりしていれば、売り手企業を絞り込めます。

望ましい買収先を探すためには、自社でリサーチするだけでなく、M&A仲介会社における協力のもとロングリストから探す場合もあるのです。

M&A仲介会社の手数料形態には要注意

M&A仲介会社を選定する際には、その手数料体系を十分に理解し、比較検討することが重要です。一般的に、M&A仲介会社の手数料には、契約時に支払う「着手金」、月額で発生する「リテイナーフィー(中間金が含まれる場合もあります)」、そしてM&A成約時に支払う「成功報酬」があります。これらの手数料の有無や金額、算出方法は仲介会社によって大きく異なります。

特に成功報酬は、M&Aの総費用に最も大きな影響を与えるため、その計算基準(レーマン方式が一般的ですが、基準となる取引価額が株式価値のみか、負債等も含む企業価値や移動総資産か等で大きく変動します)を詳細に確認する必要があります。

例えば、成功報酬の算定基準が「譲渡株式の価額」であるか、「負債等を含めた企業全体の価値(移動総資産など)」であるかによって、支払う手数料が数千万円単位で変わることも珍しくありません。複数の仲介会社から見積もりを取得し、サービス内容と照らし合わせて慎重に選択しましょう。

M&A専門機関の種類と立場

M&A専門機関として主に挙げられるのは、ファイナンシャルアドバイザー、M&A仲介会社、マッチングプラットフォーム、公的支援機関です。ファイナンシャルアドバイザーは、売り手企業と買い手企業のどちらか一方とのみ契約し、企業の代理人のような立場で相手と交渉を行います。

M&A仲介会社は、売り手企業と買い手企業の中立な立場から交渉をサポートするので、妥協点をみつけやすく比較的短期間でM&Aの成約が見込めます。

マッチングプラットフォームは、売り手企業の企業情報を載せたウェブサイトのことで、オンラインのやり取りをつうじてM&Aを行うことが可能です。アドバイザーを介さないため、より低コストでM&Aを行えます。

公的支援機関は、事業承継・引継ぎ支援センターに代表される、公的機関が行っている事業承継支援サービスです。

②資料の提供(売り手)

次の流れでは、売却する側が仲介会社に対して、自社の企業情報を提供する手続きに入ります。提供する資料は、買収企業を探す際に活用されるのです。

③ノンネームシートの作成(売り手)

売り手側から資料の提供を受けた後、その資料をもとにM&A仲介会社がノンネームシートを作成します。ノンネームシートとは、買い手候補に対して、売り手企業の概要やM&Aの条件を提示するための資料です。

具体的には、事業内容や所在地、売上高、従業員数などが記載されます。この資料は情報漏えいを防ぐために、すべての情報を抽象的に記載しているのが特徴です。しかし、抽象的な情報のみでは、相手企業に自社の魅力を伝えられません。

そこで、ある程度M&Aの流れが進んだ段階で、より詳細な情報を相手に伝えます。具体的な情報を伝える手続きをネームクリアと呼びます。M&A仲介会社は、ノンネームシート作成の段階で、後々ネームクリアを行っても良いか売り手企業に確認するのです。

④M&A提案先の選定 (双方)

準備段階における最後の手続きとして、M&Aの提案先を選定する流れに入ります。この流れは、M&A仲介会社が実行するものです。

具体的には、ロングリストやショートリストと呼ばれるリストを作成します。ロングリストによって、さまざまな条件に合う企業を20〜30社選定し、ショートリストをもとに実際にM&Aを提案する企業を絞り込む流れです。

相手候補を選定する主な基準は、下記のとおりです。

- 基本的な会社情報

- 売却金額

- 株主構成

- 事業内容

- M&Aに対する姿勢

- 株価

- 予想されるシナジー効果

これで、M&A準備段階の手続きは完了となり、以降は本格的なM&Aの交渉へと進んでいきます。したがって、M&Aの流れの中で非常に重要な手続きとなります。ただし、日本のM&A市場は売り手市場になりがちであり、業界によっては売却案件が見つからない可能性もあります。

売り手側の実務

売り手側は、特定されない範囲で自社の企業情報が記載されたM&A案件の概要書を作成します。この概要書はノンネームシートと呼ばれ、記載される事項は大まかな所在地、業種、業態、業績推移、売却理由、想定される取引価格などです。

自社の機密情報が外部に漏れることを防いだり、M&Aを検討していることを外部から秘したりするため、ノンネームシート形式の企業名が特定されない概要書が作られます。ノンネームシートは、仲介会社やFAのフォーマットを売り手企業が埋める流れで作成することが多いです。

買い手側の実務

買い手企業は、仲介会社などから提供される情報、ノンネームシート、独自に得た情報などに基づいて売り手企業を選定します。

限定された情報のなかで、自社のM&A戦略において期待されるシナジー効果を創出できるか否か、買収が実現できるか否かを、慎重に判断する必要があるのです。

提案先の選定・打診を担う専門家

M&A仲介会社やファイナンシャルアドバイザーは、ノンネームシートを持って買い手企業候補を何社も回り打診する強力な専門家です。

M&Aにかかわる専門家は他にも、事業承継アドバイザー、公認会計士、税理士、弁護士、司法書士などがいますが、その多くは売り手企業のノンネームシートを持って複数の買い手候補に打診してくれません。

従来のネットワークではどうしても優良なM&A先がみつからない場合、M&A仲介会社やファイナンシャルアドバイザーへ依頼すれば、新しい選択肢がみえることも多いです。

M&A交渉段階の主要プロセスと流れ

ここからは、M&Aの交渉段階における手続きの流れを見ていきましょう。交渉段階とは、ノンネーム資料の検討からM&A交渉までの流れをさします。M&Aの交渉段階における流れは、下記のとおりです。

- ノンネーム資料の提供・検討(双方)

- ネームクリア(売り手)

- トップ面談(双方)

- 条件交渉(双方)

交渉段階では条件交渉の手続きも行います。各流れで行うプロセスを詳しく見ていきましょう。

①ノンネーム資料の提供・検討(双方)

最初の流れは、M&A仲介会社が買い手企業に対し、M&Aの提案を行う手続きです。その際、前述した流れで作成したノンネームシートを用います。仲介会社は、希望に合致する可能性の高い企業情報から優先的に提供していくケースが多いです。したがって、自力でM&Aの相手探しをするよりも、早く見つかります。

買収する側は、ノンネーム資料に基づき、M&A相手を検討します。

②ネームクリア (売り手)

次は、売り手側におけるネームクリアの手続きです。前述のとおり、ノンネームシートには抽象的な情報しか記載されていません。抽象的な情報のみで、M&Aの実施を決定するのは困難です。したがって、この段階で売り手企業は、さらに詳細な情報を相手に提供する必要があります。

このとき、売り手側は自社の強みや魅力を前面に押し出した資料を作成することが大切です。買収する側は、この資料をもとにM&Aに進むか決定するので、自社に関心を持ってもらわなければなりません。後の交渉に進行するためにも、最大限に魅力を伝えましょう。

買い手企業は、詳細な情報を参考にしたうえで、M&Aの実行可否を決定します。

IM(インフォメーションメモランダム)

IM(インフォメーションメモランダム)は、売り手企業の詳細な企業情報がまとめられた資料で、ノンネームクリアや秘密保持契約の締結後に買い手企業に対して提示します。

企業情報に含まれるのは、事業の内容、過去の損益計算書・貸借対照表、事業計画、雇用状況などです。M&A仲介会社などが用意する場合と、売り手企業が独自に用意する場合があります。買い手企業は、内容を鵜呑みにするのではなく、デューデリジェンスで内容を精査しましょう。

プロセスレター

複数の会社と同時に交渉を進め、最終的に入札方式によりM&A相手を選定する場合は、入札の条件・方法・スケジュールなどをまとめたプロセスレターが買い手企業候補に提示されます。入札に参加することを決めたら、次に行うことはプロセスレターに従った意向表明書(入札書)の提出です。

一度の入札で買主が決定する場合もあれば、複数の買い手企業候補がデューデリジェンスを行ったうえで、改めて1社に絞るために入札を行う場合もあります。

③トップ面談(双方)

買い手企業がM&Aに積極的な姿勢を示すと、次はトップ面談の過程です。ネームクリアで詳細な情報がわかっていても、不安や疑問が残ります。そこで、売り手と買い手の経営者同士が、顔を合わせて面談するのです。

M&Aの流れで最も大事なことは、経営理念や組織文化の相互理解です。収益性やM&Aのシナジー効果など、数字面でのメリットを追求しましょう。価値観や理念の合致も非常に重要です。

価値観や経営理念がまったく違う相手とM&Aを実行してしまったら、双方が後悔してしまう事態になりかねません。M&Aの流れで、双方が納得するまで話し合うのがM&A成功の秘訣です。

M&Aの価格交渉がスムーズに進まないケースが多い

M&Aの価格交渉は、スムーズに交渉が進まないケースもよくあります。M&A価格のすり合わせは非常に重要です。企業価値に正解はなく、基本的に交渉によって決定します。とはいえ、目安となる相場がないと、M&Aの交渉が平行線となってしまうでしょう。

そこで、企業価値の相場を算出する方法があります。企業価値の算出方法はさまざまで、最適な手法は場面や企業の規模などによって異なるので気をつけなければなりません。例えば、未上場のベンチャー企業では、マルチプル法が用いられます。歴史のある中小企業の場合は、簿価純資産価額法が活用されるケースが多いです。

企業価値の算出手続きは、状況に適した手法を用いるのがベストとなります。企業価値の算出手続きは非常に複雑なので、専門家に依頼しましょう。以下の動画で弊社M&Aアドバイザーが計算例を用いてマルチプル法を解説しておりますので、ぜひご覧ください。

企業価値評価の目的

企業価値評価(バリュエーション)は、M&Aの交渉において価格決定の基礎となる非常に重要なプロセスです。この評価は、買い手企業または売り手企業が内部で参考にするためだけでなく、交渉を建設的に進めるための客観的な指標として機能します。

企業価値は、対象企業の事業計画、財務状況(資産・負債)、契約関係、市場環境、そして将来の収益性など、様々な要因を総合的に分析し、一定の仮定のもとに算出されます。この理論上の企業価値を把握することで、M&Aにおける価格交渉をより論理的かつスムーズに進めることが可能になります。

価格交渉が平行線をたどる場合や、双方の希望価格に大きな隔たりがある場合には、M&A仲介会社や独立した第三者評価機関による客観的な企業価値評価を参考にすることで、双方が納得できる妥当な取引価格での合意形成が期待できます。

企業価値評価の手法

大きく分けて、マーケット・アプローチ、インカム・アプローチ、コスト・アプローチの3種類があります。

マーケット・アプローチは、証券取引所での株式取引価格を参考に企業価値を評価する方法です。上場企業であればその株価が、非上場企業であれば類似上場企業の株価が計算の基準に用いられます。

マーケット・アプローチでは、価格を決定するときに市場の価格を基準にするため、公平で客観性が高い評価方法といえます。しかし、市場の価格はときどき突発的な変動を示すことがあるため、実際の業務では一定期間の価格の平均値を利用するなどして、このような一時的な影響を除くような対策が必要です。

インカム・アプローチは、企業の将来における期待収益の現在価値により算定する方法で、DCF法(ディスカウンテッド・キャッシュフロー法)が代表的です。最も理論的といわれる算定方法ですが、事業計画や割引率の置き方で結果が変わる弱点があります。

コスト・アプローチは、企業の決算書に記載された純資産価格により算定する方法です。シンプルゆえに説明力は高いですが、現在時点の有形資産のみを評価の対象にしている点で過小評価に注意する必要があります。

企業価値評価を成功させるポイント

算定方法とその結果を振りかざすのではなく、その算定方法を選択した説得的な理由を説明できるかがポイントです。魅力的な資産を多く持っていながら業績が振るわない会社は、資産の価格が企業価値のほとんどを表すといえるので、コスト・アプローチが適しています。

赤字が続くベンチャー企業では、将来の期待収益が実現する可能性が高いゆえに投資が成り立っていると考えられるため、インカム・アプローチを使うと良いでしょう。

同業他社が多く存在する会社は、信頼できる市場株価が存在するため、マーケット・アプローチが適しています。企業価値評価で得られた結果に説得力を持たせる説明ができれば、成功といえるでしょう。

企業価値評価を担う専門家

企業価値評価は、財務の専門家により行われることが多いです。M&A仲介会社や証券会社は、自社が関与するM&A取引では企業価値評価を担います。そのほかには、公認会計士や第三者評価機関を活用することで、企業価値評価のみを外注することが可能です。

取引価格が相場と合っていないと感じる場合は、セカンドオピニオンとして第三者に企業価値評価を依頼することも選択肢の一つでしょう。

④条件交渉 (双方)

トップ面談の手続きを終えたら、いよいよ具体的な条件交渉の流れへと入ります。前段階で実施するトップ面談は、信頼関係の構築や価値観の理解が目的です。一方、この段階は、買収価格や従業員の処遇、M&Aの方法を決定する流れとなります。

買い手側は、「意向表明書」と呼ばれる書類を作成し、相手企業に提示しなければなりません。意向表明書とは、用いるM&A手法(株式譲渡など)や買収価格、スケジュールなどに関する希望を記載したものです。

買収する側はこの書類提示により、売り手に対して買収に際する意向を伝えますが、意向表明書の提出を経ずに先の流れへと進むM&A事例もあります。ただし、意向表明書を提出すると、お互いがM&Aに前向きになり手続きが円滑に進みやすいので、できるだけ出す方向に持っていきましょう。

以上でM&A交渉段階の流れや手続きは完了し、最終的なM&A契約の流れに入ります。

M&A基本合意から最終契約締結までの流れと注意点

契約段階とは、基本合意契約の締結から関係者への公表までにおける手続きを行う部分で、クロージングをし関係者に公表してM&Aの流れは完了です。M&A契約段階の手続きは、下記の順番で進みます。

- 基本合意書の締結(双方)

- 秘密保持契約締結(双方)

- デューデリジェンスの実施(買い手)

- 最終条件に関する交渉(双方)

- 株主総会(手法による)

- 最終契約の締結・クロージング(双方)

- 関係者への公表(双方)

関係者への公表手続きが完了するまで、気を抜かずに行わなければなりません。各流れで行うプロセスを詳しく見ていきましょう。

①基本合意書の締結(双方)

売り手・買い手双方の希望条件がおおよそ一致した時点で、基本合意書を締結します。基本合意書に記載されるのは、下記の項目です。

- 買収方法

- 買収価格

- 今後の交渉期間

- 最終契約の締結時期

- 独占交渉権や秘密保持契約に関する内容

必要に応じて他の項目を付け足したり外したりするのも可能です。今後の流れをスムーズに進行するうえで、基本合意書の締結手続きは非常に重要になります。その中でも、独占交渉権は特にしっかり考えるべき項目です。

独占交渉権とは、特定企業との取引をしないことを約束する権限をさします。この権限を用いることにより、買い手側は他社と競争せずにM&Aを実施できるのです。

基本合意書の手続きは、M&Aの流れで丁寧に行わなければなりませんが、基本合意書の締結は義務ではありません。基本合意書を締結せずに、M&Aの流れを進めるケースもあります。とはいえ、後の流れでトラブルが生じる可能性も高いので、そのリスクを減らすためにも、締結した方がお互いにとってメリットです。

法的拘束力を持つ基本合意書も締結できる

基本合意書は、多くの場合で締結されますが、基本合意書に法的拘束力を持たせることも可能です。ただし、すべての事項に拘束力を持たせると、かえって不利益が生じる可能性があります。

例えば、買収価格に法的拘束力を持たせて買収価格を固定した場合、後の流れで行った調査によって企業価値が想定より低ければ、買い手側は損失を被ります。つまり、全てに法的拘束力を持たせれば良いわけではありません。M&Aの流れを円滑にする部分にのみ設定しましょう。

基本合意書に関して少しでも不安があれば、M&A仲介会社などの専門家に納得できるまで質問してください。

基本合意書の作成を支援する専門家

基本合意書は、交渉対象を一本化し、デューデリジェンスなどのプロセスに進むための重要な契約です。基本合意書には、基本合意書の持つ法的拘束力の範囲や独占交渉権の内容が規定されるため、作成・締結には、弁護士の支援を受ける必要があるでしょう。

②秘密保持契約締結(双方)

基本合意契約とほぼ同じタイミングで締結するのが秘密保持契約です。秘密保持契約はその名のとおり、M&Aに関する情報の一切を秘匿するために締結される契約になります。

前述のとおり、M&Aに関するすべての情報は秘匿しなければなりません。M&Aは異なる会社同士が経営統合を行うもので、情報漏えいが従業員や取引先を動揺させてしまう恐れがあります。最悪なケースは、競合他社が当事者よりも先に、より条件のいいM&A提案を行うことです。

これはM&Aのプロセス全般にいえることで、後述する関係者への公表段階まで、つまりはM&Aが成約するまで秘匿する必要があります。

秘密保持契約の締結は、他の手続きと比べてあまり重要ではないと感じるかもしれません。しかし、M&Aを安全に遂行するうえで不可欠な手続きといえるので、気を抜かずにしっかりと秘密保持契約を結んでください。

③デューデリジェンスの実施(買い手)

基本合意契約を締結したら、次にデューデリジェンスの手続きを実施する過程に入ります。デューデリジェンスとは、M&Aを行う相手企業の情報を詳細に調査する手続きです。買収する側が、相手企業の調査を実施します。

M&Aには、さまざまなリスクがあり、例えば訴訟の存在や減損リスク、簿外債務などです。リスクを抱えた企業を買収すると、M&Aの効果が現れないどころか、かえって経営状態が悪化する恐れもあります。

最悪の場合、経営をそれ以上継続できないほどの深刻なダメージを負う恐れもあるので気をつけなければなりません。M&Aの失敗につながるリスクを回避するためにも、デューデリジェンス手続きは不可欠です。

デューデリジェンスの種類

デューデリジェンスは、各分野の専門家に依頼するのが一般的です。売り手側の事業内容やM&Aのスケジュール、費用なども考慮したうえで、デューデリジェンスを実施する分野を明確にしましょう。

明確なゴールに向けたデューデリジェンスを行うのは、理想的なM&Aを実現するために必要です。優先順位をつけると時間やコストを無駄にしません。デューデリジェンスは、主に以下の種類があり、M&A仲介会社の主導で進行します。

- 法務デューデリジェンス

- 財務デューデリジェンス

- 税務デューデリジェンス

- ビジネスデューデリジェンス

デューデリジェンスには多くの費用が発生する

デューデリジェンスを実施すると、M&Aにおけるリスクを最小限に抑えられますが、すべての分野で実行すると、莫大な費用がかかります。最低でも、デューデリジェンスには50万円〜300万円の費用を要するので覚えておいてください。

重要な分野とそうでない分野を分けて、自社にとって必要な部分のみを実行するのがベストです。ここの流れで実行する調査手続きは、売り手にとって非常に重要となります。自社にとって都合の悪い情報を隠してしまうと、後々トラブルが発生する可能性も高いです。

売り手側は調査に対して積極的に協力し、誠実な対応を心がけましょう。

デューデリジェンスを成功させるポイント

デューデリジェンスを乗り越えて、適正なM&A取引を実現するためには、あらかじめリスクが検出された場合の対処方法を定めておく必要があります。

例えば、リスクが発見された場合の買収価格における減額調整、表明保証に基づく補償請求を行うことです。資産を包括承継することにリスクを感じる場合は、資産を選択的に承継できる買収スキームへ切り替える必要があるでしょう。

デューデリジェンスでリスクが発見されることはある程度仕方がないため、リスクへの対処を工夫することが重要です。

デューデリジェンスを担う専門家

デューデリジェンスの種類ごとに、異なる専門家が担当するのが通常です。デューデリジェンスは、財務、税務、法務、ビジネスといった分野を対象に行われます。通常、公認会計士が財務、税理士が税務、弁護士が法務、ビジネスコンサルタントがビジネスの担当です。

M&Aの際は、必ずしも全分野のデューデリジェンスを行うわけではなく、必要のある範囲でのみ行われます。

④最終条件に関する交渉(双方)

デューデリジェンスの手続きが完了したら、いよいよ最終的な交渉に進みます。買収する側は、これまでの流れで得られた情報をもとに、M&Aを実行するかを最終決定するのです。M&Aを実行すると決断したら、最終条件の交渉へと進みます。

用いるM&A手法によっては、株主総会における特別決議などの手続きを経ることも必要です。M&A手法ごとに、必要となる手続きは異なります。M&Aを実施する際は、必要な手続きを事前に把握しなくてはいけません。この最終交渉では、下記項目を決定する必要があります。M&Aのスケジュールに沿って、問題なく契約を締結するためには必須の内容です。

- 株価

- 従業員

- 社長の処遇

- 譲渡代金の支払い方法

最終交渉をおろそかにしてしまうと、M&A成立後の流れで大きなトラブルが生じる恐れがあります。これまでの流れで費やした時間や手間を無駄にしないためにも、しっかりと手続きしましょう。

M&A手法の変更

基本合意書締結後、デューデリジェンスなどで発見されたリスクに対処するために、M&A手法を変更する場合があります。

例えば、紛争化している契約や簿外債務がみつかった場合は、吸収合併などから事業譲渡にM&A手法を変更することで、問題となっている権利義務を承継しないことが可能です。

M&A手法の変更まで必要がない場合は、売り手企業に対し、最終合意までに対処を求める対応も考えられます。

クロージングまでに売り手が負う義務

売り手企業やその経営者は、M&Aが合意に達した後最終契約書締結前まで、売り手企業を善管注意義務をもって管理する必要があるでしょう。

売り手企業の価値を毀損する企業活動や第三者への利益供与を行った場合は、買い手から訴訟を受ける可能性があります。デューデリジェンスにて明らかになったリスクへの対処が求められる場合は、その対応も必要です。

クロージング後に当事者双方が負う義務

最終契約書締結後でも、買い手企業と売り手企業はそれぞれ義務を負います。

買い手企業は、役員・従業員の処遇、取引先との契約、ブランドの継続など、M&Aを行う際に売り手企業と交わした取り決めを順守する必要があります。売り手企業で経営から離脱した元経営者の義務は、競業の禁止、契約に基づく権利移転への協力などです。

取引価格の変更・偶発債務の補償

デューデリジェンスの結果明らかになったリスクを、偶発債務として売り手企業に補償させる場合に、実際の課税や訴訟敗訴などの事象が起こった時点で金銭の支払いを行うエスクロー方式を採用する場合があります。

エスクローとは、買い手企業が支払った取引価格の一部が金融機関などに預託され、損害が確定した時点で買い手企業へ払い戻される方式です。

⑤株主総会(手法による)

これは手法によって変わりますが、株主総会の開催手続きをする必要がある場合もあります。この際、特別決議を得てM&A自体の承認をもらい、必要な情報を株主総会議事録に残すなど、いくつかのプロセスをこなすのです。

譲渡制限株式を発行しており、承認機関を株主総会に設定している場合は、必然的に株主総会を行う必要が出てくるでしょう。株主総会はM&Aの交渉に直接かかわりませんが、M&Aの成否を左右します。

当然ながら、M&Aに利益がないと判断されれば株主の反発を受け、M&A自体が頓挫(とんざ)する可能性もあります。株主の理解が得られるよう、うまく説明を行うのがポイントです。

⑥最終契約の締結・クロージング(双方)

双方がM&Aに合意できたら、最終交渉の流れで決定した事項に基づいて、最終契約を締結する手続きを行います。基本的には、この手続きでM&Aの流れはいったん完了です。ただし、その後も諸手続きを実施しなければならないケースもあります。

具体的には、契約に従って会社の引き渡しや買収代金の支払いをする必要があり、代表者の変更も必要です。このプロセスはクロージングと呼ばれ、クロージング条件を満たしていれば成立します。クロージング条件は、虚偽事項がなく、事前に取り決めた内容に沿って行われていれば問題ありません。

最終契約の締結からクロージングの間には、ある程度時間があきます。その間に、これから紹介する関係者への公表を行うのが一般的です。しかし、契約とクロージングを同時に完了する事例もあります。

特に中小企業のM&Aでは、契約とクロージングを同日中に実行するケースが大半です。大企業は組織再編目的でM&Aを行うケースも少なくありません。組織再編M&Aでは、手続きに1カ月以上かかることもあります。M&Aのスケジュールを立てる際は、計画に余裕を持たせておくと安心して手続きを進められるでしょう。

参照:有価証券上場規程(東京証券取引所)

独占禁止法(公正取引委員会)

独占禁止法の運用指針(公正取引委員会)

労働契約承継法(厚生労働省)

事業承継又は合併を行うに当たって会社等が留意すべき事項に関する指針(厚生労働省)

最終契約書の記載内容

最終契約書には、以下の事項が規定されます。

- 取引対象物特定・売買の合意(取引対象物、取引価格、取引価格の調整方法など)

- クロージングの前提条件

- 表明および保証(売主、買主)

- 誓約事項

- 補償

- 解除

- 雑則(秘密保持、存続条項、準拠法・管轄など)

取引価格、M&Aの手法などは「①取引対象物特定・売買の合意」に記載されます。「②クロージングの前提条件」は、契約締結のために互いが履行すべき義務を定めた条項で、義務が履行されなければ契約は成立しないことが明記される重要な条項です。

クロージング後に従業員の雇用維持などを行う義務は、「④誓約事項」で規定されます。

最終契約書の締結を支援する専門家

最終合意書はこれまで進めてきたM&Aの交渉における集大成です。M&A仲介会社やファイナンシャルアドバイザーのサポートを受けながら作成すると良いでしょう。もっとも、最終合意書も契約書ですので、最終的には弁護士が確認・修正する必要があります。

⑦関係者への公表(双方)

最後に、関係者に対してM&Aを実施した旨を公表します。具体的には、従業員や取引先などの関係者に伝え、特に従業員への公表は重要です。優秀な従業員の存在は、M&A後のシナジー効果を発揮するうえで大切です。

しかし、組織が変わったことによって、従業員のモチベーションが低下してしまい、離職してしまう可能性もあります。そうなると、シナジー効果がうまく発揮されず、M&Aが失敗となる可能性もゼロではありません。

M&Aを完全に成功させるために、M&Aの前後でしっかりと従業員とコミュニケーションを取りましょう。そうすれば、M&A後の統合手続きもスムーズになります。これで、M&Aの流れは完了です。

M&A成立後のPMI(統合プロセス)の流れと成功のポイント

M&A自体は、さきほどお伝えした交渉段階の手続きで終了しますが、完了段階ではM&Aを行った際に発生するシナジー効果を得るための手続きが行われます。この手続きを総じてアフターM&A(PMI)と呼び、M&Aの成功には欠かせません。

M&Aはただ契約を締結して完了するわけではなく、しっかりアフターM&Aを行い、経営統合を進めていくことが重要です。しかし、多くの経営者はM&Aの交渉や調整に体力や時間を取られてしまい、アフターM&Aができなくなってしまうケースも少なくありません。

アフターM&Aを怠ってしまうと、M&Aで得られるシナジー効果が減少してしまいます。アフターM&Aを行うM&A完了段階の流れは、下記のとおりです。

- クロージング後に必要な実務

- 組織体制・業務の整理(PMI)

- 従業員同士のコミュニケーション・フォロー

- 新たなリスクへの対処

安易にM&Aが完了したと安心せず、最後まで手続きを遂行してください。各流れで行う手続きを詳しく見ていきましょう。

①クロージング後に必要な実務

クロージングでは最終契約書に合意しているにすぎないため、その契約書に基づいて事務処理を行ったり、権利義務を移転させたりする必要があります。具体的には、主に以下の作業が必要です。

財務諸表の確定・M&A対価の調整

売り手企業は、期首から最終契約書締結時までの決算書作成が必要です。事前に作成できないため、決算書作成はクロージング後に行います。特に、買収価格の決算に基づく価格調整条項が盛り込まれている場合は、クロージングまでの決算書に基づいて調整を行います。

所有権・契約関係の移転

M&A手法に事業譲渡を選択した場合は、以下の作業を行うことで、売り手企業の所有権や権利義務を個別に買い手企業に承継させなければなりません。例えば、売り手企業から買い手企業に売掛金債権を譲渡したとみなし、債務者に対して確定日付のある証書による通知が必要です。

逆に、買掛金は、買い手企業が売り手企業の債務引受をしたと考え、債権者から承諾を取ります。不動産は、契約により所有権が移転するため、所有権移転登記が必要です。事業譲渡以外の場合は、包括承継されるため、移転登記手続を除き上記の個別対応は必要ありません。

許認可の申請・届出

上記同様、事業承継であれば新会社で許認可を取りなおす必要があります。合併などの包括承継であれば、許認可も承継される場合が多いものの、許認可の種類によっては新たな申請を必要とする場合があるのです。

②組織体制・業務の整理(PMI)

異なる会社同士が経営統合を行う以上、最初に着手しなければならないのは組織体制・業務の整理(PMI)でしょう。組織体制・業務の整理(PMI)の検討は、M&Aの着手時から開始され、デューデリジェンスの過程で具体化されてクロージングまでの間に短期的見直しの計画へと練りあげます。

短期的見直しを進めながら、中長期的な統合計画が策定され、経営統合へと進みます。組織体制や業務のプロセスが異なっているのは当然であり、どれを残すのか、それとも統合するか、改変するかは十分に検討されるべきです。

このプロセスでは、理想としている組織モデルや決めるべき優先順位を明確にして進める必要があります。対応を間違えると、従業員の不満が起きやすく、日常的な業務が滞ります。かえってコストが増えてしまう恐れもあるので、注意が必要です。

③従業員同士のコミュニケーション・フォロー

M&A完了段階での組織体制・業務の整理と並んで重要な手続きは、従業員同士のコミュニケーション・フォローです。M&Aを行った後は、企業文化が違う会社の従業員同士がともに仕事を行います。従業員がきちんとコミュニケーションを取り合って業務に集中できるよう環境を整え、必要があればフォローするべきでしょう。

価値観の違う職場にいる従業員同士のコミュニケーションに齟齬(そご)が起きれば、いらぬトラブルを生むことがあります。また、従業員の離職につながる場合があります。実際、M&Aや職場環境の変化に反発して従業員が大量離職し、事実上M&Aが失敗に終わったケースも少なくありません。

事業の中核を担う重要な従業員が離職してしまうと、事業の価値が大きく損なわれてしまいます。重要な機密情報の流出が起こることもあるので、売り手となる会社は、それらの点に気をつけてできるだけフォローしましょう。

④新たなリスクへの対処

M&Aは、デューデリジェンスなどで念入りにリスクの洗い出しを行ってから完了するものですが、クロージングの後になってからリスクが発生するケースも少なくありません。実際、過去のM&A事例では、経営統合が開始された段階で不正や債務が見つかったこともあります。

ただでさえ経営統合や従業員のフォローをしなければならない時期に、リスクの早急な対処に追われるケースがあるのです。新たなリスクが発生しなくても、後の経営環境や市場の変化によって期待したシナジー効果が出ないケースもあります。

多少の差異ならまだいいのですが、減損損失が発生してしまうケースも少なくありません。当然ながら、すべて想定どおりに物事が進むとは限りません。M&Aが成約した後も、油断せずにリスクに備えましょう。

M&A仲介会社に、M&Aが成立してからも相談に乗ってもらえるのか事前に確認しておくと安心です。

M&Aの流れ・手順に関する本・書籍

ここでは、M&Aの流れ・手順に関して参考になる本・書籍を5つ紹介します。

『最新版 M&A実務のすべて』

この書籍では、今では一般的なビジネス戦略となっているM&Aについて、どう会社の価値を評価するか、どのように合併や買収を進めるべきかなど、具体的な方法が詳しく説明されています。

M&Aでは、法律や会計、税金に関するさまざまなルールがあります。例えば、株の取引に関する法律や、会社の財務報告のルールなどですが、これら全ての最新情報をこの一冊で理解できます。M&Aに関わる人にとって非常に役立つ内容です。

『M&A実務の基礎〔第2版〕』

この本は、会社の合併や買収(M&A)に関する実務を総合的に理解するための入門書です。主に、会社の法務担当者や新人弁護士向けに作られています。

本書では、M&Aの基本的な契約内容から、それに関連するさまざまな法律(金融商品取引法、独占禁止法、労働法、知的財産法など)についても幅広く解説しています。第2版では、初版を大幅に見直し、特に組織の再編や事業の譲渡、出資に関する部分を詳しく説明しています。

『M&A実務ハンドブック(第8版)』

この本は、会社の買収や合併(M&A)に必要な知識を全面的にカバーしています。特に、中小企業の取引を対象にしています。

本書では、法律や会計、税金のルールをわかりやすく整理し、会社がどのように評価されるのかについても説明しています。実際にM&Aを行う際に知っておくべき情報が一とおり揃っています。

『企業買収の実務プロセス<第3版>』

この本は、会社の買収や合併(M&A)を成功させるためのステップバイステップのガイドとして長く愛されています。

具体的には、M&Aを進める前の準備から実際に行動に移す段階、そして買収後の管理まで、3つの大きなフェーズで説明しています。また、最新版では、法律や税制の最新の変更もしっかりと取り入れ、株式を交付する際の新しいポイントも加えられました。

『中小企業M&A実務必携 法務編 第2版』

この本は、中小企業がよく行う「株式譲渡」という手法に焦点を当て、法的な知識をシンプルにまとめています。

具体的には、最新の法改正にも対応していて、6つの大きな章で構成されています。それぞれの章では、M&Aの全体的な流れから基本的な知識、株式の取り扱い、契約の進め方、最終手続き(クロージング)まで、それに関わる法的なルールもわかりやすく説明しています。

M&Aによる株式譲渡の流れ・手順

中小企業のM&Aでは、株式譲渡がよく活用されますが、株式譲渡でも基本的な流れや手順は同じです。検討・準備の段階、マッチング・交渉の段階、最終契約の段階における基本的な流れをチェックして進めてください。

株式譲渡では、譲渡制限株式における譲渡承認請求などの知識も欠かせません。上述した手続きを確実に進め、従業員や取引先へ配慮することも忘れないようにしましょう。

M&A実務の流れ・手順をスムーズに進める際のポイント

中小企業がM&Aの手続きを進行する際の最も大きなポイントは、本当にM&Aの選択でいいのか、他の手段が自社に合っているのではないかなど、十分に検討を重ねることが重要です。

その際に、中立的なアドバイスをM&Aの専門家に相談するのがおすすめです。専門家は、利害関係者の把握や調整、議決権の確保、売却価格の検討、M&Aを依頼する先の選定なども並行して準備します。

M&A契約成立後こそが本当の意味でM&Aにおける成否の分かれ目といっても過言ではありません。事業の引継ぎや実質的な経営がスタートするため、アフターM&A(PMI)と呼ばれる作業こそがM&Aの総仕上げです。

M&Aを成功に導くためには、その流れをスムーズに進めることが重要です。そのため、M&Aに詳しい専門家にサポートを依頼することが推奨されます。

M&Aの流れ・手順まとめ

今回は、M&A手続きの流れや具体的な手続きの内容を紹介しました。M&Aの手続きには、通常3カ月から1年の時間を要します。M&Aにおける流れの中で、何かしらのトラブルが発生した場合、さらに時間を要するおそれもあるので気をつけなければなりません。期間が長引くと、それに伴い費用や労力も増えます。

期間が長引くことは、売り手・買い手双方にとって好ましくありません。信頼できて一緒に進められる仲介会社に依頼をして、リスクを抑えながら進めましょう。

M&A・事業承継のご相談なら24時間対応のM&A総合研究所

M&A・事業承継のご相談は成約するまで無料の「譲渡企業様完全成功報酬制」のM&A総合研究所にご相談ください。

M&A総合研究所が全国で選ばれる4つの特徴をご紹介します。

M&A総合研究所が全国で選ばれる4つの特徴

- 譲渡企業様完全成功報酬!

- 最短43日、平均7.2ヶ月のスピード成約(2025年9月期実績)

- 上場の信頼感と豊富な実績

- 譲受企業専門部署による強いマッチング力

M&A総合研究所は、M&Aに関する知識・経験が豊富なM&Aアドバイザーによって、相談から成約に至るまで丁寧なサポートを提供しています。

また、独自のAIマッチングシステムおよび企業データベースを保有しており、オンライン上でのマッチングを活用しながら、圧倒的スピード感のあるM&Aを実現しています。

相談も無料ですので、まずはお気軽にご相談ください。

あなたにおすすめの記事

M&Aとは?メリット・手法・最新動向を専門家がわかりやすく徹底解説

M&Aは事業拡大や事業承継の有効な手段です。本記事ではM&Aの基礎知識から、2025年以降の最新動向、手法、メリット・デメリット、成功させるためのポイントまで、専門家が分かりやす...

買収とは?用語の意味やメリット・デメリット、M&A手法、買収防衛策も解説

買収には、友好的買収と敵対的買収とがあります。また、買収に用いられるM&Aスキーム(手法)は実にさまざまです。本記事では、買収の意味や行われる目的、メリット・デメリット、買収のプロセスや...

現在価値とは?計算方法や割引率、キャッシュフローとの関係をわかりやすく解説

M&Aや投資の意思決定するうえでは、今後得られる利益の現時点での価値を表す指標「現在価値」についての理解が必要です。今の記事では、現在価値とはどのようなものか、計算方法や割引率、キャッシ...

株価算定方法とは?非上場企業の活用場面、必要費用、手続きの流れを解説

株価算定方法は多くの種類があり、それぞれ活用する場面や特徴が異なります。この記事では、マーケットアプローチ、インカムアプローチ、コストアプローチといった株価算定方法の種類、株価算定のプロセス、株...

赤字になったら会社はつぶれる?赤字経営のメリット・デメリット、赤字決算について解説

法人税を節税するために、赤字経営をわざと行う会社も存在します。しかし、会社は赤字だからといって、必ず倒産する訳ではありません。逆に黒字でも倒産するリスクがあります。赤字経営のメリット・デメリット...

関連する記事

M&AのSPA(株式譲渡契約書)とは?必要性や記載事項と契約時の注意点を解説!

M&AのSPAとは株式譲渡契約書のことです。株式譲渡はM&Aで最も多く用いられているスキーム(手法)であり、M&Aの当事者となれば目にする可能性が高いでしょう。本コラムで...

財務アドバイザーとは?M&A仲介との違いや役割についても解説!

M&Aの検討や実施をする際に財務アドバイザーに相談するのも1つの手段です。本コラムでは、財務アドバイザーの概要やM&A仲介との違い、財務アドバイザーがM&Aで担う役割など...

M&Aのタームシートとは?重要性や記載内容と作成メリットについて解説!

M&Aにおけるタームシートは、合意内容を確認しながら交渉を円滑に進めるために役立つものです。本コラムでは、タームシートの概要と重要性、タームシートの項目内容と作成する際のポイント、ターム...

個人保証とは?経営者のメリットやデメリットとガイドラインについて解説!

これまで中小企業が金融機関から経営資金を借金しようとする場合、多くは経営者の個人保証(連帯保証)を求められてきたのが実態です。本コラムでは、個人保証の概要やメリット・デメリット、個人保証の撤廃を...

MOU(Memorandum of Understanding)とは?基本合意書の内容と他の契約書との違いを解説!

M&AにおけるMOU(Memorandum of Understandingの略称)とは基本合意書のことであり、M&Aの成立に向けた重要なプロセスです。本コラムでは、MOUを他の...

不動産デューデリジェンスの目的は?不動産DDの流れや種類を解説!

不動産デューデリジェンスは不動産投資を行うときや、M&Aでの譲渡対象に不動産が含まれている場合に必要な調査です。この記事では、不動産デューデリジェンスの目的や調査項目の種類、実際の調査が...

事業デューデリジェンスの目的は?ビジネスDDの調査・分析の流れやメリットを解説!

M&Aを実施するときには、必ず事業デューデリジェンス(ビジネスDD)を実施します。事業デューデリジェンスはどうして必要なのでしょうか。この記事では、事業デューデリジェンスの目的や分析手法...

海外M&Aのメリットや手法は?買収の目的や事例10選を解説!

国内企業が海外企業とM&Aを行う場合がありますが、海外企業とのM&Aには地政学リスクなどの国内企業とのM&Aとは違った注意点があります。この記事では、海外企業とのM&am...

税務DDの目的や手順・調査範囲を徹底解説!M&Aにおけるリスクは?

M&Aの成功のためには、税務DD(デューデリジェンス)が重要です。税務DDとは、企業が他の企業を合併や買収する際に行う重要な調査の一つです。本記事では、税務DDの目的、手順、調査範囲、実...

株式会社日本M&Aセンターにて製造業を中心に、建設業・サービス業・情報通信業・運輸業・不動産業・卸売業等で20件以上のM&Aを成約に導く。M&A総合研究所では、アドバイザーを統括。ディールマネージャーとして全案件に携わる。